ศูนย์วิจัยเศรษฐกิจและธุรกิจ (SCB EIC) วิเคราะห์ ‘วัฏจักรดอกเบี้ยขาขึ้นของไทยในรอบนี้…จะไปสิ้นสุดที่จุดไหน?’ โดยมองว่า

……

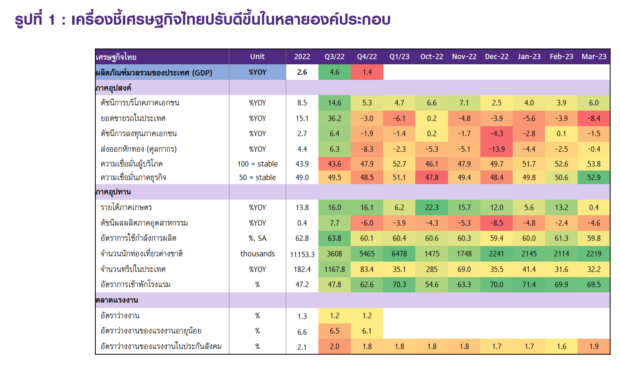

เศรษฐกิจไทยฟื้นตัวดีขึ้นอย่างต่อเนื่องแต่ยังมีความเสี่ยงจากแรงกดดันเงินเฟ้อ ภาพรวมเศรษฐกิจไทยฟื้นตัวดีขึ้นอย่างต่อเนื่องจากแรงหนุนสำคัญของภาคการท่องเที่ยวและการบริโภคภาคเอกชน โดยเครื่องชี้เศรษฐกิจในหลายมิติเข้าใกล้ระดับก่อนเกิด COVID-19 มากขึ้น ด้านอัตราเงินเฟ้อไทยได้ผ่านจุดสูงสุดไปแล้วในไตรมาส 3 ของปี 2022 และมีสัญญาณขยายตัวในอัตราที่ชะลอลงต่อเนื่อง แต่ยังมีความเสี่ยงด้านสูงจากการส่งผ่านต้นทุนจากผู้ผลิตไปสู่ผู้บริโภค และแรงกดดันเงินเฟ้อด้านอุปสงค์ตามการฟื้นตัวของเศรษฐกิจในช่วงที่เหลือของปี ด้านภาวะการเงินไทยปรับตึงตัวขึ้นเล็กน้อยตามการปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารแห่งประเทศไทย (ธปท.) ตั้งแต่เดือนสิงหาคม 2022 โดยในวัฏจักรดอกเบี้ยขาขึ้นรอบนี้ ธปท.ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องมาแล้ว 5 ครั้ง จาก 0.5% เป็น 1.75%

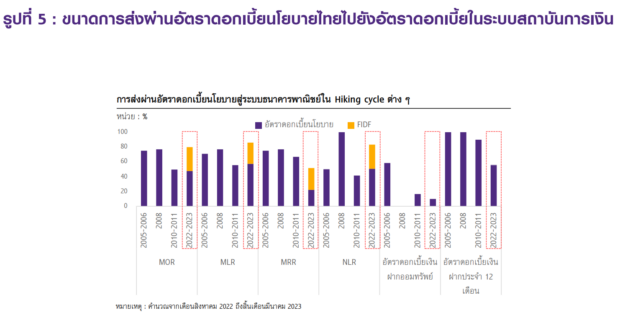

อัตราดอกเบี้ยในตลาดการเงินไทยเริ่มปรับสูงขึ้นทั้งในตลาดสินเชื่อและตลาดพันธบัตร การปรับขึ้นอัตรดอกเบี้ยนโยบายของ ธปท.ส่งผลให้อัตราดอกเบี้ยในตลาดการเงินปรับสูงขึ้น โดยขนาดและระยะเวลาของการส่งผ่านอัตราดอกเบี้ยนโยบายไปยังอัตราดอกเบี้ยแต่ละประเภทของสถาบันการเงินแตกต่างกันออกไป SCB EIC พบว่าสถาบันการเงินได้ส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายใหญ่ชั้นดีหรือ MLR มากที่สุด (57%) รองลงมาคือการส่งผ่านไปยังอัตราดอกเบี้ยเงินฝากประจำ 12 เดือน(56%)ขณะที่การส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดีหรือMRR น้อยที่สุด (22%) นอกจากนี้ต้นทุนการระดมทุนในตลาดพันธบัตรของไทยก็ปรับสูงขึ้นตามทิศทางของอัตราดอกเบี้ยนโยบาย

SCB EIC ประเมินว่า Neutral rateของไทยล่าสุดมีแนวโน้มอยู่ที่ 2.5% SCB EIC คาดว่า ธปท.จะปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องให้เข้าสู่ระดับที่เหมาะสมกับการขยายตัวของเศรษฐกิจอย่างมีเสถียรภาพในระยะยาว โดยประเมินว่า Neutral rate ของไทยล่าสุดอยู่ที่ระดับ 2.5% เป็นระดับที่สอดคล้องกับการขยายตัวทางเศรษฐกิจในระดับศักยภาพและอัตราเงินเฟ้อเป็นไปตามกรอบเป้าหมายเงินเฟ้อของ ธปท.นอกจากนี้ อัตราดอกเบี้ยที่แท้จริงของไทยในปัจจุบันยังคงติดลบต่อเนื่อง ซึ่ง ธปท.มีแนวโน้มปรับขึ้นอัตราดอกเบี้ยนโยบายไปสู่ระดับที่ทำให้อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวกและคงอัตราดอกเบี้ยในระดับดังกล่าวไประยะหนึ่งเพื่อให้กลไกดอกเบี้ยนโยบายใช้เวลาส่งผ่านไปสู่ระบบเศรษฐกิจต่อไป

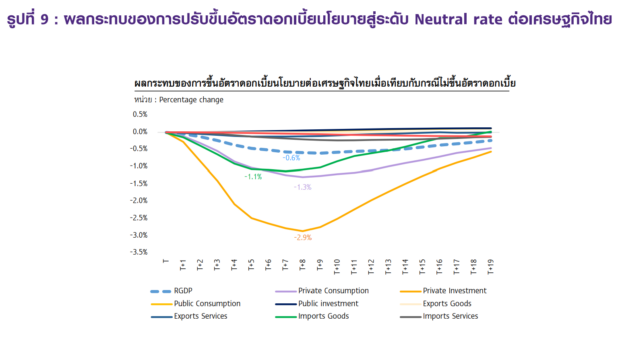

การปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ Neutral rateจะส่งผลให้การขยายตัวทางเศรษฐกิจปรับลดลงเล็กน้อยโดยจะกระทบต่อการลงทุนภาคเอกชนมากที่สุดSCB EIC พบว่าการทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องจาก 0.5% สู่ระดับ Neutral rate ที่ 2.5% จะส่งผลให้ Real GDPและเงินเฟ้อค่อย ๆ ลดลง โดยเริ่มเห็น Real GDP ลดลงครั้งแรก -0.1% ในไตรมาสที่ 2 หลังจากการปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรก เทียบกับกรณีที่ยังคงอัตราดอกเบี้ยนโยบายไว้ในระดับเดิม และ Real GDP จะลดลงมากที่สุดในไตรมาสที่ 7 ทั้งนี้การปรับขึ้นอัตราดอกเบี้ยนโยบายตาม Path ดังกล่าว จะส่งผลกระทบต่อการลงทุนภาคเอกชนมากที่สุดรองลงมาคือการบริโภคภาคเอกชน และการนำเข้าสินค้า

……

1. การฟื้นตัวของเศรษฐกิจไทย

ภาพรวมเศรษฐกิจไทยฟื้นตัวดีขึ้นอย่างต่อเนื่องจากแรงหนุนสำคัญของการบริโภคภาคเอกชนที่เติบโตได้ดีตามอุปสงค์คงค้างของผู้บริโภค (Pent-up demand)และจากภาคการท่องเที่ยวที่ฟื้นตัวหลังการแพร่ระบาดของ COVID-19 ในประเทศคลี่คลาย โดยในปี 2023 นี้ SCB EIC ได้ปรับเพิ่มประมาณการจำนวนนักท่องเที่ยวต่างชาติสู่ระดับ 30 ล้านคนซึ่งจะส่งผลบวกต่อการจ้างงานและรายได้แรงงานรวมถึงเป็นแรงส่งต่อเนื่องไปยังการบริโภคภาคเอกชน นอกจากนี้ตลาดแรงงานได้ทยอยฟื้นตัวโดยเครื่องชี้หลายมิติเข้าใกล้ระดับก่อนเกิด COVID-19 มากขึ้น

ขณะที่รายได้ภาคเกษตรยังคงอยู่ในระดับสูงแม้ขยายตัวชะลอลงและการลงทุนภาคเอกชนมีแนวโน้มขยายตัวอย่างต่อเนื่อง พบว่ากิจกรรมการผลิตในบางอุตสาหกรรมได้กลับมาอยู่ในระดับสูงกว่าก่อนเกิด COVID-19 แล้ว เช่น อุตสาหกรรมยานยนต์และเครื่องจักร อย่างไรก็ตาม

การส่งออกที่เป็นตัวขับเคลื่อนสำคัญของเศรษฐกิจไทยได้หดตัวลงตั้งแต่ช่วงปลายปีที่ผ่านมาตามอุปสงค์โลกที่อ่อนแอลง แต่เริ่มเห็นสัญญาณฟื้นตัวชัดเจนขึ้น โดยคาดว่าการส่งออกจะปรับดีขึ้นในช่วงครึ่งหลังของปีนี้

สำหรับเสถียรภาพด้านราคาอัตราเงินเฟ้อไทยได้ผ่านจุดสูงสุดไปแล้วในไตรมาส 3 ของปี 2022 และมีสัญญาณขยายตัวในอัตราที่ชะลอลงต่อเนื่อง โดยอัตราเงินเฟ้อทั่วไปของไทยในเดือนมีนาคม 2023 อยู่ที่ 2.8% YOY ชะลอลงจากระดับ 3.8% YOY ในเดือนกุมภาพันธ์ ตามการลดลงของราคาน้ำมันเชื้อเพลิงและราคาสินค้ากลุ่มอาหารสด ขณะที่อัตราเงินเฟ้อพื้นฐานก็ชะลอลงเช่นกัน แต่ยังคงอยู่ในระดับสูงกว่าค่าเฉลี่ยในอดีตโดยอัตราเงินเฟ้อพื้นฐานในเดือนมีนาคมอยู่ที่ 1.7%YOY ลดลงมากจาก 1.9%YOY ในเดือนกุมภาพันธ์ อย่างไรก็ดีเงินเฟ้อเริ่มขยายวงกว้างไปยังสินค้าหลายประเภทมากขึ้น ในระยะต่อไปเงินเฟ้อไทยยังมีความเสี่ยงด้านสูงจากการส่งผ่านต้นทุนจากผู้ผลิตไปสู่ผู้บริโภคและแรงกดดันเงินเฟ้อด้านอุปสงค์ตามการฟื้นตัวของเศรษฐกิจในช่วงที่เหลือของปี

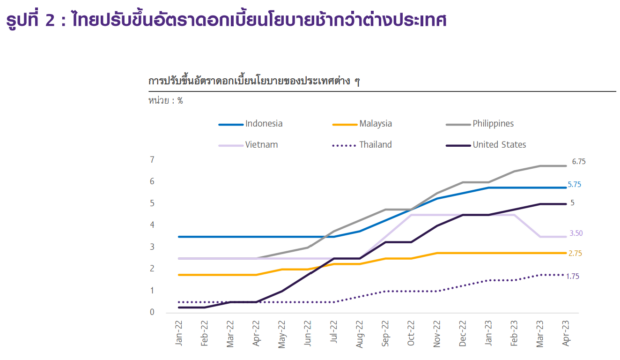

ด้านภาวะการเงินไทยปรับตึงตัวขึ้นเล็กน้อยจากการที่ธปท.ได้ทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับปกติมากขึ้น (Gradual normalization) ตั้งแต่เดือนสิงหาคม 2022 เป็นการปรับขึ้นที่ช้ากว่าในหลายประเทศ (รูปที่ 2)ตามแนวโน้มเศรษฐกิจไทยที่ฟื้นตัวช้ากว่าและเงินเฟ้อที่สูง จากปัจจัยอุปทานเป็นหลัก โดยในวัฏจักรดอกเบี้ยขาขึ้นรอบนี้ ธปท.ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องมาแล้ว 5 ครั้ง ครั้งละ 25 BPS จาก0.5% ในเดือนสิงหาคม 2022 เป็น 1.75% ในเดือนมีนาคมที่ผ่านมา

2. การส่งผ่านอัตราดอกเบี้ยนโยบายไปยังตลาดการเงิน

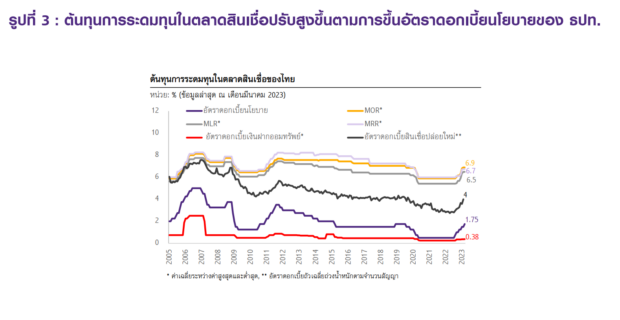

การปรับขึ้นอัตราดอกเบี้ยนโยบายของ ธปท.ส่งผลให้อัตราดอกเบี้ยในตลาดการเงินปรับสูงขึ้น (รูปที่ 3)โดยสถาบันการเงินต่าง ๆ มีแนวโน้มปรับเพิ่มอัตราดอกเบี้ยเงินกู้และเงินฝากให้สอดคล้องกับทิศทางของอัตราดอกเบี้ยนโยบาย ซึ่งเป็นอัตราที่ธนาคารกลางจ่ายดอกเบี้ยให้กับสถาบันการเงินที่เอาเงินมาฝากระยะข้ามคืน (1-day Repo rate)หรือเป็นอัตราที่ธนาคารกลางเก็บดอกเบี้ยจากสถาบันการเงินที่มากู้เงินระยะข้ามคืนซึ่งอัตราดอกเบี้ยนโยบาย จะถูกส่งผ่านไปยังอัตราดอกเบี้ยที่สถาบันการเงินคิดกับลูกค้าที่เป็นผู้กู้หรือผู้ฝากเงินต่อไป

2.1 ตลาดสินเชื่อ

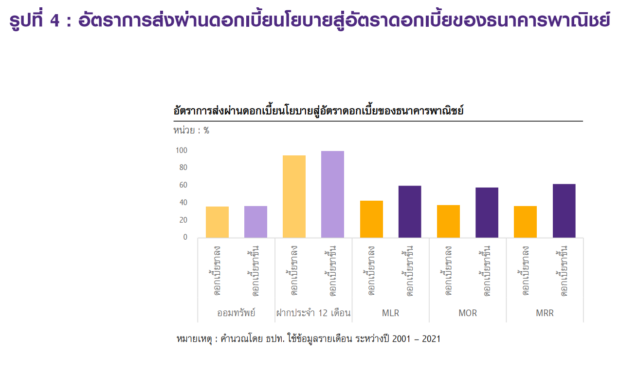

จากการศึกษาของ ธปท. (2022) ในเรื่องพฤติกรรมการปรับอัตราดอกเบี้ยของสถาบันการเงินในปี 2001-2021 (รูปที่ 4) พบว่าการส่งผ่านอัตราดอกเบี้ยนโยบายไปยังอัตราดอกเบี้ยแต่ละประเภทมีระยะเวลาและขนาดในการส่งผ่านไม่เท่ากันในแต่ละสถาบันการเงิน แต่ในภาพรวมสถาบันการเงินมีการส่งผ่านอัตราดอกเบี้ยนโยบายประมาณ 40-60% ไปยังอัตราดอกเบี้ยเงินกู้ทุกประเภท และส่งผ่านประมาณ 40-100% ไปยังอัตราดอกเบี้ยเงินฝาก

นอกจากนี้ยังพบว่าการส่งผ่านในช่วงดอกเบี้ยขาขึ้นไปยังอัตราดอกเบี้ยเงินกู้มักจะมากกว่าการส่งผ่านในช่วงดอกเบี้ยขาลง อีกทั้งสถาบันการเงินมักส่งผ่านอัตราดอกเบี้ยนโยบายไปยังอัตราดอกเบี้ยเงินฝากประจำมากที่สุด และส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ประเภทต่าง ๆ (M-rates) รองลงมาขณะที่ส่งผ่านไปยังอัตราดอกเบี้ยเงินฝากออมทรัพย์น้อยที่สุด

SCB EICได้ทำการศึกษาการส่งผ่านอัตราดอกเบี้ยนโยบายสู่ระบบธนาคารพาณิชย์ในช่วงดอกเบี้ยขาขึ้น (Hiking cycle) รอบนี้เทียบกับรอบก่อน ๆ ตั้งแต่ปี 2005 จากผลการศึกษาพบว่าการส่งผ่านอัตราดอกเบี้ยนโยบายไปสู่อัตราดอกเบี้ยของระบบธนาคารพาณิชย์ในวัฏจักรดอกเบี้ยขาขึ้นครั้งนี้ (ข้อมูลตั้งแต่เดือน ส.ค. 2022 ถึง มี.ค. 2023)ปรับลดลงจากวัฏจักรดอกเบี้ยขาขึ้นในอดีต โดยพบว่ามีการส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายใหญ่ชั้นดีหรือ MLR มากที่สุด (57%) รองลงมาคือส่งผ่านไปยังอัตราดอกเบี้ยเงินฝากประจำ 12 เดือน (56%) ขณะที่ส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดีหรือ MRR น้อยที่สุด (22%)ซึ่งสอดคล้องกับการสื่อสารของธปท.ในช่วงที่ผ่านมาที่ให้ระบบธนาคารพาณิชย์ให้ความสำคัญกับการฟื้นตัวของภาคธุรกิจและครัวเรือนกลุ่มเปราะบาง

ธนาคารจึงพยายามระมัดระวังการส่งผ่านต้นทุนที่สูงขึ้นไปยังลูกหนี้กลุ่มดังกล่าวที่รายได้ยังฟื้นตัวไม่เต็มที่นอกจากนี้ อัตราดอกเบี้ยเงินกู้ (M-rates) เพิ่มขึ้นโดยเฉลี่ยอีก 0.4% ตั้งแต่เดือนมกราคม 2023 จากการที่ธปท.ยกเลิกมาตรการปรับลด FIDF fee 1 จาก 0.46% เหลือ 0.23% ของฐานเงินฝาก ส่งผลให้อัตราดอกเบี้ย MLR และ MRRปรับเพิ่มขึ้นทันที 36-37 BPS ส่วนหนึ่งเนื่องจาก ธปท.มองว่าระบบสถาบันการเงินของไทยมีฐานะเข้มแข็ง สามารถสนับสนุนการฟื้นตัวของลูกหนี้กลุ่มเปราะบางในระยะต่อไปได้ โดยไม่ต้องพึ่งพาการลดเงินนำส่ง FIDF และจะช่วยให้หนี้ของ FIDF ทยอยลดลงตามเป้าหมายการชำระคืนหนี้ได้ ดังนั้นการปรับขึ้นของอัตราดอกเบี้ยของระบบสถาบันการเงินในวัฏจักรดอกเบี้ยขาขึ้นครั้งนี้ จะประกอบไปด้วยผลจากทั้งการส่งผ่านอัตราดอกเบี้ยนโยบายและผลจากปรับอัตราเงินนำส่ง FIDF กลับไปที่อัตราเดิม (รูปที่ 5)

2.2 ตลาดพันธบัตร

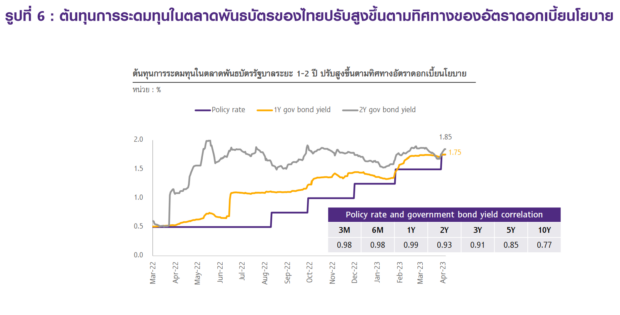

ต้นทุนการระดมทุนในตลาดพันธบัตรของไทยก็ปรับสูงขึ้นตามทิศทางของอัตราดอกเบี้ยนโยบายโดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 1 ปี และ 2 ปี เริ่มปรับสูงขึ้นตั้งแต่ในไตรมาส 2 ปี 2022 (รูปที่ 6)ตามการคาดการณ์ของนักลงทุนในตลาดการเงินว่า ธปท.จะมีการปรับขึ้นดอกเบี้ยในช่วงครึ่งหลังของปี 2022โดยเมื่อเทียบตั้งแต่ต้นไตรมาส 2 ปี 2022 จนถึงปัจจุบันอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 1 ปี และ 2 ปี ปรับเพิ่มขึ้นราว 120 และ 77 BPS ตามลำดับอัตราผลตอบแทนพันธบัตรรัฐบาลไทยระยะสั้น (อายุไม่เกิน 1 ปี) มีค่า Correlation กับอัตราดอกเบี้ยนโยบายสูงถึง 0.98-0.99

ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลระยะกลางถึงระยะยาวจะมีความสัมพันธ์น้อยกว่าโดยเปรียบเทียบ เนื่องจากได้รับผลกระทบจากปัจจัยอื่นมากขึ้น เช่น ทิศทางอัตราผลตอบแทนพันธบัตรรัฐบาลในตลาดการเงินโลกรวมถึงอุปสงค์และอุปทานในตลาดการเงินโดยพบว่าอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 2 ปี 3 ปี 5 ปี และ 10 ปี มีค่าCorrelation กับอัตราดอกเบี้ยนโยบายลดลงเหลือราว 0.93 0.91 0.85 และ 0.77ตามลำดับ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี ในช่วงที่ผ่านมาปรับสูงขึ้นตามทิศทางนโยบายการเงินของประเทศเศรษฐกิจหลัก โดยเฉพาะสหรัฐฯส่งผลให้ภาวะการเงินไทยตึงตัวขึ้นเล็กน้อยตามต้นทุนการระดมทุนทั้งในตลาดสินเชื่อและตลาดพันธบัตรที่สูงขึ้น

3. การประเมิน Neutral rate ของไทย

โจทย์สำคัญในการประเมินว่าวัฏจักรดอกเบี้ยขาขึ้นของไทยในรอบนี้จะไปสิ้นสุดที่ระดับใด (Terminal rate)ขึ้นอยู่กับว่าอัตราดอกเบี้ยที่เหมาะสมกับการขยายตัวของเศรษฐกิจและเงินเฟ้อไทยหลัง COVID-19 เป็นเท่าไรโดย ธปท.ได้ส่งสัญญาณชัดเจนจากการแถลงผลประชุมคณะกรรมการนโยบายการเงินในวันที่ 29 มีนาคม 2023ว่าจะปรับขึ้นอัตราดอกเบี้ยนโยบายให้เข้าสู่ระดับที่เหมาะสมกับการขยายตัวของเศรษฐกิจอย่างมีเสถียรภาพในระยะยาวอย่างค่อยเป็นค่อยไป (Policy normalization)

ดังนั้น SCB EIC จึงคาดว่า ธปท.จะปรับขึ้นอัตราดอกเบี้ยนโยบายไปสู่ระดับดังกล่าวหรือระดับ Neutral rate ได้หากเศรษฐกิจไทยมีแนวโน้มขยายตัวต่อเนื่องและแรงกดดันเงินเฟ้อมีความเสี่ยงด้านอุปสงค์เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ Neutral rate คืออัตราดอกเบี้ยนโยบายที่สอดคล้องกับเศรษฐกิจในระยะยาวที่มีระดับผลผลิต ณ ระดับศักยภาพและระดับราคาสินค้าและบริการโดยทั่วไปมีเสถียรภาพตามกรอบเป้าหมายเงินเฟ้อ ซึ่งเป็นระดับอัตราดอกเบี้ยนโยบายที่สะท้อนบทบาทของนโยบายการเงินที่เป็นกลาง ไม่ได้ตึงตัวหรือผ่อนคลาย โดย Neutral rate มีความสำคัญในการเป็นแนวทางในการดำเนินนโยบายการเงิน เนื่องจากธนาคารกลางมักอ้างอิงถึง Neutral rate เป็น Benchmark ในการตัดสินใจปรับเพิ่มอัตราดอกเบี้ยนโยบาย แต่เนื่องจาก Neutral rate ไม่สามารถสังเกตเห็นได้โดยตรงและสามารถเปลี่ยนแปลงไปตามสภาวะเศรษฐกิจและโครงสร้างเศรษฐกิจ

ดังนั้นผู้กำหนดนโยบายจึงต้องใช้แบบจำลองทางเศรษฐกิจต่าง ๆ ในการประเมิน Neutral rate ที่เหมาะสมกับพัฒนาการของเศรษฐกิจและเงินเฟ้อในปัจจุบัน เพื่อนำมาเป็นแนวทางในการดำเนินนโยบายการเงินของประเทศต่อไป

สำหรับการประเมิน Neutral rate นั้น SCB EICได้ใช้วิธีการทางเศรษฐมิติ โดยประมาณการค่าตัวแปรจาก Monetary policy rule2 ที่คำนึงถึง Output gap และ Inflation gap ตามกรอบเป้าหมายเงินเฟ้อทั่วไปที่ 1-3% ของ ธปท. และทำ Simulation เพื่อหาแนวทางการปรับขึ้นอัตราดอกเบี้ยนโยบายที่เหมาะสมที่สุดสำหรับเศรษฐกิจไทย

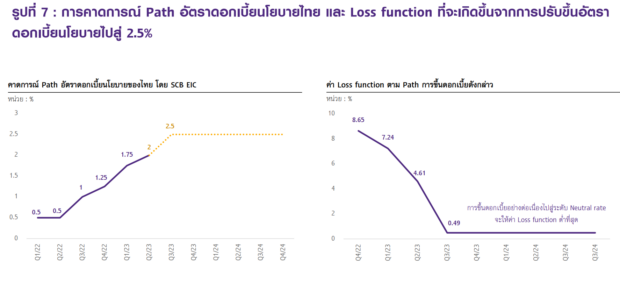

จากผลการศึกษา SCB EIC พบว่า Neutral rate ของไทยล่าสุดมีแนวโน้มอยู่ที่ระดับ 2.5% ซึ่งเป็นระดับที่การขยายตัวทางเศรษฐกิจอยู่ในระดับศักยภาพอัตราเงินเฟ้อเป็นไปตามกรอบเป้าหมายเงินเฟ้อของ ธปท. ที่ 1-3% และบทบาทของนโยบายการเงินเป็นกลางมากขึ้นสะท้อนจากอัตราดอกเบี้ยนโยบายที่แท้จริงติดลบน้อยลงจากปัจจุบันและเข้าใกล้ศูนย์มากขึ้น นอกจากนี้ พบว่าการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องครั้งละ 25 BPS ไปสู่ระดับ Neutral rate ที่ 2.5% จะเป็น Path ที่ให้ Central bank’s loss function 3จากการขึ้นอัตราดอกเบี้ยนโยบายต่ำสุด (รูปที่ 7)

ทั้งนี้ในรายงานการประชุมคณะกรรมการนโยบายการเงิน เมื่อวันที่ 29 มีนาคม 2023 ระบุว่า แม้อัตราเงินเฟ้อของไทยปรับลดลงในช่วงที่ผ่านมา แต่ยังมีความเสี่ยงด้านสูงจากการส่งผ่านต้นทุนและแรงกดดันด้านอุปสงค์ที่จะเกิดขึ้นในระยะต่อไป

เนื่องจากผู้ประกอบการแบกรับภาระต้นทุนสูงต่อเนื่องและอาจมีต้นทุนบางส่วนที่ยังไม่ได้ส่งผ่านในช่วงก่อนหน้าประกอบกับยังมีความเสี่ยงที่แรงกดดันเงินเฟ้อด้านอุปสงค์อาจเพิ่มขึ้นหากเศรษฐกิจฟื้นตัวเร็วกว่าคาด ซึ่งเงินเฟ้อที่อยู่ในระดับสูงนานต่อเนื่องจะกระทบต่อพฤติกรรมการตั้งราคาและการคาดการณ์เงินเฟ้อ โดยอัตราเงินเฟ้อไทยใน 2-3 ปีข้างหน้ามีความเสี่ยงที่จะทรงตัวอยู่ในระดับสูงนานกว่าในอดีต

รายงานการประชุมฯ ยังระบุอีกว่าหากอัตราดอกเบี้ยที่แท้จริงอยู่ในระดับต่ำเกินไปจะก่อให้เกิดความไม่สมดุลในระบบเศรษฐกิจ และเป็นการสะสมความเสี่ยงด้านเสถียรภาพระบบการเงินในระยะยาว

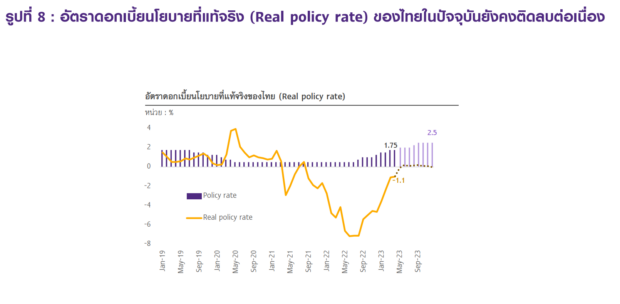

ในปัจจุบันอัตราดอกเบี้ยที่แท้จริง (Real interest rate) ของไทยยังคงติดลบต่อเนื่อง โดยอยู่ที่ -1.1% ในเดือนมีนาคม (รูปที่ 8) สะท้อนว่า ธปท.มีแนวโน้มที่จะปรับขึ้นอัตราดอกเบี้ยนโยบายไปยังระดับที่บทบาทนโยบายการเงินเป็นกลางมากขึ้นต่อระบบเศรษฐกิจ

SCB EIC จึงคาดว่าในช่วงที่เหลือของปี กนง.จะปรับขึ้นอัตราดอกเบี้ยนโยบายไปสู่ระดับที่ทำให้อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวกและคงอัตราดอกเบี้ยในระดับดังกล่าวไประยะหนึ่งเพื่อให้กลไกดอกเบี้ยนโยบายใช้เวลาส่งผ่านไปสู่ระบบเศรษฐกิจต่อไป

ดังนั้น ในกรณีที่เศรษฐกิจไทยสามารถขยายตัวได้ต่อเนื่องในปีนี้ ตามที่ SCB EIC คาดการณ์ไว้นโยบายการเงินไทยจึงมีแนวโน้มกลับเข้าสู่ระดับปกติที่เหมาะสมกับการเติบโตของเศรษฐกิจไทยในระยะยาวได้

โดย SCB EIC คาดว่า ธปท.จะสามารถปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องอีก 3 ครั้ง ครั้งละ 25 BPS ในการประชุมเดือนพฤษภาคม สิงหาคม และกันยายน สู่ระดับ Neutral rate ที่ 2.5% ในไตรมาส 3 โดยเศรษฐกิจไทยในปีนี้มีแนวโน้มได้รับแรงหนุนจากภาคการท่องเที่ยวและการบริโภคภาคเอกชนประกอบกับมีความเสี่ยงในด้านแรงกดดันเงินเฟ้อจากอุปสงค์มากขึ้นตามการฟื้นตัวของเศรษฐกิจและการกลับมาของนักท่องเที่ยวขณะที่การส่งผ่านต้นทุนการผลิตจะยังอยู่ในระดับสูง

4. ผลกระทบต่อเศรษฐกิจจากการปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับNeutral rate

ในการประเมินผลกระทบจากการขึ้นอัตราดอกเบี้ยนโยบายต่อเศรษฐกิจไทย SCB EIC ได้นำ Path อัตราดอกเบี้ยที่ได้จากการประเมินข้างต้นมาทำ Sensitivity analysis ในแบบจำลองเศรษฐศาสตร์มหภาคของ SCB EIC เพื่อหาผลกระทบต่อตัวแปรต่าง ๆ ในระบบเศรษฐกิจ ได้แก่การขยายตัวของเศรษฐกิจ (Real GDP), การบริโภคภาคเอกชน (Private consumption), การบริโภคภาครัฐ (Public consumption),การลงทุนภาคเอกชน (Private investment),การลงทุนภาครัฐ (Public investment), การส่งออกสินค้า (Export goods),การส่งออกบริการ (Export services),การนำเข้าสินค้า (Import goods), การนำเข้าบริการ (Import services)และอัตราเงินเฟ้อ (Inflation)

ผลการศึกษาพบว่า การทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องจาก0.5% สู่ระดับ Neutral rate ที่ 2.5% (Policy normalization) (ตามรูปที่ 7)จะส่งผลให้ Real GDP ค่อย ๆ ลดลงโดยเศรษฐกิจไทยจะได้รับผลกระทบมากที่สุด -0.6% ในไตรมาสที่ 7 หลังการปรับขึ้นอัตราดอกเบี้ยครั้งแรกในเดือนสิงหาคม 2022 เทียบกับกรณีที่ยังคงอัตราดอกเบี้ยนโยบายในระดับต่ำมากไว้เช่นเดิมโดยผ่านผลกระทบต่อการลงทุนภาคเอกชนมากที่สุดรองลงมาคือการบริโภคภาคเอกชน และการนำเข้าสินค้าโดยขนาดและระยะเวลาของผลกระทบต่อตัวแปรทางเศรษฐกิจต่าง ๆ มีรายละเอียดดังนี้ (รูปที่ 9) โดยกำหนดให้ T คือ ไตรมาสที่ ธปท.เริ่มปรับขึ้นอัตราดอกเบี้ยนโยบายเป็นครั้งแรกจาก 0.5%

1.การลงทุนภาคเอกชนจะได้รับผลกระทบมากที่สุดจากต้นทุนการกู้ยืมที่เพิ่มสูงขึ้น โดยการลงทุนภาคเอกชนเริ่มลดลงอย่างเห็นได้ชัดตั้งแต่ไตรมาสที่T+1 อีกทั้งจะยังลดลงอย่างต่อเนื่องสู่ระดับต่ำสุดที่ -2.9% ในไตรมาสที่ T+8 เมื่อเทียบกับกรณีที่ยังคงอัตราดอกเบี้ยนโยบายไว้ระดับเดิมที่ 0.5%

2.การบริโภคภาคเอกชนได้รับผลกระทบจากต้นทุนการกู้ยืมที่เพิ่มสูงขึ้นเช่นกัน โดยจะลดลงสูงสุดราว-1.3% ในไตรมาสที่ T+8

3.การนำเข้าสินค้าปรับลดลงตามการลงทุนภาคเอกชนที่ลดลง ส่งผลให้การนำเข้าสินค้าเพื่อการผลิตจึงลดลงตามไปด้วยโดยการนำเข้าสินค้าจะลดลงสูงสุดราว -1.1% ในไตรมาสที่ T+5

4.การส่งออกสินค้าและบริการจะได้รับผลกระทบจำกัดจากการปรับขึ้นอัตราดอกเบี้ยนโยบายในครั้งนี้ เนื่องจากปัจจัยสำคัญที่ส่งผลต่อการส่งออกส่วนใหญ่ขึ้นอยู่กับการขยายตัวของเศรษฐกิจโลกและอุปสงค์ในสินค้าและบริการของไทยจากต่างประเทศ นอกจากนี้ การลงทุนและการบริโภคภาครัฐก็ได้รับผลกระทบจำกัดจากการขึ้นอัตราดอกเบี้ยนโยบายตาม Pathนี้ ขณะที่อัตราเงินเฟ้อทั่วไปทยอยปรับตัวลดลงอย่างช้า ๆ การปรับขึ้นอัตราดอกเบี้ยนโยบายยังต้องคำนึงถึงผลกระทบที่ล่าช้า (Lag effect) ของนโยบายการเงินในแต่ละช่องทางด้วยซึ่งจากการศึกษาผลกระทบของการปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ Neutral rate ต่อเศรษฐกิจไทยในวัฏจักรดอกเบี้ยขาขึ้นครั้งนี้

จะเห็นได้ว่าการส่งผ่านนโยบายการเงินสู่เศรษฐกิจไทยต้องใช้ระยะเวลาพอสมควรโดยจะเห็นผลสะสมสูงสุดภายใน 6 – 9ไตรมาสหลังการปรับขึ้นอัตราดอกเบี้ยนโยบาย

จากคาดการณ์ในปัจจุบันว่า แนวโน้มเศรษฐกิจไทยจะเติบโตได้ต่อเนื่องประกอบกับแนวโน้มอัตราเงินเฟ้อที่แม้จะอยู่ในกรอบเป้าหมาย 1-3% ของ ธปท.แต่ยังมีความเสี่ยงด้านสูงจากการส่งผ่านต้นทุนและแรงกดดันด้านอุปสงค์ที่จะเกิดขึ้นในระยะข้างหน้า SCB EIC จึงคาดว่า กนง.

จะปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องครั้งละ 25 BPS ไปสู่ระดับ Terminal rate ที่ 2.5% ในไตรมาส 3 ของปีนี้และคงไว้เพื่อให้กลไกดอกเบี้ยนโยบายส่งผ่านไปสู่ระบบเศรษฐกิจต่อไปทั้งนี้หากแนวโน้มเศรษฐกิจและเงินเฟ้อเปลี่ยนแปลงไปจากที่ประเมินไว้ในปัจจุบัน

กนง. อาจไม่สามารถปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องจนไปสู่ระดับ Neutral rate ได้ในช่วงวัฏจักรดอกเบี้ยขาขึ้นรอบนี้แต่อาจต้องปรับอัตราดอกเบี้ยนโยบายให้เหมาะสมกับแนวโน้มเศรษฐกิจและเงินเฟ้อที่เปลี่ยนไปแทน

หมายเหตุ :

1. ในช่วงการระบาดของ COVID-19 ธปท. ได้ปรับลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDF fee)ลงจาก 0.46% เหลือ 0.23% ของฐานเงินฝากเป็นระยะเวลา 2 ปี จนถึงสิ้นปี 2022เพื่อให้สถาบันการเงินไปปรับลดอัตราดอกเบี้ยเงินกู้เพิ่มเติมให้กับประชาชนและภาคธุรกิจ

2. Nitschka, T. and N. Markov (2015) “Semi-Parametric Estimates of Taylor Rules for a Small, Open

Economy – Evidence from Switzerland”, German Economic Review.

3. Central bank’s loss functionคำนวณจากการถ่วงน้ำหนักระหว่างการควบคุมอัตราเงินเฟ้อให้อยู่ในกรอบเป้าหมาย (Inflation gap)และผลต่างระหว่างผลผลิตทางเศรษฐกิจที่เกิดขึ้นจริงและผลผลิตระดับศักยภาพ (Output gap)

ที่มา ไทยพับลิก้า