วิจัยกรุงศรีเผยแพร่บทวิจัย Research Intelligence คาร์บอนเครดิต กลไกพิชิตเป้าหมายความยั่งยืน เพื่อประมินสถานการณ์และทิศทางตลาดคาร์บอนเครดิตของไทย ตลอดจนโอกาสและความท้าทายที่อาจจะเกิดขึ้นท่ามกลางการเปลี่ยนผ่านไปสู่เศรษฐกิจสีเขียว

คาร์บอนเครดิต (Carbon credit) คือ ปริมาณก๊าซเรือนกระจกที่โครงการเพื่อสิ่งแวดล้อมแต่ละโครงการสามารถลดหรือกักเก็บได้ ซึ่งเมื่อได้รับการรับรองแล้วสามารถนำไปซื้อขายในตลาดได้ กลไกคาร์บอนเครดิตจึงเป็นเครื่องมือหนึ่งที่ช่วยให้องค์กรต่างๆ สามารถชดเชยการปล่อยคาร์บอนและบรรลุเป้าหมายความเป็นกลางทางคาร์บอน แม้ปัจจุบันตลาดคาร์บอนเครดิตในไทยจะยังมีขนาดเล็ก แต่ก็มีทิศทางเติบโตอย่างก้าวกระโดดทั้งด้านปริมาณและราคา เมื่อมองไปข้างหน้า ตลาดคาร์บอนเครดิตยังมีโอกาสเติบโตได้ดี จากการมุ่งไปสู่เป้าหมายความยั่งยืนขององค์กรและประเทศต่างๆ โดยได้อานิสงส์จากความต้องการในภาคพลังงาน การบิน การจัดประชุม และภาคการเงิน ในขณะที่แนวโน้มผู้ผลิตคาร์บอนเครดิตจะมาจากภาคพลังงาน การขนส่ง เกษตรกรรม และป่าไม้เป็นสำคัญ โดยเฉพาะการปลูกป่าที่จะมีบทบาทสำคัญในการสร้างคาร์บอนเครดิตคุณภาพสูง อย่างไรก็ตาม ตลาดคาร์บอนเครดิตไทยยังมีความท้าทายอีกหลายประการ ทั้งด้านต้นทุนของการดำเนินโครงการที่สูง ความพร้อมของระบบนิเวศ มาตรฐาน รวมถึงการบังคับใช้กฎหมายที่เกี่ยวข้อง เมื่อข้อจำกัดเหล่านี้ลดลงจะทำให้ตลาดคาร์บอนเครดิตไทยมีผู้เล่นมากขึ้น และขยายตัวได้ในยุคที่ทุกภาคส่วนของโลกต่างมุ่งไปที่เศรษฐกิจสีเขียว

คาร์บอนเครดิตคืออะไร และมีความสำคัญอย่างไร

ทำความรู้จักกลไกราคาคาร์บอน

ปัจจุบันปัญหาการเปลี่ยนแปลงสภาพภูมิอากาศ (Climate change) ไม่ใช่เรื่องที่สามารถนิ่งนอนใจได้หรือเป็นเรื่องไกลตัวอีกต่อไป เนื่องจากนับวันปัญหาดังกล่าวยิ่งส่งผลกระทบชัดเจนขึ้น โดยจะเห็นได้จากเมื่อเดือนกรกฎาคม ปี 2566 ที่ผ่านมาเป็นเดือนที่อุณหภูมิของโลกสูงที่สุดในประวัติศาสตร์ จนกระทั่งเลขาธิการสหประชาชาติได้ออกมาประกาศว่าขณะนี้โลกได้ก้าวผ่านยุคโลกร้อน (Global Warming) และเข้าสู่ยุคโลกเดือด (Global Boiling) เรียบร้อยแล้ว1

ที่ผ่านมาเราได้เห็นนานาประเทศ รวมทั้งภาคส่วนและองค์กรต่างๆ ทั่วโลกตั้งเป้าหมายและดำเนินมาตรการอย่างเร่งด่วนและชัดเจนขึ้น ซึ่งหนึ่งในเครื่องมือหรือกลไกที่ผู้ดำเนินนโยบายเลือกใช้ในการบรรเทาปัญหาการเปลี่ยนแปลงสภาพภูมิอากาศเพื่อมุ่งไปสู่เป้าหมายสีเขียวคือการอาศัยกลไกราคาและตลาดคาร์บอน โดยกลไกราคาคาร์บอน (Carbon Pricing) หมายถึงการทำให้การปล่อยคาร์บอนมีต้นทุนหรือราคาที่ต้องจ่าย เพื่อสร้างแรงจูงใจให้เกิดการลดการปล่อยก๊าซเรือนกระจก โดยกลไกดังกล่าวอาจอยู่ในรูปของภาษีคาร์บอน (Carbon Tax) ที่กำหนดอัตราภาษีต่อหน่วยการปล่อยคาร์บอน ซึ่งอาจเก็บจากแหล่งการปล่อยก๊าซเรือนกระจก (Emission Tax) หรือจากการใช้ประโยชน์ เช่น เก็บตามปริมาณคาร์บอนในน้ำมัน2 ตลอดจนกลไกตลาดซื้อขายการปล่อยคาร์บอนที่สำคัญ เช่น

- ระบบซื้อขายสิทธิในการปล่อยก๊าซเรือนกระจก (Emission Trading Scheme: ETS) กำหนดให้องค์กรต่างๆ สามารถปล่อยคาร์บอนได้ก็ต่อเมื่อได้รับการจัดสรรสิทธิในการปล่อยก๊าซเรือนกระจก (Allowance) โดยรัฐบาลจะกำหนดเพดานปริมาณการปล่อยก๊าซเรือนกระจกรวมไว้ และอนุญาตให้มีการซื้อขายสิทธิในการปล่อยคาร์บอน (Cap and Trade) จึงมีลักษณะเป็นกลไกกำกับในระดับองค์กรที่เป็นผู้ปล่อยก๊าซเรือนกระจกรายใหญ่ (Site-based หรือ Facility-based Mechanism) ให้ลดก๊าซเรือนกระจกตามเป้าหมายที่ตั้งไว้ เช่น ETS ในสหภาพยุโรป สหราชอาณาจักร และจีน

- การซื้อขายคาร์บอนเครดิต (Carbon Credit) เป็นการซื้อขายปริมาณก๊าซเรือนกระจกที่ลดหรือกักเก็บได้จากโครงการลดก๊าซเรือนกระจกที่ได้รับการรับรองตามมาตรฐานต่างๆ (Project-based Mechanism) ซึ่งสามารถนำไปชดเชยการปล่อยก๊าซเรือนกระจกขององค์กรได้

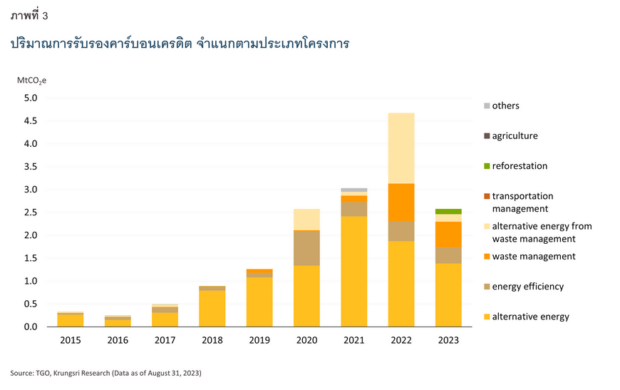

นอกจากนี้ ตลาดคาร์บอนยังแบ่งออกเป็นตลาดภาคบังคับที่ประกาศเป็นกฎหมายและมีบทลงโทษเมื่อไม่ปฏิบัติตาม เช่น EU ETS และตลาดภาคสมัครใจ ที่ผู้เข้าร่วมในตลาดยินดีซื้อขายด้วยความสมัครใจ เช่น ตลาดคาร์บอนเครดิตในประเทศไทย ทั้งนี้ ในบทความนี้จะมุ่งเน้นไปที่คาร์บอนเครดิตซึ่งเป็นกลไกที่มีแนวโน้มเติบโตและยังมีโอกาสอีกมากมายท่ามกลางทิศทางการมุ่งไปสู่เศรษฐกิจสีเขียวของทั่วโลก รวมถึงประเทศไทยด้วย

คาร์บอนเครดิตคืออะไร

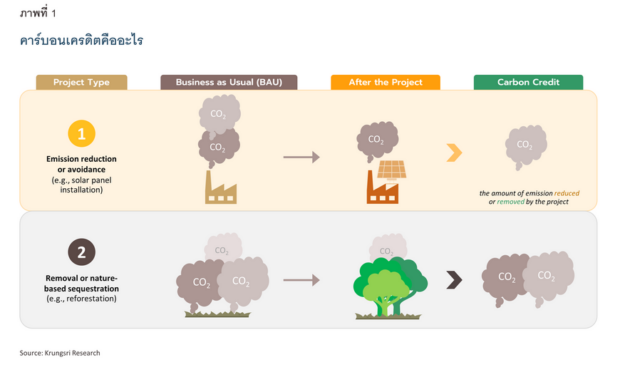

คาร์บอนเครดิต (Carbon Credit) คือปริมาณก๊าซเรือนกระจกที่ลดลงหรือกักเก็บได้จากการทำโครงการลดก๊าซเรือนกระจก เมื่อเทียบกับกรณีการดำเนินธุรกิจตามปกติ (Business-as-Usual: BAU) มีหน่วยเป็นตันคาร์บอนไดออกไซด์เทียบเท่า (tCO2e) โดยปริมาณนั้นต้องได้รับการรับรองตามมาตรฐานต่างๆ และสามารถนำไปซื้อขายระหว่างผู้ต้องการชดเชยการปล่อยคาร์บอนและผู้ที่ลดการปล่อยคาร์บอนได้ กลไกดังกล่าวจึงสร้างแรงจูงใจ (Incentivize) ให้ภาคส่วนต่างๆ ลดการปล่อยคาร์บอนลงนั่นเอง

โดยทั่วไปคาร์บอนเครดิตจะมีที่มาจากโครงการ 2 ประเภทหลัก ได้แก่ 1) การลดการปล่อยก๊าซเรือนกระจก (Emission reduction / avoidance) เช่น การใช้พลังงานทดแทน การปรับปรุงประสิทธิภาพพลังงาน และการจัดการของเสีย และ 2) การดูดกลับก๊าซเรือนกระจก (Removal หรือ nature-based sequestration) เช่น การใช้เทคโนโลยีดักจับและกักเก็บคาร์บอน และการปลูกป่า โดยปริมาณก๊าซเรือนกระจกที่ลดได้จาก BAU ต้องได้รับการรับรองและขึ้นทะเบียนตามมาตรฐานต่างๆ เป็นคาร์บอนเครดิตก่อน ผู้ดำเนินโครงการลดคาร์บอน (Supply) จึงจะสามารถนำไปขายแก่ผู้ต้องการชดเชยการปล่อยคาร์บอน (Demand) ได้

ตัวอย่างมาตรฐานคาร์บอนเครดิตที่ได้รับความนิยมในระดับสากล เช่น Clean Development Mechanism (CDM) ซึ่งเป็นมาตรฐานระหว่างประเทศขององค์การสหประชาชาติ Gold Standard (GS) ซึ่งพัฒนาโดยองค์การกองทุนสัตว์ป่าโลกสากล (WWF) และองค์กรไม่แสวงหาผลกำไรอื่นๆ และ Verified Carbon Standard (VCS) ของ Verra นอกจากนี้ไทยยังมีมาตรฐานคาร์บอนเครดิตจากโครงการลดก๊าซเรือนกระจกภาคสมัครใจตามมาตรฐานประเทศไทย (Thailand Voluntary Emission Reduction Project: T-VER) อีกด้วย ทั้งนี้ มาตรฐานที่ใช้อย่างแพร่หลายและมีปริมาณการรับรองมากที่สุดคือ VCS โดยมีส่วนแบ่งปริมาณเครดิตในตลาดโลกถึง 42% ในช่วงปี 2561-2565 รองลงมา ได้แก่ CDM (32%) และ GS (8.2%) ตามลำดับ ในขณะที่คาร์บอนเครดิตจากมาตรฐาน T-VER ของไทย คิดเป็นเพียง 0.8% ของทั้งโลก3

ประโยชน์และความสำคัญของคาร์บอนเครดิต

แม้หลายๆ องค์กรจะตระหนักถึงความสำคัญของปัญหาสิ่งแวดล้อมแล้ว แต่บางองค์กรอาจยังไม่สามารถดำเนินการลดก๊าซเรือนกระจกด้วยตนเองได้ จึงต้องอาศัยการชดเชยคาร์บอน (Carbon Offset) เพื่อบรรลุเป้าหมายสีเขียว โดยคาร์บอนเครดิตเป็นหนึ่งในเครื่องมือที่สามารถนำไปชดเชยการปล่อยก๊าซเรือนกระจก ทั้งในระดับองค์กร ผลิตภัณฑ์ งานอีเว้นท์ และบุคคลได้ อีกทั้งยังใช้เป็นกลไกในการบรรลุเป้าหมายความเป็นกลางทางคาร์บอน (Carbon Neutrality) ซึ่งเป็นสถานการณ์ที่ปริมาณการปล่อยคาร์บอนเท่ากับปริมาณคาร์บอนที่ถูกดูดกลับคืนผ่าน 3 กลไก ได้แก่ การลด การดูดกลับ และการชดเชยด้วยการซื้อคาร์บอนเครดิต4

กลไกคาร์บอนเครดิตยังส่งเสริมให้เกิดแนวทางการลดและกักเก็บการปล่อยก๊าซเรือนกระจกอย่างมีประสิทธิภาพ ผลักดันให้เกิดนวัตกรรมและเทคโนโลยีลดก๊าซเรือนกระจก และการพัฒนาระบบการตรวจวัด รายงาน และทวนสอบ (Measurement, Reporting and Verification: MRV) ที่เป็นองค์ประกอบสำคัญของการรับรองคาร์บอนเครดิต ยิ่งไปกว่านั้น ในมุมของผู้ซื้อ สามารถนำปริมาณคาร์บอนเครดิตไปรายงานผลการดำเนินงานด้านความยั่งยืน5 ซึ่งท้ายที่สุดจะสร้างภาพลักษณ์ที่ดีต่อองค์กรได้ ในขณะที่ผู้พัฒนาโครงการเองสามารถมีรายได้เพิ่มขึ้นจากการขายคาร์บอนเครดิตอีกด้วย

นอกจากนี้ คาร์บอนเครดิตที่ได้รับจากการลดการปล่อยก๊าซเรือนกระจกสามารถถ่ายโอนระหว่างประเทศได้ ตามมาตราที่ 6 ของความตกลงปารีส (Article 6 of Paris Agreement) ภายใต้แนวทางและระบบติดตามที่หลีกเลี่ยงการนับผลการลดก๊าซเรือนกระจกซ้ำ (Double counting) สะท้อนว่าผู้พัฒนาโครงการคาร์บอนเครดิตจะมีโอกาสจากทั้งตลาดในประเทศและตลาดระหว่างประเทศ ที่มุ่งไปสู่เป้าหมายด้านความยั่งยืนเช่นเดียวกัน

สถานะตลาดคาร์บอนเครดิตทั่วโลก

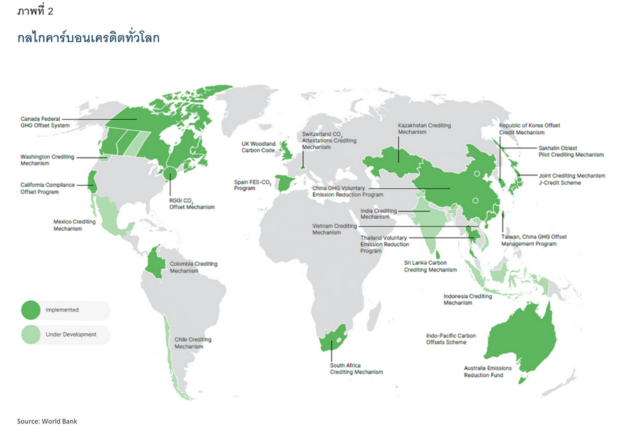

รายงาน State and Trends of Carbon Pricing 2023 ของธนาคารโลกระบุว่าปริมาณคาร์บอนเครดิตทั่วโลกมีแนวโน้มเติบโตขึ้นในช่วงปี 2561-2565 โดยอยู่ที่ 475 ล้านตันคาร์บอนไดออกไซด์เทียบเท่า (MtCO2e) ในปี 2565 โดยมาจากหน่วยงานรับรองมาตรฐานของเอกชน (เช่น VCS และ GS) มากที่สุด ส่วนมาตรฐานระหว่างประเทศ และมาตรฐานภายในประเทศก็มีสัดส่วนการรับรองปริมาณคาร์บอนเครดิตเพิ่มขึ้น สอดคล้องกับที่ปัจจุบันทั่วโลกได้จัดตั้งกลไกคาร์บอนเครดิตภายในประเทศอย่างแพร่หลายมากขึ้น ทั้งในระดับประเทศและระดับมลรัฐ โดยมักจะดำเนินการร่วมกับระบบ ETS หรือภาษีคาร์บอน เพราะกลไกราคาเหล่านี้จะยิ่งสนับสนุนให้เกิดความต้องการคาร์บอนเครดิต โดยเมื่อหันมามองประเทศเพื่อนบ้านของไทย ในปี 2565 ทั้งอินโดนีเซียและเวียดนามได้เริ่มดำเนินการกลไกคาร์บอนเครดิตของตนเองแล้ว ในขณะที่อินเดียก็กำลังผ่านกฎหมายเพื่อจัดตั้งกลไกคาร์บอนเครดิต รวมถึงกลไก ETS ในประเทศด้วย

เมื่อพิจารณารายประเภทโครงการจะเห็นว่าคาร์บอนเครดิตของโลกมาจากการใช้พลังงานทดแทนเป็นหลัก หรือคิดเป็น 55% ของปริมาณคาร์บอนเครดิตในปี 2565 อย่างไรก็ดี คาร์บอนเครดิตจากพลังงานทดแทนอาจมีความสำคัญลดลง เมื่อต้นทุนของการเปลี่ยนมาใช้พลังงานทดแทนในองค์กรมีแนวโน้มต่ำลง ส่งผลให้องค์กรต่างๆ ลงทุนด้านพลังงานทดแทนเองแทนการซื้อคาร์บอนเครดิต ในทางกลับกัน คาร์บอนเครติตจากการดูดกลับและกักเก็บโดยธรรมชาติ เช่น การปลูกป่า มีแนวโน้มจะทวีความสำคัญขึ้น สะท้อนจากโครงการที่ขึ้นทะเบียนใหม่ในปี 2565 มาจากโครงการป่าไม้และการใช้ประโยชน์จากที่ดินถึง 54%

ตลาดคาร์บอนเครดิตในไทยไปถึงไหนแล้ว

ตลาดคาร์บอนเครดิตในประเทศไทยรับผิดชอบโดยองค์การบริหารจัดการก๊าซเรือนกระจก (องค์การมหาชน) หรือ อบก. เป็นหลัก ซึ่ง อบก. ได้เริ่มพัฒนาตลาดภาคสมัครใจในปี 2555 อันประกอบด้วย 1) การซื้อขายคาร์บอนเครดิตจากโครงการลดก๊าซเรือนกระจกภาคสมัครใจตามมาตรฐานต่างประเทศ (Verified Emission Reduction: VER) และ 2) การซื้อขายคาร์บอนเครดิตจากโครงการลดก๊าซเรือนกระจกภาคสมัครใจตามมาตรฐานประเทศไทย (Thailand Voluntary Emission Reduction Project: T-VER) นอกจากนี้ อบก. ยังริเริ่มการซื้อขายสิทธิในการปล่อยก๊าซเรือนกระจกภาคสมัครใจของประเทศไทยในระดับอุตสาหกรรม (Thailand Voluntary Emissions Trading Scheme: TVETS) ในปี 2558 ซึ่งมีอุตสาหกรรมนำร่อง 10 สาขา ได้แก่ ปิโตรเคมี ปูนซีเมนต์ เหล็กและเหล็กกล้า เยื่อและกระดาษ อาหารและเครื่องดื่ม พลาสติก โรงกลั่นปิโตรเลียม แก้วและกระจก เซรามิก และสิ่งทอ8/

โครงการคาร์บอนเครดิตตามมาตรฐาน T-VER ของประเทศไทย

ปัจจุบันตลาดคาร์บอนของไทยที่มีพัฒนาการเด่นชัดที่สุดคือการซื้อขายคาร์บอนเครดิตภาคสมัครใจ จากโครงการลดก๊าซเรือนกระจกภาคสมัครใจตามมาตรฐานประเทศไทย (Thailand Voluntary Emission Reduction: T-VER) ซึ่งมี อบก. เป็นผู้ให้การขึ้นทะเบียนโครงการและรับรองปริมาณคาร์บอนเครดิตที่ได้จากโครงการ โดยผู้สนใจสามารถพัฒนาโครงการลดก๊าซเรือนกระจกได้หลากหลายประเภท อาทิ การพัฒนาพลังงานทดแทน การเพิ่มประสิทธิภาพพลังงาน การปลูกป่า การจัดการในภาคขนส่ง การจัดการของเสีย และการปรับปรุงในภาคเกษตรกรรม ซึ่งโครงการแต่ละประเภทจะมีรายละเอียดและมาตรฐานที่ใช้คำนวณคาร์บอนเครดิตที่แตกต่างกัน ตัวอย่างเช่น โครงการปลูกต้นไม้ ปลูกป่า และอนุรักษ์หรือฟื้นฟูป่า จะมีระยะเวลาการคิดคาร์บอนเครดิต 10 ปี ส่วนโครงการทั่วไปอื่นๆ จะมีระยะเวลาคิดเครดิต 7 ปี9

นอกจากผู้พัฒนาโครงการคาร์บอนเครดิตและ อบก. แล้ว ผู้ที่มีบทบาทสำคัญในโครงการ T-VER คือ ผู้ประเมินภายนอก (Validation and Verification Body: VVB) ที่ได้รับการขึ้นทะเบียนกับ อบก.10 ซึ่งมีหน้าที่ตรวจสอบความใช้ได้ (Validation) ของโครงการก่อนขึ้นทะเบียน และทวนสอบ (Verification) ปริมาณก๊าซเรือนกระจกที่ลดหรือกักเก็บได้ ก่อนยื่นเอกสารขอรับรองคาร์บอนเครดิตกับ อบก.

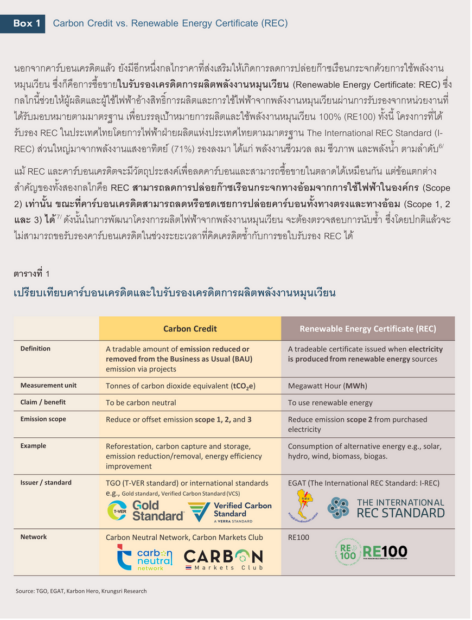

นับตั้งแต่เริ่มดำเนินโครงการ ปริมาณคาร์บอนเครดิตที่ได้รับการรับรองจาก อบก. มีทิศทางเติบโตอย่างต่อเนื่อง ดังภาพที่ 3 โดยเฉพาะในปี 2565 ที่ปริมาณเครดิตสูงถึง 4.7 MtCO2e จาก 59 โครงการ และ ณ วันที่ 31 สิงหาคม 2566 ปริมาณการลดก๊าซเรือนกระจกที่ได้รับการรับรองคิดรวมเป็น 16.1 MtCO2e จากโครงการลดก๊าซเรือนกระจกทั้งหมด 298 โครงการ อย่างไรก็ตาม แม้แนวโน้มคาร์บอนเครดิตจะขยายตัวได้ดี แต่ปริมาณก๊าซเรือนกระจกที่ลดได้ในปี 2565 คิดเป็นเพียง 1.2% ของการปล่อยก๊าซเรือนกระจกของไทยเท่านั้น11

โครงการ T-VER ส่วนใหญ่อยู่ในประเภทการพัฒนาพลังงานทดแทน อาทิ พลังงานชีวมวล ชีวภาพ และแสงอาทิตย์ รองลงมาคือโครงการเพิ่มประสิทธิภาพพลังงาน อย่างไรก็ตาม ในปี 2566 มีโครงการการจัดการของเสีย และการปลูกป่าได้รับการรับรองคาร์บอนเครดิตเพิ่มขึ้นมาก ซึ่งทิศทางการเติบโตของคาร์บอนเครดิตจากภาคป่าไม้ในไทยสอดคล้องกับแนวโน้มการรับรองคาร์บอนเครดิตของโลกดังที่ได้กล่าวถึงก่อนหน้านี้

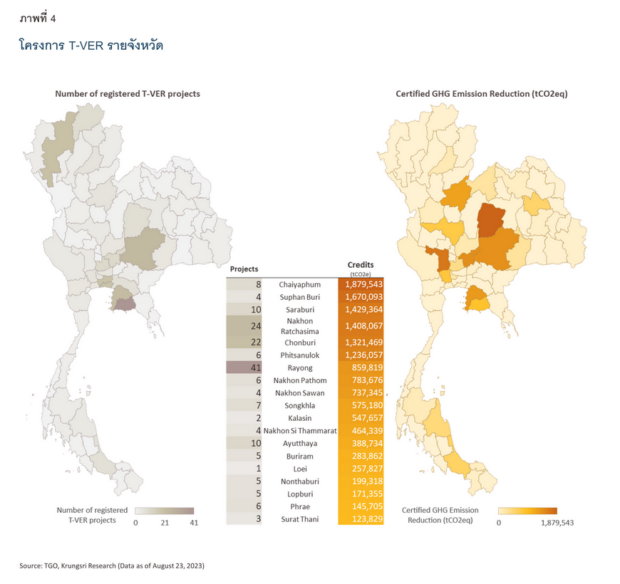

หากมองในมิติเชิงพื้นที่ร่วมด้วย จะพบว่าจังหวัดที่มีโครงการ T-VER ตั้งอยู่มากที่สุดคือระยอง ตามด้วยนครราชสีมา ชลบุรี เชียงใหม่ สมุทรปราการ และกรุงเทพฯ ตามลำดับ ดังภาพที่ 4 ซึ่งจังหวัดเหล่านี้มักมีกิจกรรมทางเศรษฐกิจมากกว่าพื้นที่อื่นๆ ในขณะเดียวกันหากพิจารณาปริมาณเครดิตที่ได้รับการรับรองของแต่ละจังหวัดจะพบว่า แม้จังหวัดชัยภูมิ สุพรรณบุรี และสระบุรี จะมีจำนวนโครงการที่ขึ้นทะเบียนเพียงไม่กี่โครงการ แต่สามารถลดปริมาณก๊าซเรือนกระจกได้มาก โดยคาร์บอนเครดิตในชัยภูมิมาจากโครงการพลังงานหมุนเวียนทั้งหมด เช่น การผลิตไฟฟ้าจากชีวมวล (เช่น Mitr Phol Bio-Power) และพลังลม (Hanuman Wind Farm Project ของหลายบริษัท) นอกจากนี้ บริษัท มิตรผล ไบโอ-เพาเวอร์ จำกัด ยังมีโครงการพลังงานชีวมวลขนาดใหญ่ในจังหวัดสุพรรณบุรี กาฬสินธุ์ และเลย อีกด้วย

ในขณะที่ตัวอย่างโครงการประเภทเพิ่มประสิทธิภาพพลังงานที่ได้ขึ้นทะเบียนแล้วคือ โครงการเพิ่มประสิทธิภาพพลังงานในโรงไฟฟ้าพลังความร้อนร่วมแบบโคเจนเนอเรชั่น (Combined-Cycle Co-Generation Power Plant) ในชลบุรี ของบริษัท ท็อป เอสพีพี จำกัด ซึ่งคาดว่าจะลดการปล่อยก๊าซเรือนกระจกได้สูงถึง 335,674 tCO2e/ปี ในด้านการจัดการของเสีย พบว่ามีโครงการที่ได้คาร์บอนเครดิตสูงในสระบุรีคือโครงการการผลิตเชื้อเพลิงขยะจากขยะมูลฝอยชุมชน (Refuse Derived Fuel Production from Municipal Solid Waste) โดยบริษัท ทีพีไอ โพลีน เพาเวอร์ จำกัด (มหาชน)12

สำหรับโครงการ T-VER ในภาคเกษตรกรรม ป่าไม้ และการปรับกระบวนการขนส่ง แม้จะยังมีปริมาณคาร์บอนเครดิตที่ได้รับการรับรองไม่มากนัก แต่มีตัวอย่างโครงการขึ้นทะเบียนแล้วที่น่าสนใจ ดังนี้

- การจัดการในภาคขนส่ง เช่น การเปลี่ยนมาใช้ยานยนต์ไฟฟ้า อาทิ E-Bus สำหรับรับส่งพนักงานของ บริษัท เอสซีจีเคมิคอลส์ จำกัด (มหาชน) และรถสามล้อไฟฟ้า ของบริษัท มูฟมี ฮีโร่ จำกัด รวมถึงการใช้เชื้อเพลิงชีวภาพทดแทนน้ำมันดีเซล/เบนซินชนิดพื้นฐานของ บริษัท ปตท. น้ำมันและการค้าปลีก จำกัด (มหาชน)

- การเกษตร เช่น โครงการกักเก็บและลดการปล่อยก๊าซเรือนกระจกในสวนยางพารา ของบริษัท ศรีตรัง รับเบอร์ แอนด์ แพลนเทชั่น จำกัด จังหวัดเชียงใหม่ เชียงราย พะเยา ลำปาง แพร่ และสุโขทัย13 นอกจากนี้แนวทางสร้างคาร์บอนเครดิตในภาคเกษตรยังทำได้โดยการทำนาลดโลกร้อน การใช้ปุ๋ยอย่างถูกวิธี และการปลูกพืชเกษตรยืนต้น

- ป่าไม้และพื้นที่สีเขียว มีโครงการที่ได้รับการรับรองเครดิตปริมาณมากที่สุดขณะนี้อยู่ในจังหวัดแพร่ ในขณะที่โครงการปลูกป่าขนาดใหญ่ในเชียงรายและน่านที่ขึ้นทะเบียนแล้ว คาดว่าจะกักเก็บปริมาณก๊าซเรือนกระจกได้มากเช่นกัน ปัจจุบันโครงการป่าไม้ได้รับการผลักดันมากขึ้นเพราะมีความสามารถในการดูดกลับก๊าซเรือนกระจกได้สูงและสามารถสร้างรายได้ให้กับผู้ดำเนินโครงการหรือชุมชนที่ร่วมพัฒนาโครงการด้วย

สถานะตลาดคาร์บอนเครดิตในไทย

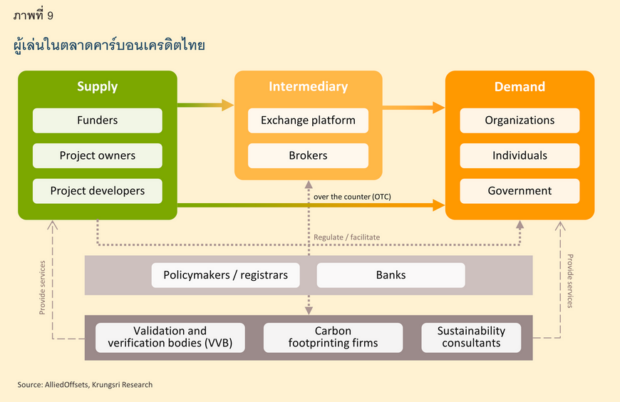

เมื่อปริมาณคาร์บอนเครดิตได้รับการรับรองและขึ้นทะเบียนกับ อบก. แล้วก็จะสามารถนำไปซื้อขายผ่านตลาดคาร์บอนเครดิตได้ ซึ่งปัจจุบันรูปแบบการซื้อขายคาร์บอนเครดิตในไทย แบ่งออกเป็น 2 ประเภท ได้แก่ 1) การตกลงกันเองระหว่างผู้ซื้อและผู้ขาย (Over the Counter: OTC) ซึ่งสามารถถ่ายโอนเครดิตระหว่างผู้ซื้อกับผู้ขายผ่านการจัดทำสัญญาซื้อขายคาร์บอนเครดิต และ 2) การซื้อขายผ่านแพลตฟอร์มหรือศูนย์ซื้อขายคาร์บอนเครดิต (FTIX)15 ที่ทำหน้าที่เหมือนตลาดหลักทรัพย์ในการจับคู่ราคาซื้อและราคาขายที่ตรงกันโดยอัตโนมัติ

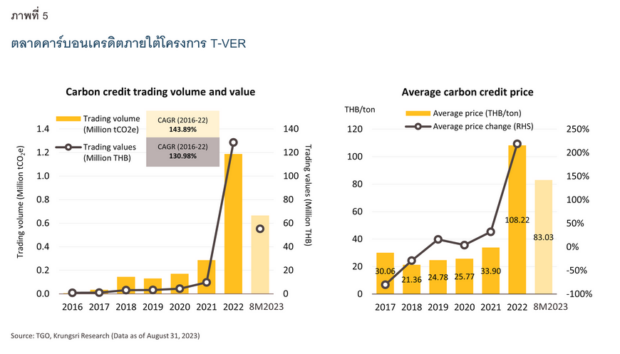

สำหรับภาพรวมการซื้อขายคาร์บอนเครดิตของไทยนั้น แม้จะยังมีปริมาณน้อยเมื่อเทียบกับปริมาณคาร์บอนเครดิตที่ขึ้นทะเบียนได้จากโครงการ T-VER ต่างๆ โดยในปี 2565 มีคาร์บอนเครดิตที่ได้รับการรับรอง 4.7 MtCO2e แต่ปริมาณการซื้อขายอยู่ที่ราว 1.2 MtCO2e หรือคิดเป็นประมาณ 1 ใน 4 เท่านั้น อย่างไรก็ตาม ปริมาณและมูลค่าการซื้อขายคาร์บอนเครดิตจากโครงการ T-VER เติบโตอย่างก้าวกระโดดเมื่อเทียบกับช่วงแรกของการดำเนินงาน โดยมีอัตราการเติบโตเฉลี่ยสะสมในช่วงปี 2559-2565 ถึง 144% และ 131% ตามลำดับ โดยเฉพาะอย่างยิ่งในปี 2565 ที่มีปริมาณและมูลค่าการซื้อขายสูงที่สุดเป็นประวัติการณ์ เนื่องจากในปีดังกล่าว กระแสความตระหนักด้านสิ่งแวดล้อมแพร่หลายและเด่นชัดขึ้น จากการประชุม COP2616 การประกาศเป้าหมายความยั่งยืนที่ท้าทายขึ้นของประเทศไทย รวมถึงภาคธุรกิจที่ได้ตั้งเป้าหมาย Carbon Neutrality และ Net Zero Emission ระดับองค์กรมากขึ้น จึงส่งผลให้เกิดความต้องการซื้อคาร์บอนเครดิตจำนวนมาก เพื่อกักตุนปริมาณคาร์บอนเครดิตในช่วงที่ราคาซื้อขายยังไม่ขยายตัวสูง17

อย่างไรก็ตาม ในช่วง 8 เดือนแรกของปี 2566 ปริมาณและมูลค่าการซื้อขายคาร์บอนเครดิตลดลงจากปีก่อนหน้า แต่ปริมาณการซื้อขายยังคงสูงกว่าปริมาณฯ ของปี 2564 ทั้งปีถึงกว่าสองเท่า สะท้อนว่าปริมาณการซื้อขายเริ่มเป็นไปตามสภาวะอุปสงค์และอุปทานปกติ ทั้งนี้ ปริมาณการซื้อขายคาร์บอนเครดิตยังขึ้นอยู่กับรอบการพิจารณารับรองการประเมินคาร์บอนฟุตพริ้นท์และการทำกิจกรรมชดเชยคาร์บอนขององค์กรโดย อบก. ด้วย เมื่อสิ้นสุดรอบการรับรองดังกล่าว จะทำให้องค์กรรู้ปริมาณคาร์บอนที่ต้องชดเชยในช่วงเดือนพฤศจิกายน ซึ่งจะส่งผลให้ความต้องการคาร์บอนเครดิตเพิ่มขึ้นได้ในช่วงปลายปี 2566

ในมิติราคา ในปี 2565 ราคาเฉลี่ยของคาร์บอนเครดิตของไทยอยู่ที่ 108 บาท/tCO2e ซึ่งสูงขึ้นจากปี 2564 กว่า 3 เท่า แต่ยังคงต่ำกว่าค่าเฉลี่ยของโลก โดยรายงาน State and Trends in Carbon Pricing 2023 ของธนาคารโลก ระบุว่าคาร์บอนเครดิตที่มาจากการดูดกลับโดยธรรมชาติหรือเทคโนโลยีต่างๆ มีราคาเฉลี่ยสูงถึง 500-700 บาท/tCO2e ส่วนเครดิตจากโครงการพลังงานทดแทนมีราคาเฉลี่ย 170-350 บาท/tCO2e นอกจากนี้ ราคาคาร์บอนเครดิตในไทยยังต่ำกว่ามากเมื่อเทียบกับตลาดคาร์บอนภาคบังคับ เช่น ในสหภาพยุโรป ที่ราคาซื้อขายสิทธิในการปล่อยคาร์บอนสูงถึง 3,500 บาท/tCO2e ภายใต้ EU ETS โดยสาเหตุหนึ่งที่ราคาคาร์บอนเครดิตในไทยยังต่ำ เนื่องจากเป็นกลไกภาคสมัครใจซึ่งต่างจากหลายๆ ประเทศที่มีกลไกราคาคาร์บอนภาคบังคับร่วมกับตลาดคาร์บอนเครดิตด้วย

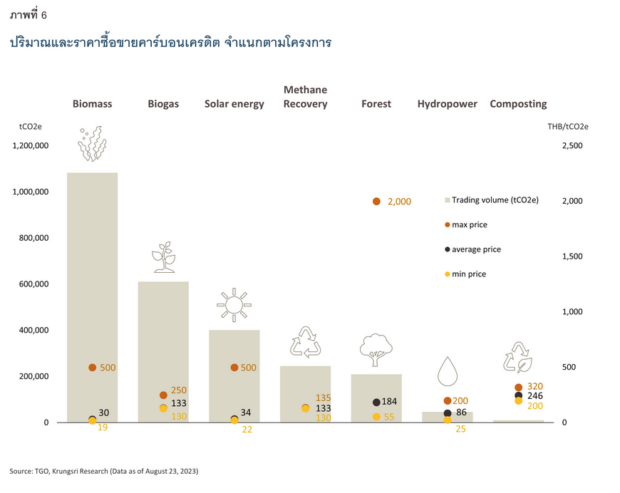

คาร์บอนเครดิตจากโครงการแต่ละประเภทมีราคาซื้อขายแตกต่างกัน โดยประเภทโครงการที่ขายคาร์บอนเครดิตได้ราคาดีที่สุดในไทยคือการปลูกป่า (ราคาสูงสุดถึง 2,000 บาท/tCO2e ในปี 2565) เนื่องจากเป็นโครงการที่ลงทุนสูง แต่สามารถให้เครดิตในระยะยาวได้ ซึ่งสอดคล้องกับแนวโน้มความต้องการคาร์บอนเครดิตจากภาคป่าไม้ของโลก อย่างไรก็ตาม เครดิตจากโครงการปลูกป่ายังมีการซื้อขายไม่มาก เมื่อเทียบกับโครงการพลังงานหมุนเวียน อาทิ พลังงานชีวมวล ชีวภาพ และแสงอาทิตย์ เนื่องจากโครงการปลูกป่าใช้เวลานานกว่าเพื่อให้ได้คาร์บอนเครดิต ทั้งนี้ปัจจุบันในปี 2566 (มกราคม – สิงหาคม) มีการซื้อขายคาร์บอนเครดิตจากภาคป่าไม้แล้ว 208,030 tCO2e ซึ่งมากเป็นอันดับสองรองจากโครงการพลังงานชีวมวล แต่ที่น่าสนใจคือราคาเครดิตจากป่าไม้เฉลี่ยคือ 173 บาท/tCO2e ในขณะที่ราคาของชีวมวลอยู่ที่เพียง 36 บาท/tCO2e เท่านั้น นอกจากนี้ โครงการที่ขายคาร์บอนเครดิตได้ราคาสูงในปี 2566 คือการทำปุ๋ยหมัก พลังงานชีวภาพ และพลังงานลม ซึ่งล้วนมีราคาขายเฉลี่ยเกิน 200 บาท/tCO2e

นอกจากประเภทโครงการแล้ว ราคาของคาร์บอนเครดิตยังขึ้นอยู่กับปัจจัยต่างๆ อาทิ 1) ผู้ให้การรับรองเครดิต ซึ่งราคาซื้อขายแตกต่างกันตามแต่ละมาตรฐาน 2) อายุของเครดิต ซึ่งเครดิตที่ได้รับรองใหม่ๆ จะขายได้ราคาสูงกว่าเพราะเป็นที่ต้องการมากกว่า รวมถึง 3) ประโยชน์ร่วมของโครงการ เช่น การสร้างพื้นที่สีเขียวและการลดมลพิษ ซึ่งจะตอบสนองความพึงพอใจของผู้ซื้อที่แตกต่างกันไป18

แล้วใครบ้างที่เป็นผู้ซื้อคาร์บอนเครดิตในประเทศไทย? หากดูข้อมูลสถิติการรับรองกิจกรรมชดเชยคาร์บอนของ อบก. พบว่าผู้ซื้ออาจเป็นองค์กรหรือบุคคลทั่วไปก็ได้ โดยคาร์บอนเครดิตสามารถนำไปชดเชยคาร์บอนได้ 4 ประเภท ได้แก่ การปล่อยคาร์บอนขององค์กร สินค้าหรือบริการ การจัดประชุมหรืองานอีเว้นท์ และระดับบุคคล19 ทั้งนี้ในบรรดาการชดเชยทั้งหมด องค์กรทั้งภาคเอกชนและภาครัฐเข้าร่วมกิจกรรมชดเชยคาร์บอนและเป็นผู้ซื้อคาร์บอนเครดิตมากที่สุดรวมกันกว่า 1.2 MtCO2e จากองค์กร 164 แห่ง ตั้งแต่ปี 2556 เป็นต้นมา หรือโดยเฉลี่ยแล้ว 1 องค์กรซื้อคาร์บอนเครดิต 7,582 tCO2e

หน่วยงานที่ซื้อคาร์บอนเครดิตมากอยู่ในภาคการผลิต การเงินการธนาคาร บริการขนส่ง และอสังหาริมทรัพย์ (ภาพที่ 7) โดยบางองค์กรซื้อในปริมาณมากและซื้อเป็นประจำเมื่ออายุการรับรองสิ้นสุดลง เช่น ธนาคารกสิกรไทย ธนาคารกรุงเทพ ธนาคารแห่งประเทศไทย และบีทีเอส กรุ๊ป ในขณะที่ธุรกิจภาคการผลิตที่ซื้อคาร์บอนเครดิตในปริมาณมาก ได้แก่ บริษัท น้ำตาลมิตรผล จำกัด และบริษัท ไลอ้อน (ประเทศไทย) จำกัด (ซึ่งเป็นผู้ผลิตสินค้าอุปโภค) นอกจากนี้ ธุรกิจบริการขนส่งก็เป็นผู้ซื้อเครดิตหลายราย เช่น บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) บริษัท พรีเชียส ชิพปิ้ง จำกัด (มหาชน) และ บริษัท บริการเชื้อเพลิงการบินกรุงเทพ จำกัด (มหาชน)

อีกหนึ่งแหล่งความต้องการคาร์บอนเครดิตที่น่าสนใจคือการซื้อเพื่อชดเชยการปล่อยคาร์บอนของงานอีเว้นท์ ที่มีปริมาณการชดเชยเป็นอันดับสองรองจากระดับองค์กร โดยกิจกรรมที่มีการชดเชยสูง เช่น งาน Mobile Expo ของบริษัท เวฟ บีซีจี จำกัด งาน International Petroleum Technology Conference 2023 ของ บริษัท ปตท.สำรวจและผลิตปิโตรเลียม จำกัด (มหาชน) (ปตท.สผ.) รวมถึงงานเกษตรแฟร์ ปี 2566 ที่ซื้อคาร์บอนเครดิตสูงถึง 1,995 tCO2e นอกจากนี้ บริษัทบางแห่งยังเลือกชดเชยการปล่อยคาร์บอนจากผลิตภัณฑ์ของตนด้วย โดยผลิตภัณฑ์ที่มีปริมาณการชดเชยมาก ได้แก่ ไข่ไก่สดปลอดสาร ของซีพีเอฟ รวมถึงผลิตภัณฑ์และบริการสื่อการตลาดของบริษัท สแครทช์ เฟิร์สท์ จำกัด อย่างไรก็ดี การชดเชยของผลิตภัณฑ์รวมแล้วมีปริมาณการซื้อคาร์บอนเครดิตน้อยที่สุด เช่นเดียวกับการชดเชยระดับบุคคล ที่มีปริมาณการซื้อคาร์บอนเครดิตต่อคนโดยเฉลี่ยต่ำที่สุดที่ 16 tCO2e/คน ซึ่ง “คนไทยหัวใจไร้คาร์บอน” เหล่านี้มักมาจากหน่วยงานในภาคพลังงาน มหาวิทยาลัย รวมถึง อบก. เองด้วย

ปัจจัยสนับสนุนและความท้าทายในตลาดคาร์บอนเครดิตไทย

ปัจจัยส่งเสริมการเติบโตของตลาดคาร์บอนเครดิต

1) การตั้งเป้าหมายความยั่งยืนระดับประเทศและระดับองค์กร

ขณะนี้ทั่วโลกเห็นพ้องต้องกันแล้วว่าปัญหาสิ่งแวดล้อมไม่ใช่เรื่องที่สำคัญน้อยกว่าปัญหาอื่นแต่อย่างใด สะท้อนจากประเทศต่างๆ ได้ตั้งเป้าหมายความยั่งยืน ไม่ว่าจะเป็น Net Zero หรือ Carbon Neutrality แล้วทั้งหมด 151 ประเทศ จาก 198 ประเทศ20 อีกทั้งยังมีเป้าหมายระดับเล็กกว่าประเทศอีก จำนวน 157 ภูมิภาค (รัฐ/จังหวัด) 257 เมือง และ 968 บริษัททั่วโลก ปรากฏการณ์ดังกล่าวทำให้ตลาดคาร์บอนเครดิตของโลกเติบโตอย่างก้าวกระโดด และมีศักยภาพที่จะขยายตัวได้อีกมากตามความต้องการชดเชยคาร์บอนเพื่อให้บรรลุเป้าหมายในแต่ละประเทศ ทั้งนี้ เมื่อคาร์บอนเครดิตสามารถถ่ายโอนระหว่างประเทศได้ ย่อมหมายความว่า ประเทศที่มีกำลังซื้ออาจมีโอกาสซื้อหรือรับโอนเครดิตจากไทย ดังนั้นโครงการคาร์บอนเครดิตในไทยจะได้รับอานิสงส์จากความต้องการจากต่างประเทศด้วย

ในมุมของประเทศไทยเองนั้นก็ไม่ได้ “ตกขบวน” ที่มุ่งหน้าไปสู่ความยั่งยืน ด้วยการประกาศเป้าหมาย Carbon Neutrality และ Net Zero ในปี 2593 และ 2608 ตามลำดับ โดยเพื่อให้บรรลุเป้าหมายข้างต้น ไทยต้องลดการปล่อยก๊าซเรือนกระจกลงพร้อมๆ กับเพิ่มสัดส่วนพื้นที่ป่าไม้ของไทยให้เกินครึ่งหนึ่งของพื้นที่ประเทศในปี 2580 เพื่อให้มีความสามารถในการดูดซับก๊าซเรือนกระจกได้ตามเป้าหมาย ดังนั้น กลไกคาร์บอนเครดิตที่มีทั้งโครงการลดคาร์บอนและการเพิ่มพื้นที่ป่าจึงจะเข้ามามีบทบาทสำคัญในระดับประเทศ

นอกจากการตั้งเป้าหมายระดับประเทศแล้ว องค์กรต่างๆ ก็ตื่นตัวเรื่องความยั่งยืนมากขึ้น หลายองค์กรมุ่งสู่เป้าหมาย Carbon Neutrality ที่เร็วกว่าเป้าหมายใหญ่ของประเทศด้วย ยิ่งไปกว่านั้น องค์กรเหล่านี้ได้รวมกลุ่มเป็นเครือข่ายเพื่อผลักดันการดำเนินงานร่วมกันเพื่อขยายตลาดการซื้อขายคาร์บอนเครดิตของไทย เช่น เครือข่าย Carbon Neutral Network ที่มีสมาชิกกว่า 500 องค์กร และ Carbon Markets Club ที่มีสมาชิกองค์กร/บุคคลกว่า 300 ราย

2) ความก้าวหน้าของเทคโนโลยีและนวัตกรรมสีเขียว

ปัจจุบันการพัฒนาเทคโนโลยีคาร์บอนต่ำกำลังรุดหน้าไปอย่างรวดเร็ว ซึ่งช่วยให้ตลาดคาร์บอนเครดิตขยายตัวมากขึ้น ตัวอย่างเช่น เทคโนโลยีรถยนต์ไฟฟ้า (EV) และแบตเตอรี่ ที่พัฒนาอย่างรวดเร็วจนปัจจุบันมีศักยภาพสูงและราคาลดลงมาก ทำให้องค์กรต่างๆ เปลี่ยนมาใช้ EV ได้ง่ายขึ้น เช่นเดียวกับพลังงานหมุนเวียนที่ต้นทุนมีแนวโน้มลดลงเรื่อยๆ จากประสิทธิภาพของเทคโนโลยีที่สูงขึ้น ต้นทุนวัสดุอุปกรณ์ที่ลดลง การส่งเสริมการนำมาใช้ และการประหยัดต่อขนาด (Economies of scale)21 จึงทำให้โครงการคาร์บอนเครดิตจากพลังงานหมุนเวียนเริ่มมีความเป็นไปได้มากขึ้น นอกจากนี้ เรายังเริ่มเห็นเทคโนโลยีดักจับและกับเก็บคาร์บอนที่มีศักยภาพในการสร้างคาร์บอนเครดิตสูง ถูกนำมาใช้มากขึ้น โดยในไทย ปตท.สผ. คาดว่าจะสามารถเริ่มใช้งานได้จริงในปี 256922

ยิ่งไปกว่านั้น ยังมีเทคโนโลยีอีกมากมายที่จะช่วยยกระดับระบบนิเวศของคาร์บอนเครดิต อาทิ แพลตฟอร์มการวัด คำนวณ และทวนสอบการปล่อยคาร์บอน ที่ทำให้แต่ละองค์กรทราบปริมาณการปล่อยคาร์บอนของตนเองและปริมาณที่ต้องซื้อคาร์บอนเครดิตเพื่อชดเชย รวมถึงแพลตฟอร์มการซื้อขายคาร์บอนเครดิต ที่กำลังถูกพัฒนาให้มีลักษณะคล้ายตลาดหลักทรัพย์ เพื่อให้การซื้อขายเป็นไปโดยสะดวกยิ่งขึ้น ตลอดจนความเป็นไปได้ของแพลตฟอร์มจัดการธุรกิจซื้อขายคาร์บอนเครดิตด้วยบล็อกเชนในไทย23

3) การขยายตัวของอุปสงค์และอุปทานคาร์บอนเครดิต

เมื่อประเด็นด้านความยั่งยืนได้กลายเป็นองค์ประกอบสำคัญที่ขาดไม่ได้ในยุทธศาสตร์ขององค์กรต่างๆ จึงทำให้การดำเนินงานด้านสิ่งแวดล้อมของทุกภาคส่วนต้องเป็นไปอย่างจริงจังมากขึ้น สะท้อนผ่านมูลค่าตลาดคาร์บอนเครดิตไทยที่พุ่งทะยานจากความต้องการซื้อและต้องการขาย เมื่อมองไปข้างหน้า อุปสงค์และอุปทานคาร์บอนเครดิตจะเติบโตขึ้นได้จากผู้เล่นที่สำคัญทั้งสองฝ่าย ดังต่อไปนี้

ภาคส่วนที่มีศักยภาพในการสร้างคาร์บอนเครดิตสูง

ภาคเกษตรกรรม การปรับเปลี่ยนวิธีทำการเกษตรสามารถนำไปสู่การลดก๊าซเรือนกระจกและสร้างคาร์บอนเครดิตได้ เช่น การทำนาข้าวที่ปกติแล้วปล่อยก๊าซมีเทนสูงจากน้ำขังในนาข้าว ที่ผ่านมากระทรวงเกษตรและสหกรณ์จึงได้ร่วมมือกับองค์กรความร่วมมือระหว่างประเทศของเยอรมนี (Deutsche Gesellschaft für Internationale Zusammenarbeit GmbH: GIZ) ดำเนินโครงการเพิ่มประสิทธิภาพการผลิตและลดภาวะโลกร้อนจากการทำนาเพื่อการพัฒนาที่ยั่งยืน (Thai Rice NAMA) ซึ่งสนับสนุนให้เกษตรกรเปลี่ยนมาผลิต “ข้าวลดโลกร้อน” โดยใช้เทคโนโลยี 4 วิธี ได้แก่

1) การปรับหน้าดินด้วยระบบเลเซอร์ 2) การทำนาระบบแห้งสลับเปียก 3) การจัดการธาตุอาหารในนาข้าว และ 4) การลดการเผาฟางข้าวและตอซัง ซึ่งแนวทางเหล่านี้ช่วยลดการปล่อยก๊าซเรือนกระจกลงได้ถึง 30% เมื่อเทียบกับวิธีทำนาปกติ24 โดยในช่วงปี 2561-2564 ที่ผ่านมา โครงการดังกล่าวสามารถลดปริมาณก๊าซเรือนกระจกจากนาข้าวได้กว่า 305,000 tCO2e อีกทั้งยังสามารถนำปริมาณก๊าซเรือนกระจกที่ลดได้จากโครงการไปขายเป็นคาร์บอนเครดิต ตัวอย่างเช่น ชาวนาในจังหวัดสุพรรณบุรีมีรายได้จากการขายคาร์บอนเครดิตให้บริษัทสหรัฐฯ ถึง 800 บาทต่อไร่ต่อปี25 ทั้งนี้ แนวคิดการปลูกข้าวลดโลกร้อนมีแนวโน้มขยายไปในวงกว้างตามการขยายขอบเขตของจังหวัดที่เข้าร่วมโครงการ และบทเรียนความสำเร็จที่ได้จากวิธีปลูกข้าวแบบใหม่ เป็นโอกาสอันดีที่ภาคเกษตรกรรมอาจกลายเป็นผู้ขายคาร์บอนเครดิตรายสำคัญได้ในอนาคต

ภาคป่าไม้ โดยธรรมชาติแล้วป่าไม้มีบทบาทสำคัญในการดูดซับก๊าซเรือนกระจก ด้วยเหตุนี้ เพื่อให้สอดคล้องกับเป้าหมาย Carbon Neutrality และ Net Zero รัฐบาลจึงตั้งเป้าเพิ่มพื้นที่ป่าไม้ให้ได้ 55% ของประเทศ ในปี 2580 จาก 32% ในปี 256126 ซึ่งเท่ากับว่าจะต้องเพิ่มพื้นที่ป่าธรรมชาติและป่าเศรษฐกิจรวมอีก 27 ล้านไร่27 ในปัจจุบันโครงการคาร์บอนเครดิตมีแนวโน้มมาจากภาคป่าไม้มากขึ้น อีกทั้งยังขายได้ราคาสูงตามศักยภาพในการดูดกลับคาร์บอน จึงทำให้เครดิตที่ได้มีคุณภาพดี นอกจากนี้ โครงการป่าไม้ยังมีประโยชน์ด้านอื่นๆ อีกมากมาย ไม่ว่าจะเป็นการสร้างพื้นที่สีเขียว เพิ่มความหลากหลายทางชีวภาพ ตลอดจนสร้างงานสร้างรายได้แก่ชุมชน การปลูกป่าหรือฟื้นฟูรักษาป่าจึงเป็นกิจกรรมที่องค์กรต่างๆ เลือกลงทุนเพื่อลดผลกระทบด้านสิ่งแวดล้อม ด้วยปัจจัยเหล่านี้ ทำให้คาดว่า คาร์บอนเครดิตจากภาคป่าไม้จะทวีความสำคัญขึ้นอย่างแน่นอน ทั้งนี้ หากพิจารณาโครงการป่าไม้ตามมาตรฐาน T-VER ในปัจจุบันมีการขึ้นทะเบียนแล้ว 49 โครงการ ซึ่งคาดว่าจะกักเก็บคาร์บอนได้ราว 361,895 tCO2e/ปี ทั้งนี้เฉพาะเดือนมกราคม – สิงหาคม 2566 โครงการป่าไม้ที่ขึ้นทะเบียนใหม่คาดว่าจะลดคาร์บอนได้ 14,254 tCO2e/ปี ซึ่งมากกว่าทั้งปี 2565 ที่อยู่ที่ 12,149 tCO2e/ปี ตอกย้ำทิศทางการเติบโตของคาร์บอนเครดิตจากภาคป่าไม้ได้เป็นอย่างดี

ภาคพลังงาน แม้จะเป็นภาคส่วนที่ปล่อยก๊าซเรือนกระจกสูงที่สุด แต่ในขณะเดียวกันก็มีศักยภาพสูงที่จะลดการปล่อย และสร้างคาร์บอนเครดิตได้ในปริมาณมาก ด้วยการปรับปรุงประสิทธิภาพหรือการลงทุนในพลังงานทดแทน อาทิ โครงการโรงไฟฟ้าพลังความร้อนร่วมก๊าซธรรมชาติ โดยบริษัท กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์ จำกัด (มหาชน) ที่คาดว่าจะลดปริมาณก๊าซเรือนกระจกได้ถึง 2.9 MtCO2e/ปี รวมถึงโครงการโรงไฟฟ้าพลังความร้อนร่วมแบบโคเจนเนอเรชั่น โดยบริษัท ท็อป เอสพีพี จำกัด ซึ่งอยู่ในกลุ่มไทยออยล์ และโดยบริษัท โกลบอล เพาเวอร์ ซินเนอร์ยี่ จำกัด (มหาชน) (GPSC) ซึ่งอยู่ในกลุ่ม ปตท. ที่ทั้งสองโครงการต่างก็สร้างปริมาณคาร์บอนเครดิตได้สูงเช่นกัน ส่วนโครงการพลังงานหมุนเวียนที่สามารถสร้างเครดิตได้ในปริมาณมาก นำโดยการผลิตไฟฟ้าจากชีวมวลของกลุ่มมิตรผล ตามมาด้วยไฟฟ้าพลังลมและแสงอาทิตย์ จากกลุ่มพลังงานบริสุทธิ์ (Energy Absolute: EA) จะเห็นว่าปริมาณคาร์บอนเครดิตส่วนใหญ่มาจากกลุ่มธุรกิจพลังงานขนาดใหญ่ทั้งสิ้น ซึ่งคาดว่าบริษัทเหล่านี้จะยังคงดำเนินการต่อเนื่องเพื่อลดก๊าซเรือนกระจกจากธุรกิจของตน และเป็นแหล่งอุปทานที่สำคัญของคาร์บอนเครดิตในไทย

ภาคการขนส่ง การที่ภาคขนส่งเป็นแหล่งปล่อยคาร์บอนหลักเช่นเดียวกับภาคพลังงาน ทำให้เกิดโอกาสสร้างคาร์บอนเครดิตได้สูงด้วยเช่นกัน ทั้งนี้ การปล่อยคาร์บอนส่วนใหญ่กว่า 90% ในภาคขนส่งมาจากการขนส่งทางบกทำให้ธุรกิจในภาคส่วนนี้เกิดความตื่นตัวในการปรับเปลี่ยนเพื่อลดการใช้พลังงาน เช่น การเปลี่ยนจากรถเมล์โดยสารที่ใช้น้ำมันเป็นรถเมล์ไฟฟ้า ซึ่งโครงการที่เริ่มดำเนินการตั้งแต่ปี 2565 ที่ผ่านมาคือรถเมล์ไฟฟ้า 100% (E-Bus) ของบริษัท ไทย สมายล์ บัส จำกัด (ในเครือ EA) ที่ได้รับเงินสนับสนุนจากมูลนิธิ KliK ของสวิตเซอร์แลนด์ แลกกับการโอนคาร์บอนเครดิตที่ได้จาก E-Bus ในไทยไปยังสวิตเซอร์แลนด์ ซึ่งคาดว่าจะได้รับคาร์บอนเครดิตทั้งหมดอย่างน้อย 500,000 tCO2e ในปี 2564-257328 แนวโน้มการขนส่งสาธารณะด้วยยานยนต์ไฟฟ้าที่เติบโตขึ้นจะเป็นโอกาสในการสร้างคาร์บอนเครดิตจากภาคขนส่ง ดังจะเห็นได้จากรถสามล้อไฟฟ้ามูฟมี ที่ให้บริการอยู่ทั่วไปในย่านสำคัญต่างๆ ในกรุงเทพฯ และ E-Bus ของภาคเอกชน ขณะเดียวกัน องค์การขนส่งมวลชนกรุงเทพ (ขสมก.) ซึ่งเป็นรัฐวิสาหกิจก็มีแผนเพิ่มจำนวนรถเมล์ไฟฟ้าให้มีจำนวนรวม 7,000 คันภายในปี 256729 นอกจากนี้ ในระดับองค์กรไม่ว่าจะขนาดใหญ่หรือเล็กก็สามารถลดก๊าซเรือนกระจกด้วยการเปลี่ยนยานพาหนะในองค์กรหรือรถรับส่งพนักงานเป็นรถไฟฟ้าได้เช่นกัน ซึ่งภาพการเปลี่ยนแปลงดังกล่าวจะชัดเจนขึ้นและสอดรับกับนโยบายผลักดันยานยนต์ไฟฟ้าของประเทศ โดยเฉพาะนโยบาย 30@30 ที่ตั้งเป้าผลิตรถยนต์ที่ปล่อยมลพิษเป็นศูนย์ (Zero Emission Vehicle: ZEV) อย่างน้อย 30% ของการผลิตรถยนต์ทั้งหมดของไทยในปี 2573 (ค.ศ. 2030) จึงคาดว่าคาร์บอนเครดิตจากภาคขนส่งจะมีแนวโน้มเติบโตได้ดีเช่นกัน

นอกจากภาคส่วนข้างต้น การจัดการของเสียก็เป็นอีกหนึ่งกิจกรรมที่ได้รับการรับรองคาร์บอนเครดิตมากขึ้น เนื่องจากองค์กรทุกภาคส่วนสามารถทำได้ อีกทั้งยังขายได้ราคาดี ตัวอย่างเช่น การทำปุ๋ยหมักจากเศษกิ่งไม้และใบไม้ ที่ขายคาร์บอนเครดิตได้ราคา 260 บาท/tCO2e ในปี 2566 หรือโครงการถังขยะเปียกลดโลกร้อนขององค์กรปกครองส่วนท้องถิ่นทั่วประเทศ ที่คาดว่าจะลดก๊าซเรือนกระจกได้สูงถึง 492,212 tCO2e/ปี

ภาคส่วนที่มีแนวโน้มต้องการคาร์บอนเครดิตสูง

ภาคการขนส่ง นอกจากจะมีศักยภาพในการเป็นผู้ผลิตคาร์บอนเครดิตแล้ว ภาคการขนส่งยังมีแนวโน้มเป็นผู้ซื้อคาร์บอนเครดิตที่สำคัญด้วย เนื่องจากหลายๆ กิจกรรมปล่อยก๊าซเรือนกระจกเข้มข้นและยังไม่สามารถทดแทนด้วยเทคโนโลยีใหม่ได้ โดยเฉพาะการขนส่งทางอากาศ องค์การการบินพลเรือนระหว่างประเทศ (International Civil Aviation Organization: ICAO) จึงได้ริเริ่มโครงการชดเชยและการลดคาร์บอนสำหรับการบินระหว่างประเทศ (Carbon Offsetting and Reduction Scheme for International Aviation: CORSIA) เมื่อปี 2559 เพื่อไปสู่เป้าหมายการเป็น Net Zero โดยออกกฎให้สมาชิก ICAO 192 ประเทศทั่วโลกรวมถึงไทยต้องใช้กลไกลดและชดเชยการปล่อยคาร์บอน โดยการปล่อยคาร์บอนที่ไม่สามารถลดได้โดยการพัฒนาทางเทคโนโลยี การปรับปรุงกระบวนการ หรือการใช้เชื้อเพลิงอากาศยานยั่งยืน (Sustainable Aviation Fuel: SAF) จะต้องถูกชดเชยด้วยตลาดคาร์บอน ส่งผลให้ในอนาคตความต้องการคาร์บอนเครดิตภายใต้โครงการ CORSIA คาดว่าจะอยู่ที่ 270 MtCO2e ในระยะสมัครใจ (2567-2569) และ 2,300 MtCO2e ในระยะบังคับ (2570-2578)30

ในการชดเชยการปล่อยคาร์บอนตามกฎ CORSIA นั้น จะต้องใช้คาร์บอนเครดิตที่ได้มาตรฐานและมีคุณภาพสูง เช่น ผ่านมาตรฐาน VCS ของ Verra31 ซึ่งในงานประมูลคาร์บอนเครดิตที่ผ่านเกณฑ์ CORSIA ที่จัดโดยบริษัท รีจินอล โวลันทารี คาร์บอน มาร์เกต คอมปานี (RVCMC) เมื่อมิถุนายน 2566 สามารถขายเครดิตได้สูงถึง 2.2 MtCO2e นับว่าสูงที่สุดในการประมูลทุกครั้ง32 สะท้อนความต้องการคาร์บอนเครดิตคุณภาพสูงที่มีแนวโน้มเพิ่มขึ้นเรื่อยๆ

ยิ่งไปกว่านั้น ความต้องการคาร์บอนเครดิตในไทยยังมาจากภาคการขนส่งทางรางด้วย นำโดยบีทีเอส กรุ๊ป ที่เป็นผู้ซื้อคาร์บอนเครดิตที่สำคัญมาอย่างต่อเนื่อง ไม่ต่ำกว่าปีละ 70,000 tCO2e ตั้งแต่ปี 2564 เป็นต้นมา จนได้รับการรับรองว่าเป็นบริษัทระบบขนส่งทางรางแห่งแรกของโลกที่บรรลุ Carbon Neutrality นอกจากนี้ ในภาคการขนส่งทางบกก็เริ่มเห็นแนวโน้มความต้องการเครดิตที่เพิ่มขึ้น เช่น Grab เชิญชวนให้ผู้ใช้บริการรายย่อยบริจาคเงินเพื่อนำไปซื้อคาร์บอนเครดิตและปลูกต้นไม้33 สะท้อนว่าความต้องการเครดิตจะมีที่มาจากผู้บริโภคที่ใช้บริการขนส่งด้วย

อุตสาหกรรม MICE (Meetings, Incentive Travel, Conventions, Exhibitions) ซึ่งประกอบด้วยการจัดประชุม การท่องเที่ยวเพื่อเป็นรางวัล การจัดประชุมนานาชาติ การจัดงานแสดงสินค้าหรือบริการ รวมถึงงานเทศกาล คอนเสิร์ต และแข่งขันกีฬา จะเป็นภาคส่วนที่ต้องการคาร์บอนเครดิตมากขึ้นตามกระแสการจัดอีเว้นท์ลดโลกร้อน (Carbon Neutral Event) ที่ทั้งผู้จัดและผู้บริโภคให้ความสำคัญ ทั้งนี้ โดยทั่วไปการปล่อยก๊าซเรือนกระจกในงานอีเว้นท์จะมาจากการปล่อยทางตรงจากการเผาไหม้ เช่น การปรุงอาหาร (Scope 1) การใช้ไฟฟ้า (Scope 2) และการปล่อยทางอ้อมอื่นๆ เช่น การเดินทาง การจัดการขยะ (Scope 3)34 ซึ่งสามารถลดคาร์บอนฟุตพริ้นท์เหล่านี้ได้โดยการปรับวัสดุอุปกรณ์ให้ใช้พลังงานลดลงและเป็นมิตรกับสิ่งแวดล้อมมากขึ้น รวมถึงการจัดการของเสียอย่างถูกวิธี นอกจากนี้ผู้จัดงานยังสามารถชดเชยการปล่อยคาร์บอนได้ด้วยการซื้อคาร์บอนเครดิต ซึ่งที่ผ่านมาการชดเชยการปล่อยคาร์บอนของงานอีเว้นท์ทำให้เกิดการซื้อเครดิตมากที่สุดเป็นอันดับสองรองจากการชดเชยระดับองค์กร

ในอนาคต แนวโน้มการจัดงานเหล่านี้จะให้ความสำคัญกับสิ่งแวดล้อมมากขึ้น สะท้อนจากศิลปินระดับโลกที่หันมาจัดคอนเสิร์ตที่ปล่อยคาร์บอนต่ำ ไม่ว่าจะเป็น Coldplay ที่จัดคอนเสิร์ตโดยใช้พลังงานหมุนเวียนและวัสดุรีไซเคิล หรือ Billie Eilish ที่ตั้งใจลดปริมาณขวดน้ำดื่มที่ใช้แล้วทิ้ง35 บวกกับการสนับสนุนของหน่วยงานที่เกี่ยวข้องในประเทศไทย เช่น อบก. และสำนักงานส่งเสริมการจัดประชุมและนิทรรศการ (สสปน.) ที่ให้การสนับสนุนค่าที่ปรึกษาและค่าทวนสอบเพื่อรับรองการชดเชยคาร์บอน จะยิ่งทำให้ปริมาณการชดเชยคาร์บอนในอุตสาหกรรม MICE ขยายตัวยิ่งขึ้น

ภาคการท่องเที่ยว จะเปลี่ยนแปลงไปสู่การท่องเที่ยวแบบคาร์บอนต่ำ (Low-Carbon Tourism) มากขึ้น ซึ่งเป็นแนวทางที่การท่องเที่ยวแห่งประเทศไทย (ททท.) ผลักดันเช่นกัน ผ่านแนวคิด “ปรับ-ลด-ชดเชย” อันประกอบด้วย การปรับและพัฒนาสู่การท่องเที่ยวรูปแบบใหม่ที่ลดหรือไม่สร้างผลกระทบต่อสิ่งแวดล้อม หรือชดเชยผลกระทบที่เกิดขึ้นด้วยการซื้อคาร์บอนเครดิต โดยแหล่งท่องเที่ยวเหล่านี้มักอยู่ในประเภทชุมชน ฟาร์มสเตย์ และสมาร์ทฟาร์ม36

ทั้งนี้ โรงแรมและสถานที่ท่องเที่ยวทั่วโลกเริ่มนิยมใช้แนวคิดเรื่องความยั่งยืนเพื่อดึงดูดนักท่องเที่ยวที่ใส่ใจในประเด็นสิ่งแวดล้อม ทำให้ความต้องการคาร์บอนเครดิตในฐานะเครื่องมือที่ใช้ยืนยันเป้าหมายความยั่งยืนมีโอกาสเติบโตได้ในอุตสาหกรรมท่องเที่ยวและโรงแรม โดยที่ผ่านมาโรงแรมไทยหลายแห่งได้ชดเชยคาร์บอน เช่น โรงแรมสันติบุรี ซึ่งเป็นโรงแรมแห่งแรกในภาคใต้ที่ได้รับประกาศนียบัตร Carbon Neutral จาก อบก.37 ด้วยการซื้อคาร์บอนเครดิต 2,726 tCO2e และโรงแรมศิวาเทลซึ่งเน้นการใช้อาหารจากเกษตรอินทรีย์และการจัดการขยะอย่างยั่งยืน38 ซื้อคาร์บอนเครดิต 2,380 tCO2e

ภาคการเงินและธนาคาร แม้จะไม่ได้เป็นภาคส่วนหลักที่ปล่อยก๊าซเรือนกระจกทางตรง แต่ก็มีการปล่อยก๊าซเรือนกระจกทางอ้อมจากการให้สินเชื่อหรือลงทุนในธุรกิจที่ปล่อยคาร์บอน ดังนั้นภาคการเงินจึงมีความต้องการคาร์บอนเครดิตเพื่อชดเชยการปล่อยคาร์บอนใน Scope 3 เป็นสำคัญ ปัจจุบันธนาคารต่างๆ ได้กลายเป็นผู้ซื้อคาร์บอนเครดิตหลักในตลาด T-VER ของประเทศไทย39 และมีแนวโน้มซื้อเครดิตเพื่อชดเชยอย่างต่อเนื่อง เพื่อตอบสนองเป้าหมายการเป็นภาคการเงินที่ยั่งยืนขององค์กร

ความท้าทายของตลาดคาร์บอนเครดิตในไทย

1) ต้นทุนและความคุ้มค่าของโครงการคาร์บอนเครดิต

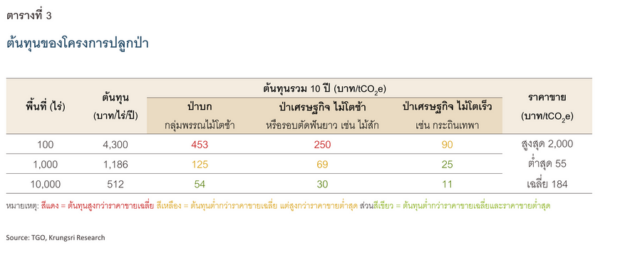

แม้ตลาดคาร์บอนเครดิตจะมีทิศทางเติบโตขึ้นในไทย แต่มีข้อจำกัดที่สำคัญคือ ปัจจุบันการซื้อขายคาร์บอนเครดิตยังเป็นภาคสมัครใจ ทำให้มีเพียงผู้สนใจหรือมีความสามารถทางการเงินเท่านั้นที่พัฒนาโครงการคาร์บอนเครดิต เนื่องจากการจัดทำโครงการลดคาร์บอนมีต้นทุนทุกขั้นตอน ตั้งแต่ค่าจัดทำเอกสารหรือดำเนินโครงการ ค่าตรวจวัดและจัดเก็บข้อมูล เช่น อุปกรณ์ตรวจวัดและบันทึก ค่าวางแปลง ค่าจ้างผู้ตรวจสอบความใช้ได้และผู้ทวนสอบ ซึ่งคิดในอัตราบาท/วันทำงานต่อคน (man-day) และขึ้นอยู่กับหลายปัจจัย เช่น ความซับซ้อนของการตรวจวัด ขนาดพื้นที่โครงการ นอกจากนี้ยังมีค่าธรรมเนียมการขึ้นทะเบียนโครงการ (5,000-10,000 บาท/โครงการ) และการรับรองเครดิตจากโครงการ (3,000-10,000 บาท/คำขอ) ที่ต้องชำระให้กับ อบก. ด้วย ยกตัวอย่างเช่น ประมาณการค่าใช้จ่ายโครงการป่าใม้ ซึ่งมีระยะเวลาคิดเครดิตรอบละ 10 ปี และป่าแต่ละประเภทมีศักยภาพในการดูดซับคาร์บอนต่างกัน จึงให้ปริมาณคาร์บอนเครดิตต่างกัน โดยป่าเศรษฐกิจที่เป็นไม้โตเร็ว เช่น กระถินเทพา พื้นที่ 100 ไร่ จะมีต้นทุนเฉลี่ยตลอด 10 ปีอยู่ที่ 90 บาท/tCO2e ซึ่งต่ำกว่าราคาขายเฉลี่ยคาร์บอนเครดิตจากป่าไม้ในปัจจุบันที่ 184 บาท/tCO2e แต่หากลงทุนปลูกป่าประเภทอื่นด้วยพื้นที่ 100 ไร่เท่ากัน อาทิ ป่าบก และป่าเศรษฐกิจที่เป็นไม้โตช้า จะมีต้นทุนของคาร์บอนเครดิตสูงกว่าราคาขายเฉลี่ย สะท้อนว่าหากต้องการปลูกป่าที่โตช้า ต้องดำเนินการในพื้นที่ขนาดใหญ่จึงจะคุ้มทุน เนื่องจากต้นทุนเฉลี่ยจะลดลงเมื่อขนาดของพื้นที่ป่าใหญ่ขึ้น ดังตารางที่ 3

นอกจากนี้ ต้นทุนของโครงการปลูกป่าจะสูงในปีแรกๆ และจะลดลงเมื่อเวลาผ่านไป เช่น ในกรณีปลูกป่าบก (พรรณไม้โตช้า) 1,000 ไร่ ต้นทุนต่อหน่วย ณ ปีที่ 3, 6 และ 10 จะอยู่ที่ 209, 104 และ 78 บาท/tCO2e ตามลำดับ40 หากเปรียบเทียบกับราคาขายปัจจุบัน สะท้อนว่าโครงการลักษณะนี้ต้องใช้เวลานานกว่าโครงการจะคุ้มทุน ด้วยต้นทุนรวมของโครงการที่ค่อนข้างสูงและระยะเวลาคืนทุนโดยเฉลี่ยที่นาน จึงเป็นอุปสรรคสำหรับผู้ต้องการพัฒนาโครงการคาร์บอนเครดิต โดยเฉพาะผู้พัฒนารายเล็ก หรือชุมชนที่มีงบประมาณน้อย อย่างไรก็ดี ผู้สนใจสร้างคาร์บอนเครดิตสามารถรวมกลุ่มเพื่อให้เกิดการประหยัดต่อขนาดได้ เช่น รวมที่ดินหลายแปลงเพื่อปลูกป่า และจ้างที่ปรึกษาหรือ VVB ร่วมกัน

2) ความพร้อมด้านระบบนิเวศ มาตรฐาน และการกำกับดูแลตลาด

ปัจจุบันราคาซื้อขายคาร์บอนเครดิตในไทยยังอยู่ในช่วงกว้างในแต่ละประเภทโครงการ ซึ่งขึ้นอยู่กับการต่อรองระหว่างผู้ซื้อและผู้ขาย บวกกับคุณภาพของคาร์บอนเครดิตเป็นหลัก ในขณะที่การซื้อขายผ่านแพลตฟอร์ม (FTIX) ยังอยู่ในวงจำกัดและมีราคาขายที่ต่ำ โดยมูลค่าการซื้อขาย ณ 11 กันยายน 2566 อยู่ที่ 616,845 tCO2e คิดเป็นเพียง 1% ของมูลค่าการซื้อขายทั้งหมด ซึ่งเกือบทั้งหมดเป็นคาร์บอนเครดิตจากพลังงานชีวมวล แต่มีราคาเฉลี่ยเพียง 48 บาท/tCO2e เท่านั้น ดังนั้นจะเห็นว่าแม้ในภาพรวมราคาคาร์บอนเครดิตจะมีแนวโน้มเพิ่มขึ้น แต่มองลึกลงไปยังค่อนข้างผันผวนตามประเภทเครดิต และขณะนี้ยังไม่มีการกำกับดูแลเรื่องราคา ซึ่งนับเป็นประเด็นสำคัญ เนื่องจากหากราคาต่ำเกินไปก็จะไม่จูงใจให้เกิดการสร้างคาร์บอนเครดิต ในทางตรงข้าม ราคาที่สูงเกินไปก็ทำให้คาร์บอนเครดิตน่าสนใจน้อยลง และผู้ซื้ออาจหันมาลงทุนลดก๊าซเรือนกระจกด้วยตนเอง

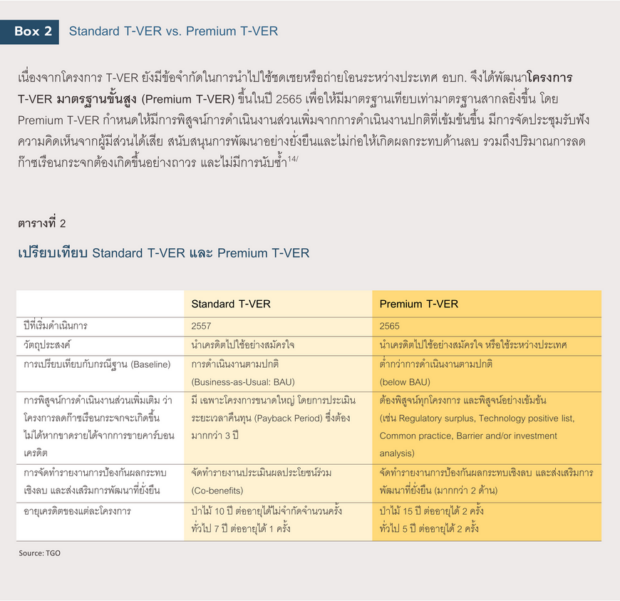

นอกจากนี้ ประเด็นเรื่องมาตรฐานการรับรองคาร์บอนเครดิตก็เป็นอีกหนึ่งความท้าทายหากไทยต้องการรองรับความต้องการจากต่างประเทศ เช่น ปัจจุบันคาร์บอนเครดิตจากมาตรฐาน T-VER ของไทยยังไม่สามารถใช้ชดเชยภายใต้ CORSIA ได้ แต่เมื่อปี 2565 อบก. ได้จับมือกับ Verra ร่วมพัฒนา Premium T-VER ให้เป็นมาตรฐานที่ยอมรับโดย CORSIA อย่างไรก็ดี เมื่อมาตรฐานในการรับรองคาร์บอนเครดิตมีแนวโน้มเข้มงวดขึ้นก็จะเป็นอุปสรรคสำหรับผู้พัฒนาโครงการที่มีประสบการณ์และเงินทุนน้อยกว่า

3) การบังคับใช้กฎหมายและนโยบายสีเขียว

ด้วยตลาดคาร์บอนในไทยเป็นภาคสมัครใจจึงยังไม่มีแรงขับเคลื่อนให้ขยายขนาดได้เหมือนกับตลาดต่างประเทศ นอกจากนี้ไทยยังไม่มีกลไกราคาคาร์บอนภาคบังคับอื่นๆ เช่น ภาษีคาร์บอน และระบบ ETS ซึ่งโดยทั่วไปแล้วกลไกภาคบังคับเหล่านี้จะช่วยให้ความต้องการคาร์บอนเครดิตเพิ่มขึ้นในกรณีที่สามารถนำคาร์บอนเครดิตไปชดเชยเพื่อลดต้นทุนของกลไกราคาภาคบังคับในประเทศได้ ดังนั้น หลายๆ ประเทศจึงมีตลาดคาร์บอนเครดิตควบคู่กับภาษีคาร์บอนและ/หรือ ETS ซึ่งราคาคาร์บอนในกลไกเหล่านี้จะมีความเชื่อมโยงกับราคาคาร์บอนเครดิตด้วย

นอกจากนี้ ไทยยังไม่มีการบังคับใช้กฎหมายที่ผลักดันให้เกิดการลดการปล่อยก๊าซเรือนกระจกอย่างจริงจัง หลายภาคส่วนจึงยังไม่มีแรงกระตุ้นให้ดำเนินการวัด เก็บข้อมูล ลด หรือชดเชยการปล่อยคาร์บอน ทำให้ตลาดคาร์บอนเครดิตไทยยังมีขนาดเล็ก อย่างไรก็ตาม ต้องติดตามต่อไปว่าเมื่อ (ร่าง) พระราชบัญญัติการเปลี่ยนแปลงสภาพภูมิอากาศ พ.ศ. …. (กฎหมายโลกร้อน) ผ่านการเห็นชอบและมีผลบังคับใช้ จะช่วยให้ตลาดคาร์บอนเครดิตไทยเติบโตขึ้นได้มากน้อยเพียงใด

มุมมองวิจัยกรุงศรี: ตลาดคาร์บอนเครดิตที่เติบโตท่ามกลางโอกาสของผู้เล่นทุกภาคส่วน

ทิศทางตลาดคาร์บอนเครดิตของโลก

เมื่อมองไปข้างหน้า ตลาดคาร์บอนเครดิตทั่วโลกมีแนวโน้มเติบโตต่อเนื่องตามการแข่งขันเพื่อมุ่งไปสู่ Net Zero โดย McKinsey & Company คาดการณ์ว่าความต้องการคาร์บอนเครดิตจะอยู่ที่ 1,500-2,000 MtCO2e/ปี ภายในปี 2573 ซึ่งเพิ่มขึ้นถึง 15 เท่าจากปี 256341 ทั้งนี้ตลาดจะถูกขับเคลื่อนโดยหน่วยงานที่ตระหนักและต้องการชดเชยการปล่อยคาร์บอน เพื่อแสดงให้ลูกค้าเห็นถึงความใส่ใจด้านสิ่งแวดล้อม โดยผู้บริโภคจะมีบทบาทสำคัญในการเพิ่มความต้องการคาร์บอนเครดิตด้วย สะท้อนจากผลสำรวจของ Boston Consulting Group ที่พบว่าผู้บริโภคส่วนใหญ่พร้อมที่จะเปลี่ยนไปหาแบรนด์ที่สามารถชดเชยคาร์บอนจากการซื้อสินค้าหรือบริการได้ โดยเฉพาะในธุรกิจการขนส่งโดยรถไฟและเครื่องบิน42 ทั้งนี้ ความต้องการคาร์บอนเครดิตจะมาจากบริษัทขนาดใหญ่ เช่น Disney, Microsoft และ Salesforce.com43 เป็นสำคัญ ในขณะที่การปลูกป่าหรือการดูดซับคาร์บอนจากธรรมชาติจะเป็นแหล่งที่มาหลักของคาร์บอนเครดิตในอนาคต

ทิศทางตลาดคาร์บอนเครดิตในไทย

ตลาดคาร์บอนเครดิตไทยมีศักยภาพในการเติบโตอีกมหาศาลเช่นเดียวกับตลาดโลก เพราะไทยเองก็ตั้งเป้าหมายสอดคล้องกับนานาประเทศ ในด้านอุปสงค์ อบก. ประมาณการว่าความต้องการคาร์บอนเครดิตในไทยจะอยู่ที่ราว 182-197 MtCO2e/ปี ในปี 2573 ซึ่งปัจจัยสนับสนุนหลักมาจากการชดเชยคาร์บอนขององค์กรต่างๆ ทั้งในภาคพลังงาน การเงิน การท่องเที่ยว การจัดประชุม รวมถึงกฎระเบียบการบินระหว่างประเทศอย่าง CORSIA เป็นสำคัญ โดยความต้องการจะมาจากผู้เล่นในประเทศและต่างประเทศที่มุ่งไปสู่เป้าหมายแห่งความยั่งยืนพร้อมๆ กัน นอกจากนี้ เทคโนโลยีด้านการวัดการปล่อยคาร์บอนที่ดีขึ้น ประกอบกับกฎระเบียบการค้าระหว่างประเทศ เช่น CBAM ที่กำหนดให้ผู้ส่งออกต้องวัดคาร์บอนของสินค้า จะผลักดันให้องค์กรต่างๆ รู้ปริมาณการปล่อยคาร์บอนของตนเองมากขึ้น และมีแนวโน้มนำไปสู่การชดเชยคาร์บอนหรือซื้อคาร์บอนเครดิตเพื่อเป้าหมายขององค์กรได้

อย่างไรก็ตาม ด้วยความต้องการที่เติบโตอย่างรวดเร็ว ทำให้ตลาดคาร์บอนเครดิตไทยมีแนวโน้มอยู่ในภาวะขาดแคลนอุปทาน (Supply Shortage) ในอนาคต สะท้อนจากปริมาณคาร์บอนเครดิตที่คาดว่าจะผลิตได้ในปี 2573 อยู่ที่เพียง 6.86 MtCO2e/ปี แม้ว่าในระยะถัดไปคาร์บอนเครดิตจะมาจากกิจกรรมลดก๊าซเรือนกระจกในภาคพลังงาน การขนส่ง เกษตรกรรมและป่าไม้ โดยเฉพาะภาคป่าไม้ที่จะมีบทบาทสำคัญในการเป็นแหล่งสร้างคาร์บอนเครดิตในปริมาณและคุณภาพสูง แต่ด้วยข้อจำกัดด้านต้นทุนที่สูงของโครงการคาร์บอนเครดิต ทำให้เป็นอุปสรรคของผู้เล่นหน้าใหม่ที่ไม่ใช่ผู้เล่นรายใหญ่ ที่อาจต้องใช้เงินลงทุนต่อหน่วยสูงในขณะที่ราคาขายเฉลี่ยยังอยู่ในระดับต่ำ นอกจากนี้ การกำกับดูแลราคาที่เหมาะสมที่ช่วยให้โครงการลดก๊าซเรือนกระจกสามารถเกิดขึ้นได้ รวมถึงแพลตฟอร์มที่ช่วยจับคู่ผู้ซื้อและผู้ขายยังเป็นช่องว่างที่อาจทำให้ผู้ผลิตคาร์บอนเครดิตยังไม่ตัดสินใจเข้าสู่ตลาด

โอกาสของผู้เล่นทุกภาคส่วน

ท่ามกลางปัจจัยส่งเสริมและข้อจำกัดในตลาดคาร์บอนเครดิตไทยข้างต้น นำมาซึ่งโอกาสของผู้มีส่วนได้เสียทุกภาคส่วนในการร่วมกันผลักดันตลาดคาร์บอนเครดิตไทย โดยผู้พัฒนาคาร์บอนเครดิต (Supply) จะมีโอกาสจากความต้องการที่เติบโตทั้งในและต่างประเทศ จากเดิมที่อาจจะจับคู่กับผู้ซื้อได้ยากผ่านการเจรจาแบบ OTC แต่เมื่อแพลตฟอร์มซื้อขายพัฒนาขึ้น ประกอบกับการมีตัวกลาง (Intermediary) ที่รับซื้อคาร์บอนเครดิตหรือทำหน้าที่เป็นช่องทางซื้อขาย จะช่วยให้การขายสะดวกยิ่งขึ้น โดยตัวกลางเหล่านี้จะเข้ามามีบทบาทมากขึ้นหลังจากเห็นช่องว่างของระบบซื้อขาย รวมถึงแนวโน้มอุปสงค์และอุปทานที่ขยายตัว ในขณะที่ผู้ซื้อคาร์บอนเครดิต (Demand) ไม่ว่าจะเป็นองค์กร บุคคล หรือรัฐบาล จากทั้งในและต่างประเทศ จะมีส่วนเพิ่มความต้องการในตลาดคาร์บอนเครดิตของไทย และเป็นผู้ผลักดันให้เกิดโครงการลดคาร์บอนที่มีคุณภาพสูง นอกจากนี้ ผู้มีส่วนได้เสียอื่นๆ (Third Party) เช่น ผู้ตรวจสอบและทวนสอบโครงการ บริษัทที่วัดการปล่อยคาร์บอน และที่ปรึกษาด้านสิ่งแวดล้อม จะเป็นกลุ่มธุรกิจที่มาแรงในยุคเศรษฐกิจสีเขียว ซึ่งจะได้รับอานิสงส์จากทั้งฝั่งผู้ซื้อและผู้ขาย

ทั้งนี้ ผู้ดำเนินนโยบายรวมถึงผู้กำหนดมาตรฐานและรับรองจะมีส่วนสำคัญในการกำหนดทิศทางและขับเคลื่อนตลาดคาร์บอนเครดิตไทยให้ไปได้ไกลยิ่งขึ้น ด้วยการพัฒนาระบบนิเวศของตลาด ทั้งระบบการซื้อขายที่มีประสิทธิภาพในการรองรับปริมาณการซื้อขายที่คาดว่าจะเติบโตขึ้น และมาตรฐานของเครดิตที่ได้รับการยอมรับในระดับสากล โดยเฉพาะเมื่อไทยจะมุ่งสู่การเป็นศูนย์กลางในการซื้อขายคาร์บอนเครดิตของภูมิภาคอาเซียน ในขณะเดียวกันต้องสนับสนุนและสร้างแรงจูงใจให้โครงการคาร์บอนเครดิตมีความคุ้มทุนยิ่งขึ้น รวมไปถึงการผลักดันให้กฎหมายที่เกี่ยวข้อง อาทิ กฎหมายโลกร้อน มีผลบังคับใช้ เพื่อเร่งเครื่องการซื้อขายคาร์บอนเครดิต ในขณะที่ภาคการเงินก็สามารถเข้าไปมีบทบาทในทุกตำแหน่งของระบบนิเวศคาร์บอนเครดิตเช่นกัน

ตราบใดที่ถนนทุกเส้นมุ่งไปที่ความยั่งยืน มุมมองต่อตลาดคาร์บอนเครดิตของไทยก็ยังคงเป็นภาพบวก เนื่องจากศักยภาพในการขยายตัวของตลาดได้ดึงดูดให้ผู้เล่นเข้าร่วมมากยิ่งขึ้น และการทำงานร่วมกันของแต่ละภาคส่วนภายใต้การพัฒนาระบบนิเวศและการกำกับที่ดีนี้เอง จะเป็นแรงขับเคลื่อนให้ตลาดคาร์บอนเครดิตไทยเติบโตได้อย่างแท้จริง

อ้างอิง

1/ https://thaipublica.org/2023/07/un-chief-says-era-of-global-boiling-has-arrived/

2/ Pongvipa Lohsomboon. (2019). “Combating Climate Change with Carbon Pricing”.The National Defence College of Thailand Journal Vol. 61 No. 1 January-April 2019.

3/ World Bank. (2023). “State and Trends of Carbon Pricing 2023” retrieved from https://openknowledge.worldbank.org/entities/publication/58f2a409-9bb7-4ee6-899d-be47835c838f

4/ กรณีการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (Net Zero Emissions) จะเกิดขึ้นเมื่อการปล่อยก๊าซเรือนกระจกมีภาวะสมดุลกับการลดหรือดูดกลับเท่านั้น โดยไม่สามารถชดเชยด้วยการซื้อคาร์บอนเครดิตได้ Net Zero Emissions ยังครอบคลุมก๊าซเรือนกระจกที่มากกว่าคาร์บอนไดออกไซด์ ซึ่งรวมถึงก๊าซมีเทน ไนตรัสออกไซด์ ไฮโดรฟลูออโรคาร์บอน เป็นต้น จึงมีความท้าทายกว่า Carbon Neutrality (ธนิสา ทวิชศรี (2565).“Carbon neutrality กับ net zero emissions ต่างกันอย่างไร? และมีความสำคัญอย่างไร?” Retrieved from https://www.pier.or.th/blog/2022/0301/)

5/ https://ghgreduction.tgo.or.th/th/about-tver/t-ver.html

6/ https://irecissuer.egat.co.th/statistic

7/ https://caacademy.tgo.or.th/ความแตกต่างระหว่างคาร์/

8/ http://carbonmarket.tgo.or.th/index.php?lang=TH&mod=Y29uY2VwdF92ZXRz

9/ https://ghgreduction.tgo.or.th/th/about-tver/ask-answer-tver/item/2101-2019-01-03-03-17-38.html

10/ รายชื่อผู้ประเมินภายนอกที่ขึ้นทะเบียนกับ อบก. 10 ราย ได้แก่ 1) ศูนย์เชี่ยวชาญเฉพาะทางด้านกลยุทธ์ธุรกิจที่เป็นมิตรต่อสิ่งแวดล้อม มหาวิทยาลัยเกษตรศาสตร์2) หน่วยรับรองการจัดการก๊าซเรือนกระจก มหาวิทยาลัยพะเยา 3) วิทยาลัยพลังงานทดแทนและสมาร์ตกริดเทคโนโลยี มหาวิทยาลัยนเรศวร 4) บริษัท เอสจีเอส (ประเทศไทย) จำกัด 5) สถาบันรับรองมาตรฐานไอเอสโอ อุตสาหกรรมพัฒนามูลนิธิ 6) บริษัท บูโรเวอริทัส เซอทิฟิเคชั่น (ประเทศไทย) จำกัด 7) บริษัท อีซีอีอี จำกัด 8) หน่วยวิจัยเพื่อการจัดการพลังงานและเศรษฐนิเวศ สถาบันวิจัยวิทยาศาสตร์และเทคโนโลยี มหาวิทยาลัยเชียงใหม่ 9) หน่วยงานรับรองก๊าซเรือนกระจก มูลนิธิแม่ฟ้าหลวง ในพระบรมราชูปถัมภ์ และ 10) บริษัท ทูฟ นอร์ด (ประเทศไทย) จำกัด (https://ghgreduction.tgo.or.th/th/tver-external-evaluator/vvb-list.html)

11/ ปริมาณการปล่อยก๊าซเรือนกระจกรวมในประเทศไทยอยู่ที่ 373 MtCO2e ในปี 2562(https://climate.onep.go.th/th/topic/database/ghg-inventory/#1629282850097-8b14e636-4ba4)

12/ https://ghgreduction.tgo.or.th/th/tver-database-and-statistics/t-ver-registered-project/item/826-rdf-production-from-municipal-solid-waste.html

13/ https://storage-th-xbkk.stockradars.co/psims/News/202308/0254NWS100820232147520629T.pdf

14/ https://ghgreduction.tgo.or.th/th/about-premium-t-ver/about-premium-t-ver-project.html

15/ แพลตฟอร์ม FTIX ถูกพัฒนาร่วมกันโดยสภาอุตสาหกรรมแห่งประเทศไทย (สอท.) องค์กรเอกชน และ อบก. ซึ่งเริ่มดำเนินการซื้อขายในปีงบประมาณ 2566 นอกจากซื้อขายคาร์บอนเครดิตแล้ว ยังสามารถซื้อขายไฟฟ้าจากพลังงานหมุนเวียน และใบรับรองการผลิตไฟฟ้าจากพลังงานหมุนเวียน (REC) โดยการไฟฟ้าฝ่ายผลิตแห่งประเทศไทย (กฟผ.) ได้อีกด้วย (http://carbonmarket.tgo.or.th/index.php?lang=TH&mod=c2VtaW5hcg==&action=ZGV0YWls¶m=MTc2)

16/การประชุมสมัชชาประเทศภาคีอนุสัญญาสหประชาชาติว่าด้วยการเปลี่ยนแปลงสภาพภูมิอากาศ (Conference of the Parties) ครั้งที่ 26 หรือ COP26 สิ้นสุดเมื่อวันที่ 13 พฤศจิกายน 2564 โดยบรรลุข้อตกลงเพื่อควบคุมปัญหาการเปลี่ยนแปลงสภาพภูมิอากาศ และการผลักดันให้ยุติการใช้เชื้อเพลิงฟอสซิล (https://www.bbc.com/thai/international-59264622)

17/ https://www.bangkokbiznews.com/environment/1086018

18/ https://carboncredits.com/6-key-takeaways-from-world-bank-2023-carbon-pricing-report/

19/ http://thaicarbonlabel.tgo.or.th/index.php?lang=TH&mod=WTI5dVkyVndkRjl2Wm1aelpYUjBhVzVu

20/ https://zerotracker.net/

21/ https://www.thansettakij.com/columnist/443004

22/ https://www.pttep.com/th/Sustainability/Carbon-Capture-And-Storage.aspx

23/ https://www.terrabkk.com/news/201759

24/ โครงการ Thai Rice NAMA ได้รับการสนับสนุนงบประมาณจากรัฐบาลประเทศเยอรมนี สหราชอาณาจักร เดนมาร์ก และสหภาพยุโรป ซึ่งในระยะแรก มีแผนการดำเนินงาน 5 ปี (2561- 2566) โดยนำร่องใน 6 จังหวัด ได้แก่ ชัยนาท ปทุมธานี สิงห์บุรี สุพรรณบุรี พระนครศรีอยุธยา และอ่างทอง ต่อมาได้ขยายระยะเวลาโครงการไปจนถึงเดือนกรกฎาคม 2567 และขยายพื้นที่อีก 3 จังหวัด ได้แก่ กำแพงเพชร ลพบุรี และนครราชสีมา นอกจากนี้ ในอนาคตภาครัฐมีแผนต่อยอดเป็นโครงการ Thai Rice ECF เพื่อขยายเป็น 21 จังหวัดอีกด้วย (https://www.thansettakij.com/sustainable/zero-carbon/574434)

25/ https://www.salika.co/2023/08/06/low-carben-rice-innovation/

26/ https://www.bangkokpost.com/thailand/general/1518826/new-laws-chased-to-boost-afforestation

27/ https://www.sac.or.th/portal/th/article/detail/438

28/ สวิตเซอร์แลนด์เข้ามาลงทุนกับโครงการ E-Bus ในไทยผ่านการดำเนินการของมูลนิธิ KliK ร่วมกับบริษัท EA เพื่อรับโอนคาร์บอนเครดิตระหว่างประเทศ ซึ่งได้ลงนามความตกลง เพื่อดำเนินกิจกรรมที่จะช่วยบรรเทาผลกระทบจากการเปลี่ยนแปลงของสภาพภูมิอากาศภายใต้ความตกลงกรุงปารีสมาตรา 6 ที่มีจุดประสงค์เพื่อให้ประเทศต่างๆ ร่วมมือกันลดคาร์บอนไดออกไซด์ เมื่อวันที่ 24 มิถุนายน 2565 https://brandinside.asia/e-bus-programme-from-switzerland/

29/ https://www.komchadluek.net/quality-life/well-being/547519

30/ TGO and Marginal cost of CER supply and implications of demand sources, DEHSt (2018)

31/ https://www.icao.int/environmental-protection/CORSIA/Pages/default.aspx

32/ https://www.thairath.co.th/news/sustainable/2702350

33/ https://www.springnews.co.th/digital-tech/technology/832607

34/ micecapabilities

35/ https://www.bangkokbiznews.com/environment/1073860

36/ https://www.tatnewsthai.org/news_detail.php?newsID=5225

37/ https://www.singhaestate.co.th/th/เอส-บล็อก/santiburi-koh-samui

38/ https://readthecloud.co/sivatel-bangkok/

39/ ธนาคารกสิกรไทย ธนาคารกรุงเทพ และธนาคารเกียรตินาคินภัทร ซื้อคาร์บอนเครดิตจากโครงการ T-VER อย่างต่อเนื่อง โดยธนาคารกสิกรไทย ซื้อในปริมาณมากที่สุดในตลาด T-VER

40/ http://www.fio.co.th/fioWebdoc65/p650215-2.pdf

41/ https://www.mckinsey.com/capabilities/sustainability/our-insights/a-blueprint-for-scaling-voluntary-carbon-markets-to-meet-the-climate-challenge

42/ https://www.bcg.com/publications/2023/next-frontier-in-consumer-carbon-footprint-credits

43/ https://capitalmonitor.ai/sector/tech/who-buys-carbon-offsets-and-why/