รายงานโดย ณธัญอร รัตนาธรรมวัฒน์

วิจัยกรุงศรีวิเคราะห์คลื่นลูกใหม่แห่งวงการสินเชื่อ ซื้อก่อนจ่ายทีหลัง Buy Now Pay Later ใน Research Intelligenceฉบับเดือนพฤษภาคม 2566

“ซื้อก่อนจ่ายทีหลัง” มาจากคำว่า “Buy Now Pay Later” หรือเรียกโดยย่อว่า BNPL เป็นวิธีการกู้ยืมเงินระยะสั้นเพื่อชำระค่าสินค้ารูปแบบหนึ่งซึ่งได้รับความนิยมในต่างประเทศมานานกว่าทศวรรษ โดยหลังจากทำการซื้อสินค้า ผู้บริโภคจะสามารถผ่อนจ่ายเงินค่าสินค้าได้เป็นงวดๆ หลังจากที่ได้รับการอนุมัติแล้ว

ความนิยมของ BNPL ผ่านช่องทางออนไลน์ในต่างประเทศทะยานสูงขึ้นอย่างรวดเร็วโดยเฉพาะเมื่อเกิดการแพร่ระบาดของโรคโควิด-19 ที่ทำให้กิจกรรมทางเศรษฐกิจหลายกิจกรรมต้องหยุดชะงัก บางประเทศต้องใช้มาตรการปิดเมืองหรือล็อกดาวน์ (Lockdown) แต่สิ่งเหล่านี้กลับส่งผลดีต่อธุรกิจสินเชื่อผ่านช่องทางออนไลน์อย่างเช่น BNPL เพราะเมื่อผู้คนจำนวนมากจำเป็นต้องหยุดงานหรือถูกเลิกจ้างทำให้ขาดรายได้อย่างกะทันหัน ผู้ที่ปราศจากเงินออมจึงมีความต้องการกู้ยืมเงินเพื่อใช้จ่ายในชีวิตประจำวันเพิ่มมากขึ้น นอกจากนี้ เมื่อผู้คนส่วนใหญ่ตระหนักว่าการเว้นระยะห่างทางสังคม (Social distancing) เป็นสิ่งจำเป็นในการสกัดการระบาดของโรค การซื้อสินค้าผ่านช่องทางออนไลน์จึงเป็นทางเลือกสำคัญที่ช่วยลดความเสี่ยงจากการติดเชื้อโควิด

สำหรับประเทศไทย BNPL ได้รับความสนใจอย่างมากเช่นเดียวกัน ภาวะเศรษฐกิจชะลอตัวที่สืบเนื่องมาหลายปีบวกกับการแพร่ระบาดของโรคโควิด-19 ยิ่งซ้ำเติมให้เศรษฐกิจไทยหดตัวอย่างรุนแรงที่สุดนับตั้งแต่เกิดวิกฤตต้มยำกุ้ง โดยในปี 2563 เศรษฐกิจไทยหดตัวถึงร้อยละ -6.1 [1] แม้ว่าจะฟื้นตัวในปี 2564 และ 2565 โดยขยายตัวได้ที่ร้อยละ 1.5 และ 3.3 ตามลำดับ[2] แต่ผลกระทบจากสงครามระหว่างรัสเซียกับยูเครนเมื่อต้นปี 2565 ก็ทำให้ปัญหาเงินเฟ้อในไทยทวีความรุนแรงยิ่งขึ้น อัตราเงินเฟ้อทั่วไปที่เคยสูงเพียงร้อยละ 1.2 ในปี 2564 ได้พุ่งไปแตะที่ระดับร้อยละ 6.3 ในปี 2565[2] ซึ่งมีนัยยะว่ากำลังซื้อของผู้บริโภคโดยรวมลดลงด้วย เมื่อเป็นเช่นนี้ผู้บริโภคย่อมแสวงหาทางออกเฉพาะหน้า และ BNPL ก็เป็นหนึ่งในทางเลือกของการเพิ่มกำลังซื้อในระยะสั้น

ความสำคัญของ BNPL

BNPL ช่วยเพิ่มกำลังซื้อได้อย่างไร?

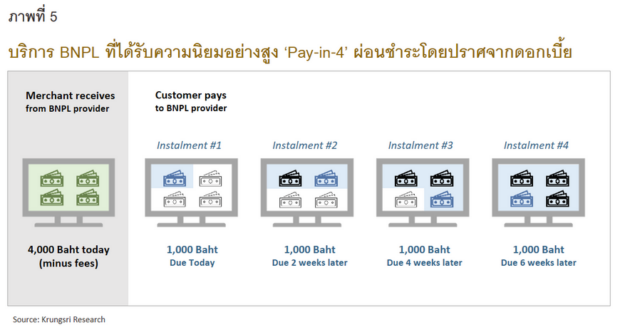

BNPL เป็นบริการทางการเงิน ณ จุดขาย (Financial service at the point-of-sale) มีลักษณะเป็นสินเชื่อแบบไม่มีหลักทรัพย์ค้ำประกัน (Unsecured lending) ที่อนุญาตให้ผู้ซื้อชำระค่าสินค้าหรือบริการเพียงบางส่วนก่อนในขณะที่ซื้อ และเมื่อซื้อแล้วก็สามารถใช้ประโยชน์จากสินค้านั้นได้ทันทีแม้จะยังไม่ได้จ่ายเงินเต็มจำนวน โดยบริษัทผู้ให้บริการ BNPL จะอนุมัติสินเชื่อแก่ผู้ซื้อ ณ จุดจ่ายเงิน เมื่อสินเชื่อดังกล่าวได้รับการอนุมัติแล้วผู้ซื้อมีหน้าที่ต้องจ่ายเงินคืนเป็นงวดๆ ภายใต้ข้อตกลงที่ชัดเจนว่าจะต้องชำระคืนทั้งหมดกี่งวด และชำระแต่ละงวดเป็นจำนวนเงินเท่าไร ซึ่งบริษัทผู้ให้บริการ BNPL แต่ละรายจะมีการกำหนดวิธีการแบ่งชำระ เงื่อนไข และบทลงโทษเมื่อเกิดการผิดนัดชำระที่แตกต่างกันไป โดยส่วนใหญ่หากผู้กู้ชำระเงินคืนตามกำหนดเวลา ผู้ให้บริการ BNPL ก็มักไม่คิดดอกเบี้ยหรือคิดในอัตราที่ต่ำ

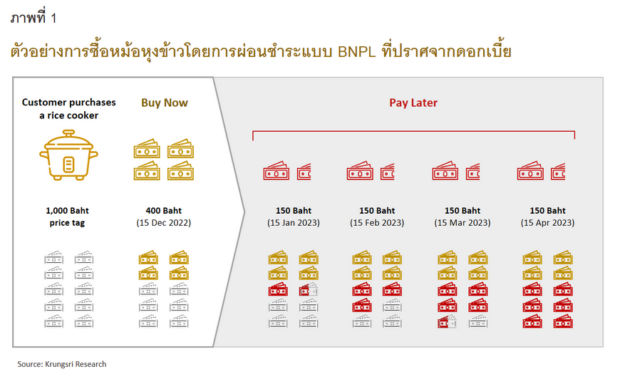

ตัวอย่างเช่น ณ วันที่ 15 ธันวาคม ร้านค้าเสนอขายหม้อหุงข้าวราคา 1,000 บาท หากผู้ซื้อต้องการจ่ายแบบ BNPL ผู้ซื้อก็สามารถดำเนินการขอสินเชื่อจากผู้ให้บริการ ณ จุดจ่ายเงิน และเมื่อสินเชื่อได้รับการอนุมัติ ผู้ซื้อจะสามารถแบ่งชำระค่าสินค้าเป็นงวดๆ แต่จะต้องชำระเงินขั้นต่ำในทันทีก่อน กล่าวคือ ผู้ขายอาจกำหนดให้ชำระเงินในทันทีร้อยละ 40 ของราคาสินค้า (400 บาท) ณ วันที่ซื้อ จากนั้นจะนำราคาค้างชำระที่เหลือ (อีก 600 บาท) มาคำนวณโดยแบ่งเป็นงวดชำระต่อๆ มา ตามเงื่อนไขในข้อตกลง เช่นให้แบ่งจ่ายอีก 4 งวดเท่ากันทุกเดือนโดยปราศจากดอกเบี้ยหากชำระคืนตรงเวลา (หรือคิดเป็นงวดละ 150 บาท) ดังนั้นในงวดสุดท้าย ผู้ซื้อจะจ่ายเงินครบจำนวน 1,000 บาทตามราคาหม้อหุงข้าว แต่ในกรณีที่เกิดการผิดนัดชำระ ผู้ซื้อก็อาจถูกลงโทษตามสัญญา เช่น ต้องเสียดอกเบี้ยเพิ่มเติม ถูกตัดสิทธิ์จากการพิจารณาสินเชื่อในอนาคต หรือได้รับบทลงโทษอื่นๆ ตามแต่เงื่อนไขที่ตกลงกันไว้

จากตัวอย่าง จะเห็นว่ากลไกการชำระเงินเช่นนี้คล้ายคลึงกับการซื้อสินค้าเงินผ่อนที่ผู้บริโภคคุ้นเคยกันมานาน ที่ช่วยเพิ่มกำลังซื้อของผู้บริโภคในระยะสั้น แม้ผู้บริโภคจะมีเงินเพียง 400 บาท ณ วันที่ซื้อสินค้า หากแต่เลือกที่จะทำการกู้ยืมเงินแบบ BNPL ก็จะสามารถซื้อหม้อหุงข้าวมาใช้ก่อนได้โดยไม่ต้องรอให้มีเงินครบ 1,000 บาท เพียงแค่ต้องทยอยจ่ายเงินให้ครบตามสัญญาเท่านั้น

รูปแบบและโมเดลธุรกิจ BNPL

ธุรกิจ BNPL มีหลายลักษณะ

ดังที่กล่าวไปแล้วว่าการที่ผู้ขายยินยอมให้ผู้ซื้อนำสินค้าไปใช้ก่อนที่จะจ่ายเงินครบตามจำนวนนั้นไม่ใช่เรื่องใหม่ การซื้อสินค้าเงินผ่อนแบบซื้อก่อนจ่ายทีหลังในแบบดั้งเดิมนั้นอาศัยความไว้เนื้อเชื่อใจของร้านค้า (Merchant) ที่มีต่อผู้ซื้อ (Buyer) ซึ่งเกิดขึ้นมานานตั้งแต่สมัยที่ยังไม่มีเทคโนโลยีดิจิทัล และมักพบได้ในสังคมขนาดเล็กที่ผู้คนในชุมชนรู้จักกันหรือในกลุ่มผู้ที่ค้าขายกันเป็นประจำ หากแต่ในยุคการค้าขายแบบไร้พรมแดน (Borderless commerce) เฉกเช่นปัจจุบัน ผู้ขายมักไม่รู้จักผู้ซื้อเป็นการส่วนตัว ดั้งนั้นกลไกของความไว้เนื้อเชื่อใจส่วนบุคคลจึงไม่เพียงพออีกต่อไป เทคโนโลยีดิจิทัลจึงเข้ามามีบทบาทสำคัญในการให้บริการ BNPL

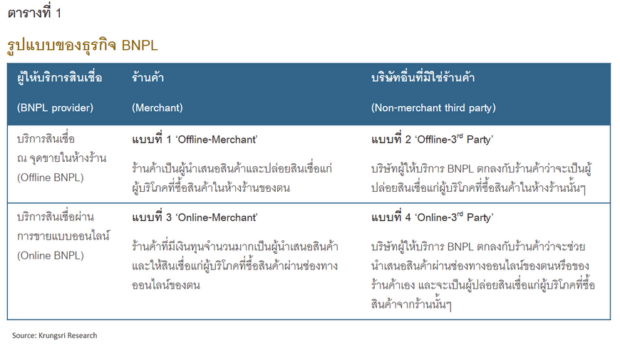

ซึ่งบริการทางการเงิน ณ จุดขายในแบบ BNPL สามารถอยู่ในรูปแบบทั้งผ่านการขายสินค้าในห้างร้านแบบดั้งเดิม (In-store/offline) หรือการขายผ่านช่องทางออนไลน์ (Online) โดยที่ผู้ให้บริการสินเชื่อ (BNPL provider) อาจเป็นร้านค้าเอง หรือเป็นบริษัทอื่นที่มิใช่ร้านค้า (Non-merchant third party) ก็ได้

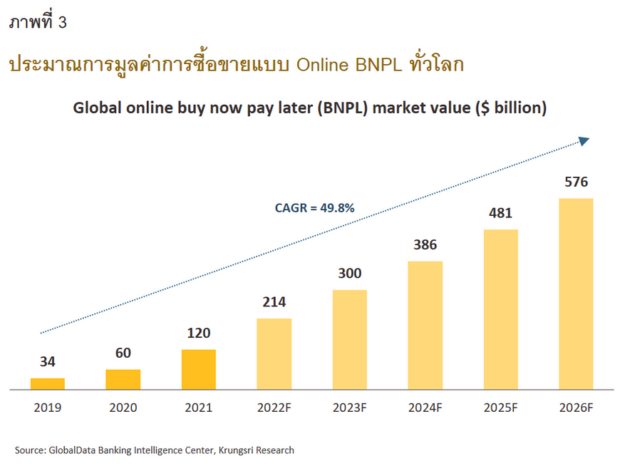

จากตารางที่ 1 จะเห็นว่า BNPL ในแบบที่ 1 ‘Offline-Merchant’ นั้นน่าจะมีมานานแล้ว เพราะเป็นรูปแบบที่สามารถเกิดขึ้นได้โดยไม่จำเป็นต้องพึ่งพาความก้าวหน้าทางเทคโนโลยี เพียงแค่ร้านค้าบรรลุข้อตกลงการซื้อสินค้าแบบผ่อนกับผู้ซื้อเท่านั้น ส่วน BNPL ในแบบที่ 2 ‘Offline-3rd Party’ แม้การชำระเงินเพื่อซื้อสินค้าจะกระทำในห้างร้านของผู้ขายแต่บริษัทผู้ให้บริการ BNPL ยังคงต้องพึ่งพาเทคโนโลยีในการเชื่อมต่อกับระบบของร้านค้าเพื่อส่งผ่านข้อมูลดิจิทัลระหว่างกันในการพิจารณาอนุมัติสินเชื่อ ณ จุดจ่ายเงินของร้านค้านั้นๆ ส่วนในฝั่งของ Online BNPL การเติบโตของพาณิชย์อิเล็กทรอนิกส์ (E-commerce) และพาณิชย์อิเล็กทรอนิกส์บนอุปกรณ์เคลื่อนที่ (Mobile commerce) ได้ส่งผลให้ BNPL ในแบบที่ 3 ‘Online-Merchant’ และแบบที่ 4 ‘Online-3rd Party’ ได้รับความนิยมสูงขึ้นอย่างก้าวกระโดด

เมื่อพิจารณา BNPL ทุกแบบข้างต้น จะเห็นว่า BNPL ในแบบที่ 2 3 และ 4 มีความจำเป็นต้องพึ่งพาเทคโนโลยีดิจิทัลและระบบเครือข่ายในการส่งผ่านข้อมูลเป็นอย่างมาก ซึ่งบริษัทเทคโนโลยีทางการเงินหรือที่เรียกว่า Fintech ก็ได้เข้ามามีบทบาทสำคัญในห่วงโซ่คุณค่า (Value chain) ของบริการปล่อยสินเชื่อ BNPL แต่ละแบบในลักษณะที่แตกต่างกันไป

บทบาทของบริษัทอื่นที่มิใช่ร้านค้า (Non-merchant 3rd party) ในการให้บริการ BNPL แต่ละรูปแบบ

1) Offline-Merchant:

เมื่อร้านค้าเป็นผู้ปล่อยสินเชื่อแก่ลูกค้าในร้านของตน Fintech ที่เป็นบริษัทอื่นที่มิใช่ร้านค้าจึงไม่มีบทบาทในโมเดลธุรกิจแบบนี้มากนัก เพราะทั้งรูปแบบสินค้าและวิธีการปล่อยสินเชื่อของร้านค้าย่อมขึ้นอยู่กับนโยบายของร้านค้าเอง บทบาทของ Fintech อาจถูกจำกัดอยู่เพียงการช่วยจัดทำระบบ IT หลังบ้าน (Back-office system) ให้แก่ร้านค้าที่ประสงค์จะใช้เทคโนโลยีดิจิทัลในกระบวนการพิจารณาอนุมัติสินเชื่อ หรือการให้คำแนะนำ (Advisory service) ที่เกี่ยวข้องกับการให้บริการสินเชื่อแบบ BNPL เท่านั้น

2) Offline-3rd Party:

แม้การซื้อขายสินค้าจะกระทำในห้างร้าน (Brick-and-mortar store) ทว่าผู้ปล่อยสินเชื่อ BNPL กลับมิใช่ร้านค้าแต่เป็นบุคคลอื่น ซึ่งอาจเป็นธนาคารพาณิชย์ สถาบันการเงินอื่นๆ (Non-bank) หรือแม้แต่ Fintech เองที่อาจเข้ามาเป็นพันธมิตรธุรกิจ ดังนั้นร้านค้าจึงมีความจำเป็นที่จะต้องผูกโยงระบบ IT ของตนกับระบบของผู้ให้บริการ BNPL เพื่อส่งผ่านและแลกเปลี่ยนข้อมูลที่จำเป็นต่างๆ ในการอนุมัติสินเชื่อและบริการลูกค้า

3) Online-Merchant:

ร้านค้าที่มีแพลตฟอร์มออนไลน์ของตนเอง อีกทั้งยังเป็นผู้ให้สินเชื่อแก่ลูกค้าของตนเอง มักเป็นร้านค้าที่มีเครือข่ายขนาดใหญ่และมีเงินทุนสูง บริษัทที่เป็นบุคคลที่สามอาจไม่มีบทบาทใดๆ ในโมเดลธุรกิจนี้เลยหากร้านค้าประสงค์จะดำเนินการเองแบบครบวงจรทั้งหมด หรือบางร้านค้าอาจจ้างบริษัทอื่นให้ช่วยพัฒนาระบบ IT แก่ร้านค้า หรืออาจจ้างให้เป็นที่ปรึกษา (Advisory service) ในเรื่องที่เกี่ยวข้องกับการให้บริการสินเชื่อแบบ BNPL เท่านั้น

4) Online-3rd Party:

การที่ร้านค้าขายสินค้าผ่านช่องทางออนไลน์โดยมีบริษัทอื่นมาให้บริการสินเชื่อ BNPL นั้นได้รับความนิยมสูงมากในปัจจุบัน โดยการนำเสนอสินค้าแก่ผู้บริโภคนั้นจะพบอยู่ 2 รูปแบบ หนึ่งคือการใช้แพลตฟอร์มออนไลน์ทั้งในรูปแบบเว็บไซต์หรือแอปพลิเคชันในโทรศัพท์มือถือของบริษัทผู้ให้บริการ BNPL เอง (Owned platform) ในการนำเสนอสินค้าจากร้านค้าต่างๆ ให้แก่ผู้บริโภค และแบบที่สองคือ การเชื่อมบริการ BNPL ของ Fintech เข้าไปเป็นตัวเลือกหนึ่งในการชำระเงินบนแพลตฟอร์มออนไลน์ของร้านค้าอย่างราบรื่นไร้รอยต่อ (Payment option on merchant’s platform)

การเติบโตของ BNPL แบบออนไลน์ทั่วโลก

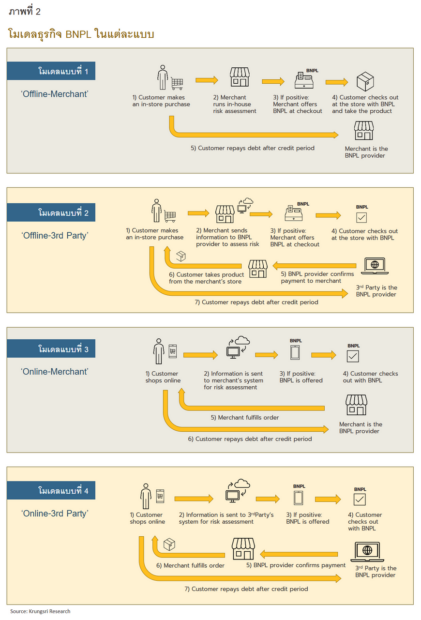

ปริมาณการซื้อขายสินค้าทั่วโลกผ่านธุรกรรมแบบ BNPL ในรูปแบบออนไลน์ (Online BNPL) ในปี 2565 มีมูลค่าประมาณการสูงถึง 2.14 แสนล้านดอลลาร์สหรัฐ (จากภาพที่ 3) หรือคิดเป็นเงินไทยราว 7.3 ล้านล้านบาท[3] และเมื่อเทียบกับปริมาณธุรกรรมค้าปลีกออนไลน์ทั่วโลกทุกรูปแบบซึ่งอยู่ที่ราว 5.72 ล้านล้านดอลลาร์สหรัฐ[4] จะเห็นว่าธุรกิจ BNPL แบบออนไลน์มีสัดส่วนประมาณร้อยละ 3.7 ของตลาด E-commerce ทั้งหมด

ศูนย์วิจัยตลาดหลายแห่งคาดการณ์ว่าการเติบโตของ Online BNPL ทั่วโลกระหว่างปี 2565 ถึง 2569 จะสูงถึงร้อยละ40-45 ต่อปี[5] โดยบริษัท Fintech จะเข้ามาเป็นผู้เล่นสำคัญในห่วงโซ่คุณค่าของ BNPL ไม่ว่าจะเป็นการสร้างแอปพลิเคชันของตนเองเพื่อนำเสนอสินค้าจากร้านต่างๆ ผ่านช่องทางออนไลน์ของตน หรือการเชื่อมโยง (Link) แพลตฟอร์มของตนกับแอปพลิเคชันของร้านค้าเพื่อนำเสนอบริการ BNPL แก่ผู้บริโภคในขั้นตอนการจ่ายเงิน

หนึ่งในแรงขับเคลื่อนสำคัญของการเติบโตของธุรกิจ BNPL คือกระแสความนิยมของภาคธุรกิจในการพัฒนาแอปพลิเคชันประเภท “ซูเปอร์แอป” (Super App) ที่นำเสนอสินค้าและบริการหลากหลายประเภทจากในหลากหลายอุตสาหกรรม โดยซูเปอร์แอปจะผนวกรวมทุกอย่างไว้ในที่เดียว ไม่ว่าจะเป็น บริการทางการเงิน การท่องเที่ยว แฟชั่น อุปกรณ์อิเล็กทรอนิกส์ หรือบริการส่งอาหาร เป็นต้น จนกล่าวได้ว่าซูเปอร์แอปคือแอปพลิเคชันที่ “เป็นทุกอย่างให้เธอแล้ว”

การพัฒนาซูเปอร์แอปเน้นการตอบโจทย์ความต้องการในชีวิตประจำวันของผู้บริโภคเป็นหลัก ทั้งในแง่ของการนำเสนอสินค้าที่ผู้บริโภคต้องการ หรือการพัฒนาให้แอปพลิเคชันตอบโจทย์ในเชิงการใช้งานได้ดีขึ้น ซูเปอร์แอปจะต้องใช้งานง่าย สะดวก และตอบสนองต่อผู้ใช้อย่างรวดเร็วไร้รอยต่อ เมื่อจักรวาลของสินค้าและการจับจ่ายอยู่แค่เพียงปลายนิ้วสัมผัส การเพิ่มกำลังซื้อแก่ผู้บริโภคในระยะสั้นแบบ BNPL จึงมีวิวัฒนาการทั้งในเชิงแนวคิด (Concept) และคุณค่าที่ส่งมอบให้ลูกค้า (Value proposition) ที่ต่างจากการซื้อก่อนจ่ายทีหลังเฉกเช่นในยุคก่อน

คุณค่าที่ส่งมอบแก่ผู้บริโภคและร้านค้า

เหตุใด Online BNPL จึงตอบโจทย์ผู้บริโภคในวงกว้าง?

ความก้าวหน้าทางเทคโนโลยีทำให้วิถีชีวิตผู้คน ความต้องการ ความคาดหวังของลูกค้า และพฤติกรรมของผู้บริโภคเปลี่ยนไป ในฝั่งอุปสงค์ ผู้บริโภคสมัยใหม่จำนวนมากนิยมสื่อสารและทำธุรกรรมผ่านเทคโนโลยีดิจิทัลมากกว่าที่จะทำธุรกรรมในรูปแบบเดิมๆ หรือเรียกได้ว่าเป็นผู้บริโภคกลุ่ม “Digital first” ส่วนในฝั่งอุปทานก็มีผู้เล่นที่เป็นตัวแปรสำคัญในกลไกการปล่อยสินเชื่อรายย่อยเพิ่มขึ้น ซึ่งก็คือบรรดา Fintech ที่ผันตัวมาเป็นผู้ให้บริการ BNPL

บทบาทของ Fintech มิได้มีเพียงการเป็นผู้ให้บริการสินเชื่อแบบ BNPL เท่านั้น แต่รวมถึงการนำเสนอคุณค่าผ่านช่องทางออนไลน์ให้แก่ผู้บริโภคมากกว่าที่พวกเขาเคยได้รับจากร้านค้าหรือผู้ให้บริการสินเชื่อที่เป็นสถาบันการเงินแบบดั้งเดิม จุดแข็งของ Fintech คือการสร้างและออกแบบแพลตฟอร์มหรือแอปพลิเคชันให้สามารถตอบสนองความต้องการของลูกค้ากลุ่ม Digital first ได้ในหลายมิติ

ผู้บริหารของบริษัท Affirm ซึ่งเป็นหนึ่งในผู้นำธุรกิจ Fintech ที่ให้บริการ BNPL ระดับโลกได้ระบุว่า ความนิยมของบริการ BNPL คือความโปร่งใสในการเก็บเงินลูกค้าที่มีมากกว่าบริการบัตรเครดิต[6] โดย Affirm จะไม่มีการเก็บค่าธรรมเนียมการชำระเงินล่าช้า (Late fees) กับผู้ซื้อ แต่จะใช้วิธีการตัดสมาชิกภาพของผู้ซื้อเมื่อมีการผิดนัดชำระ ซึ่งจะส่งผลให้ผู้ซื้อไม่สามารถใช้บริการ BNPL ของ Affirm ได้อีกต่อไป[7] กลไกการคัดเลือกลูกค้าดังกล่าวได้ถูกนำมาใช้ในหลายบริษัท ดังนั้น ธุรกรรมทางการเงินแต่ละครั้งจึงเปรียบเสมือนโอกาสในการประเมินความสามารถในการกู้ยืมเงินของลูกค้ารอบใหม่

วงเงินสินเชื่อ BNPL มีหลากหลายขนาด ในรายงานของ Precedence Research ระบุว่าสินเชื่อขนาดเล็ก (Small ticket) จะมีวงเงินไม่เกิน 300 ดอลลาร์สหรัฐ สินเชื่อขนาดกลาง (Mid ticket) จะอยู่ในช่วง 300-1,000 ดอลลาร์สหรัฐ และสินเชื่อขนาดใหญ่ (Large ticket) จะมีวงเงินเกินกว่า 1,000 ดอลลาร์สหรัฐ[8] ซึ่งสอดคล้องกับรายงานของ The Economist ที่ระบุว่าสินเชื่อของ Affirm โดยทั่วไปแล้วจะมีขนาดตั้งแต่ 500 ถึง 5,000 ดอลลาร์สหรัฐต่อการกู้ยืมหนึ่งครั้ง[7]

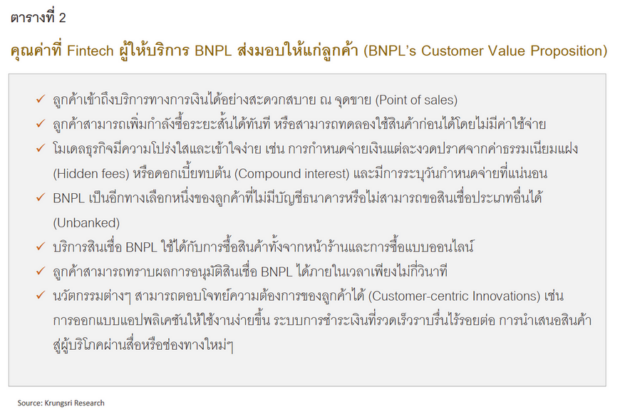

จากตารางที่ 2 จะเห็นว่า Value proposition เหล่านี้ทำให้ Fintech ที่ให้บริการ BNPL ประสบความสำเร็จในการดึงดูดกลุ่มลูกค้าที่หลากหลาย อาทิ

1) ผู้ที่ชื่นชอบในสิ่งที่เป็นดิจิทัล (Digital first) แต่มีทรัพยากรทางการเงินจำกัด เช่น กลุ่มคนหนุ่มสาว นักเรียนนักศึกษา หรือผู้ที่พึ่งเริ่มทำงาน (First jobber)

2) ผู้ที่ไม่มีบัญชีธนาคาร (Unbanked)

3) ผู้ที่ไม่มีบัตรเครดิตหรือขอสินเชื่อส่วนบุคคลไม่ผ่าน (Unqualified for credit) ซึ่งหากพิจารณาจำนวนบัตรเครดิตในประเทศไทยที่มีอยู่ 25 ล้านใบ[9] ต่อจำนวนประชากรที่มีอยู่ราว 70 ล้านคน (โดยยังไม่นับว่าผู้ถือบัตรเครดิตส่วนใหญ่จะมีบัตรมากกว่าหนึ่งใบ) จะเห็นว่ายังมีประชากรไทยอีกหลายสิบล้านคนที่ยังเข้าไม่ถึงบริการสินเชื่อส่วนบุคคล ทำให้สินเชื่อ BNPL มีโอกาสเข้ามาตอบโจทย์ความต้องการของผู้ที่ต้องการเงินกู้ระยะสั้นเพื่อซื้อสินค้าและบริการได้

เหตุใด Online BNPL จึงเป็นที่นิยมแก่ร้านค้า?

นอกจากผู้ซื้อแล้ว Fintech ผู้ให้บริการ BNPL ได้ส่งมอบคุณค่าให้แก่ร้านค้า (Merchant value proposition) ด้วยเช่นกัน คือสามารถช่วยผลักดันยอดขายออนไลน์ของร้านค้าให้เพิ่มขึ้นได้อย่างมาก เนื่องจากบริการ BNPL ทำให้ผู้บริโภคตัดสินใจซื้อได้ง่ายขึ้น (Faster conversion) ทำให้ซื้อสินค้าคราวละมากขึ้น (Larger basket size) และช่วยลดอัตราการเปลี่ยนใจหรือยกเลิกการซื้อในขณะที่ลูกค้าเข้าสู่ขั้นตอนการจ่ายเงินได้ (Fewer abandonment at checkout)

ยกตัวอย่างในสหรัฐฯ หลังจากที่กระเป๋าเดินทางยี่ห้อ Samsonite เพิ่มทางเลือกในการชำระเงินแบบ BNPL ให้แก่ผู้ซื้อตั้งแต่ช่วงปลายปี 2563 ยอดซื้อสินค้าต่อการซื้อหนึ่งครั้งของลูกค้าโดยเฉลี่ยเพิ่มขึ้นถึงร้อยละ 25 ในปี 2564[11] อีกทั้งยังมีรายงานจากการสำรวจของ PayPal ในเดือนพฤศจิกายน 2563 ที่ระบุว่าเกือบครึ่งหนึ่งของผู้ซื้อสินค้าผ่านช่องทางออนไลน์ที่มีอายุ 18-39 ปี มักเปลี่ยนใจหรือยกเลิกการซื้อสินค้าเมื่อพบว่าขั้นตอนการจ่ายเงินนั้นไม่มีตัวเลือกให้ชำระแบบ BNPL[12] และนี่คือเหตุผลสำคัญว่า เหตุใด BNPL แบบออนไลน์จึงเป็นที่ต้องการของร้านค้า

นอกจากนี้ บริการ BNPL แบบออฟไลน์ (In-store หรือ Offline BNPL) ก็เป็นที่ต้องการของร้านค้าเช่นกัน โดยผู้จัดการอาวุโสของบริษัท Sezzle ซึ่งเป็นผู้ให้บริการ BNPL ในต่างประเทศระบุว่าเมื่อเปรียบเทียบอัตราการกลับมาซื้อสินค้า (Repeat rate) ด้วยสินเชื่อแบบ BNPL ของลูกค้า Sezzle ผ่านการซื้อจากร้านค้ากับที่ซื้อผ่านช่องทางออนไลน์ พบว่าอัตราการกลับมาซื้อสินค้าของบริการ BNPL แบบออฟไลน์จะสูงกว่าแบบออนไลน์ถึงร้อยละ 12.9 ซึ่งสะท้อนได้อย่างชัดเจนว่า BNPL แบบออฟไลน์สามารถผูกใจลูกค้าให้มีความภักดี (Loyalty) ต่อการซื้อสินค้าในร้านได้มากกว่า[13]

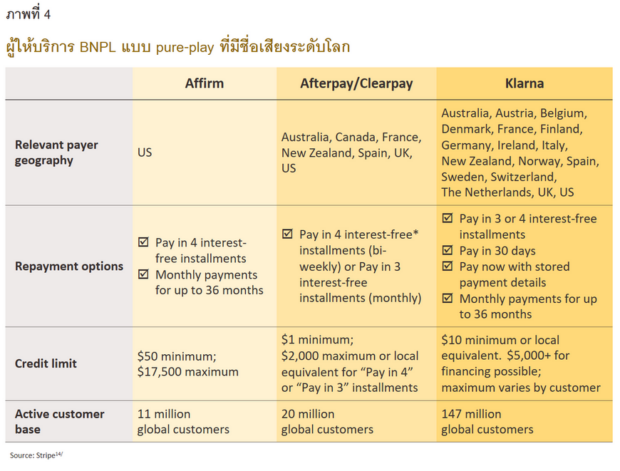

แม้ผู้นำของอุตสาหกรรมสินเชื่อระยะสั้นที่ไม่มีหลักทรัพย์ค้ำประกันแบบ BNPL นั้นจะมีอยู่หลายบริษัท แต่บริษัท Fintech ที่ให้บริการ BNPL ที่ได้รับการกล่าวถึงอยู่บ่อยครั้งได้แก่บริษัท Klarna บริษัท AfterPay และบริษัท Affirm โดยทั้งสามรายมีความโดดเด่นและเติบโตมาจากการพัฒนาแพลตฟอร์มของตนเองในการให้บริการ BNPL ในแบบ Online-3rd Party (หรือแบบที่ 4 ในตารางที่ 1) แก่ร้านค้าแบรนด์ดังต่างๆ จนประสบความสำเร็จอย่างก้าวกระโดดในช่วงไม่กี่ปีที่ผ่านมา

ธุรกิจ BNPL ในตลาดโลก

Klarna – AfterPay – Affirm

บริษัท Fintech ที่ให้บริการ BNPL เป็นธุรกิจหลักเพียงธุรกิจเดียวจะถูกเรียกว่า ผู้ให้บริการ BNPL แบบ Pure-play ซึ่งในช่วงไม่กี่ปีที่ผ่านมานั้น Klarna จากสวีเดน Afterpay จากออสเตรเลีย และ Affirm จากสหรัฐอเมริกา เป็นสามบริษัทชั้นนำของโลกที่ก่อกำเนิดและเติบโตมาจากการเป็นผู้เล่นแบบ Pure-play ในธุรกิจสินเชื่อแบบ BNPL

ในบรรดาสามบริษัทนั้น Klarna มีขนาดใหญ่ที่สุด โดยก่อตั้งขึ้นตั้งแต่ปี 2548 หรือกว่า 18 ปีมาแล้ว ปัจจุบันมีลูกค้าประมาณ 147 ล้านคนในหลากหลายทวีปทั่วโลก ซึ่งมากกว่าจำนวนฐานลูกค้าของ AfterPay และ Affirm รวมกันถึงเกือบ 5 เท่า ความสำเร็จนี้ส่วนหนึ่งมาจากการที่ Klarna เริ่มประกอบธุรกิจให้บริการสินเชื่อ BNPL มาก่อนอีกสองบริษัทราวหนึ่งทศวรรษจึงมีความเข้าใจธุรกิจเป็นอย่างดีและสร้างความได้เปรียบในการแข่งขันได้มากกว่า

วงจรธุรกิจของบริษัท BNPL ชั้นนำของโลก

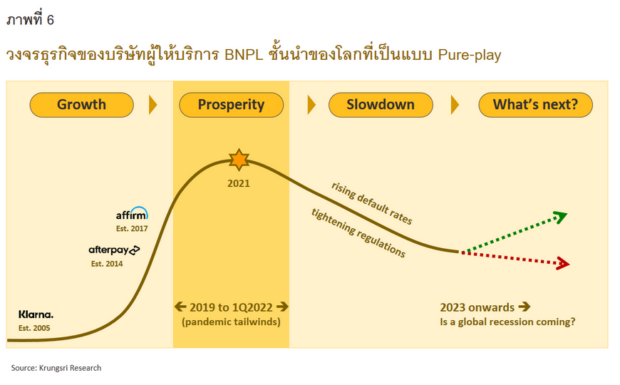

อย่างไรก็ตาม ไม่มีความสำเร็จใดคงอยู่ถาวร บริษัท BNPL แบบ Pure-play ชั้นนำทั้ง 3 แห่งที่เคยเติบโตอย่างก้าวกระโดดได้ผ่านช่วงที่ธุรกิจประสบความสำเร็จอย่างสูงสุดมาแล้ว โดยในช่วงนั้นผู้บริโภคจำนวนมากหันมาใช้บริการ BNPL เนื่องจากได้รับผลกระทบจากพิษเศรษฐกิจในช่วงการแพร่ระบาดของเชื้อโควิด-19 แม้กระนั้น ในกลุ่มลูกค้าจำนวนมากก็ย่อมมีผู้ที่ไม่สามารถผ่อนชำระคืนได้อยู่ด้วย ซึ่งผู้ให้บริการ BNPL ย่อมตระหนักดีอยู่แล้วว่าสินเชื่อลักษณะนี้เน้นจับกลุ่มลูกค้าที่มีกำลังซื้อต่ำหรือขัดสนทางด้านการเงิน ซึ่งย่อมมาพร้อมกับความเสี่ยงในการผิดนัดชำระหนี้ที่สูง

ในประเทศอังกฤษ องค์กรการกุศลชื่อ Citizen Advice ได้ประเมินว่าในช่วงครึ่งหลังของปี 2564 ประชากรร้อยละ 8.3 ใช้สินเชื่อแบบ BNPL ในการซื้อสินค้าอุปโภคบริโภคที่จำเป็นต่อการดำรงชีวิต ไม่ว่าจะเป็นอาหาร แชมพู สบู่ ยาสระผม เป็นต้น อีกทั้งยังยกตัวอย่างกรณีของผู้รับบำนาญชาวอังกฤษรายหนึ่งว่า แม้เขาจะตระหนักดีว่าตนเองไม่มีศักยภาพในการชำระเงินคืนแต่เล็งเห็นว่า BNPL เป็นเพียงทางออกเดียวที่จะทำให้เขาได้มาซึ่งอาหารเพื่อประทังชีวิต[15]

เมื่อการผิดนัดชำระหนี้ทยอยเพิ่มสูงขึ้นในปี 2564 ถึง 2565 และในหลายประเทศเริ่มมีการใช้กฎหมายหรือออกกฎระเบียบมาควบคุมการปล่อยสินเชื่อแบบ BNPL อย่างเข้มงวดมากขึ้น การเติบโตของบริษัท BNPL แบบ Pure-play ทั้งสามบริษัทก็เริ่มคลายความร้อนแรงลง

รายงานของ Bain & Company ระบุว่าองค์การกำกับดูแลบริการด้านการเงินของอังกฤษ (Financial Conduct Authority) หรือ FCA มีความเห็นในระยะเริ่มแรกว่า BNPL ไม่เข้าข่ายเป็นสินเชื่อเพื่อการบริโภค (Consumer credit) แต่เป็นสินเชื่อที่รอการชำระแบบมีกำหนดระยะเวลา (Deferred payment credit) เนื่องด้วยเหตุผลที่ว่า BNPL เป็นสินเชื่อระยะสั้นและไม่มีการคิดดอกเบี้ย[16] แต่ทว่าในปัจจุบันรัฐบาลอังกฤษมีแผนที่จะแก้ไขกฎหมายเพื่อให้สินเชื่อ BNPL บางรูปแบบอยู่ภายใต้การกำกับของ FCA อีกด้วย[17]

นับตั้งแต่ไตรมาสที่ 2 ของปี 2565 เป็นต้นมา ธุรกิจ BNPL เติบโตช้าลงอย่างชัดเจน อันจะเห็นได้จากมูลค่าบริษัทตามราคาตลาดของ Fintech ผู้ให้บริการ BNPL แบบ Pure-play ชั้นนำของโลกที่ลดต่ำลงอย่างมากเมื่อเทียบกับปีก่อนหน้า จากการที่นักลงทุนไม่มั่นใจในโมเดลธุรกิจ BNPL ว่าจะสามารถเติบโตท่ามกลางแนวโน้มการผิดนัดชำระที่เพิ่มสูงขึ้นและกฎ ระเบียบของภาครัฐที่เริ่มเข้ามากำกับดูแลมากขึ้นได้หรือไม่

เมื่อเดือนมิถุนายน 2564 Klarna เคยถูกจัดว่าเป็น Fintech Startup ที่มูลค่าสูงที่สุดเป็นอันดับ 2 ของโลก โดยขณะนั้นมีมูลค่าบริษัทสูงถึง 4.56 หมื่นล้านดอลลาร์สหรัฐ แต่หลังจากนั้นเพียง 1 ปีกับอีก 1 เดือน มูลค่าบริษัทกลับลดลงเหลือเพียง 6.7 พันล้านดอลลาร์สหรัฐ[18] (หรือเหลือเพียง 1 ใน 7 ของมูลค่าสูงสุด) ซึ่งไม่ต่างจากสถานการณ์ของ Affirm ที่เผชิญความท้ายทายเช่นเดียวกัน จากราคาหลักทรัพย์ (NASDAQ:AFRM) ที่เคยขึ้นสูงถึง 168.52 ดอลลาร์สหรัฐต่อหน่วยในช่วงต้นเดือนพฤศจิกายน 2564 แต่เพียง 8 เดือนถัดมาราคากลับดิ่งลงเหลือ 18.06 ดอลลาร์สหรัฐ[19] (หรือลดลง 9 เท่า) ส่งผลให้มูลค่าบริษัท Affirm ลดลงจาก 4.56 หมื่นล้านดอลลาร์สหรัฐ เหลือเพียง 5.17 พันล้านดอลลาร์หรัฐ[20]

ในปี 2566 นี้ บริษัท Fintech ที่ให้บริการ BNPL ยังเป็นกลุ่มธุรกิจคลื่นลูกใหม่ที่ต้องเผชิญความท้ายทายจากทั้งการถดถอยของเศรษฐกิจ อัตราดอกเบี้ยขาขึ้น และภาวะเงินเฟ้อที่รุนแรง ซึ่งในแง่หนึ่งอาจทำให้อุปสงค์ของ BNPL เพิ่มมากขึ้นเนื่องจากกำลังซื้อของผู้บริโภคลดลง แต่ในทางกลับกันผู้บริโภคอาจเปลี่ยนพฤติกรรมโดยซื้อสินค้าน้อยลงเพียงเท่าที่จำเป็น ซึ่งจะทำให้ความต้องการสินเชื่อ BNPL ลดลงตามไปด้วย ดังนั้น ภาวะเศรษฐกิจโลกที่คาดว่าจะถดถอยในปีนี้จะเป็นบททดสอบสำคัญของวงจรธุรกิจ BNPL ว่าจะรุ่งหรือจะร่วง

กระแส Super App ผนวกความนิยมของ BNPL

ดูเหมือนว่า BNPL จะพิสูจน์ตัวเองได้ในระดับหนึ่งว่าเป็นโมเดลธุรกิจที่ประสบความสำเร็จ จึงสามารถดึงดูดบริษัทจากหลากหลายอุตสาหกรรมให้เข้ามาแข่งขันในตลาดนี้เช่นกัน โดยบริษัทผู้นำทางเทคโนโลยีขนาดใหญ่จำนวนหนึ่งได้นำเอาสิ่งที่เรียนรู้จาก Fintech ผู้ให้บริการ BNPL มาพัฒนาแอปพลิเคชันชำระเงินของตนเอง ตัวอย่างเช่นในสหรัฐอเมริกา บริษัทค้าปลีกยักษ์ใหญ่ อาทิ Walmart และ Target ได้พัฒนาช่องทางต่างๆ ในการดึงดูดลูกค้าเพิ่มขึ้น เช่น สร้างกระเป๋าเงินดิจิทัลของตนเองไว้เพื่อส่งมอบสิทธิประโยชน์แก่ลูกค้าประจำ[22] และผนวกบริการ BNPL ไว้เพื่อบริการลูกค้า หรือแม้แต่บริษัทที่เดิมทำระบบชำระเงินออนไลน์เพียงอย่างเดียวอย่าง PayPal ก็กระโดดลงมาเป็นผู้ให้บริการ BNPL และทยอยเพิ่มบริการทางการเงินรูปแบบอื่น ซึ่งเป็นที่ทราบกันว่า PayPal กำลังสร้างธุรกิจสู่การเป็นซูเปอร์แอปในด้านบริการทางการเงินอย่างเต็มตัว

ขณะที่บริษัทในอุตสาหกรรมอื่นได้เข้ามาลองตลาด BNPL มากขึ้น บริษัทที่เป็นผู้นำตลาด BNPL เดิมก็ได้ขยายธุรกิจออกไป เช่น Klarna ที่ปัจจุบันได้รับใบอนุญาตให้สามารถประกอบกิจการธนาคารในยุโรปได้ และยังมีแผนจะพ่วงบริการอื่นๆ ที่เชื่อมโยงกับธุรกิจ BNPL ของตนเองให้แก่ผู้บริโภคอีกด้วย อาทิ การติดตามพัสดุ การบริหารการคืนสินค้า การคำนวณค่าก๊าซเรือนกระจกที่ปล่อยจากสินค้าแต่ละรายการ และในระยะยาว Klarna ก็วางแผนที่จะให้บริการจองตั๋วและที่พักท่องเที่ยวและให้บริการการจับจ่ายสินค้าแบบเสมือนจริง (Virtual shopping services)[23] ผ่านแอปพลิเคชันของตนซึ่งกำลังถูกพัฒนาสู่การเป็นซูเปอร์แอปอย่างเต็มตัว

ข้อถกเถียงและเสียงวิพากษ์วิจารณ์

ข้อถกเถียงจากบทเรียนในต่างประเทศ

ในขณะที่ BNPL ได้ตอบสนองความต้องการของผู้บริโภคหลายกลุ่ม แต่โมเดลธุรกิจนี้ก็ยังถูกวิพากษ์วิจารณ์อย่างหนักและเกิดข้อถกเถียงในกลุ่มประเทศตะวันตกและออสเตรเลียในหลายแง่มุม ได้แก่

1) ดอกเบี้ยที่สูงกว่า: มีการตั้งข้อสังเกตว่าแท้จริงแล้ว BNPL บางลักษณะนั้นคิดอัตราดอกเบี้ยสูงกว่าดอกเบี้ยของบัตรเครดิต Fintech ที่ให้บริการ BNPL โต้แย้งว่าท้ายที่สุดแล้วผู้บริโภคที่ใช้จ่ายผ่าน BNPL จะมีค่าใช้จ่ายรวมที่น้อยกว่าการใช้จ่ายผ่านบัตรแครดิต เพราะจำนวนเงินที่ต้องจ่ายในแต่ละงวดมีความโปร่งใส และมีการระบุวันครบกำหนดจ่ายอย่างชัดเจนมากกว่าบัตรเครดิตที่มักจะมีค่าใช้จ่ายแฝงมากับค่าธรรมเนียมต่างๆ อีกทั้งบัตรเดรดิตมีการคิดดอกเบี้ยแบบทบต้นในกรณีที่จ่ายเงินล่าช้า จึงทำให้ BNPL เป็นรูปแบบสินเชื่อที่โปร่งใสกว่าและสามารถทำให้ต้นทุนถูกกว่าการปล่อยกู้ในรูปแบบอื่นๆ

2) สร้างนิสัยก่อหนี้: ถึงแม้ BNPL จะเป็นอีกหนึ่งทางเลือกสำหรับการกู้ยืมเงินระยะสั้นนอกเหนือจากบัตรเครดิตและเงินกู้ดอกเบี้ยสูง การซื้อก่อนจ่ายทีหลังอาจทำให้ผู้กู้ที่อายุยังน้อยหรือผู้กู้ที่ขาดประสบการณ์เกิดความเคยชินกับการกู้ยืมจนคิดว่าเป็นเรื่องปกติ สุดท้ายอาจสร้างนิสัยการชอบก่อหนี้ขึ้นในกลุ่มคนเหล่านี้ และยังอาจเป็นการเพิ่มความเครียดที่เกิดจากการมีภาระทางการเงินที่สูงเกินความสามารถจ่ายคืนอีกด้วย โดยข้อวิจารณ์นี้มี “ทางลง” หากภาครัฐและผู้ให้บริการ BNPL เข้ามาช่วยสร้างความรู้ความเข้าใจแก่ผู้บริโภคเกี่ยวกับเรื่องสินเชื่อและความรู้ทางการเงินให้มากขึ้นเพื่อป้องกันไม่ให้ผู้บริโภคใช้จ่ายจนเกินตัวไปกับสิ่งที่มิได้จำเป็นเร่งด่วน และเพื่อให้ตระหนักถึงขนาดของภาระหนี้สินที่จะเกิดขึ้นในอนาคต

3) เสี่ยงต่อการถูกฉ้อโกง (Fraud): ระบบการทำธุรกรรมแบบ BNPL อาจตกเป็นเป้าหมายของการถูกฉ้อโกงและการกระทำทุจริตอื่นๆ ได้ง่ายกว่าระบบการกู้ยืมจากสถาบันการเงินที่มีการบริหารความเสี่ยงในการดำเนินงานอย่างเข้มงวดและรัดกุม โดยผู้ที่กระทำการทุจริตอาจเป็นผู้บริโภคเอง มิจฉาชีพมืออาชีพ ร้านค้า หรือแม้กระทั่งผู้ให้บริการ BNPL ที่ไม่น่าเชื่อถือก็ตาม ในบางประเทศเมื่อการกำกับดูแลธุรกิจ Fintech หละหลวมก็อาจเกิดกรณีฉ้อโกงได้ง่าย ตัวอย่างเช่น อาจมีการปลอมแปลงเป็นผู้อื่น (Identity theft) โดยใช้ข้อมูลที่ขโมยมาเพื่อเปิดบัญชีซื้อสินค้า การใช้ที่อยู่ชั่วคราวในการส่งสินค้า (Drop address) เพื่อจงใจจะไม่จ่ายเงินในงวดถัดไป การฟอกเงินเพื่อซ่อนแหล่งที่มาของเงิน หรือแม้แต่ร้านค้าเองก็อาจสร้างการสั่งซื้อเทียมขึ้นเพื่อเรียกเก็บเงินกับผู้ให้บริการ BNPL เป็นต้น

4) เอื้อต่อการซื้อตามอารมณ์ (Emotional purchase): ระบบการชำระเงินแบบ “สั่งจ่ายในหนึ่งคลิก” ที่สะดวกและรวดเร็วภายในเวลาไม่กี่วินาทีของ BNPL อาจเป็นดาบสองคมแก่ผู้บริโภค เพราะอาจเป็นปัจจัยหนึ่งที่ทำให้ผู้บริโภคบางส่วนไม่ได้ศึกษารายละเอียดของสินค้าให้ถ้วนถี่ก่อนตัดสินใจ เกิดการจับจ่ายแบบไม่ทันยั้งคิดเพราะถูกกระตุ้นให้อยากซื้อ (Impulse purchase) กระทั่งเกิดภาระค่าใช้จ่ายที่เพิ่มขึ้น

5) โฆษณาที่ละเลยการให้รายละเอียดสำคัญ: เนื่องจาก BNPL เป็นการกู้ยืมและชำระเงินคืนรูปแบบใหม่ที่ผู้บริโภคบางกลุ่มเสียอีก แต่อาจยังไม่เข้าใจระบบและเงื่อนไขทั้งหมด อีกทั้งบางสื่อโฆษณาก็ถูกออกแบบมาในลักษณะฉาบฉวย มุ่งเน้นเพียงการชวนให้กู้ โดยไม่ได้ย้ำกับผู้บริโภคถึงความเสี่ยงของการก่อหนี้ทั้งที่ไม่สามารถจ่ายได้ และไม่ได้อธิบายเงื่อนไขหรือผลกระทบเชิงลบที่จะตามมาหากผู้กู้ผิดนัดชำระ ทำให้หน่วยงานของรัฐในหลายประเทศเริ่มออกมาเรียกร้องต่อผู้ให้บริการ BNPL ว่าการโฆษณาจะต้องให้ข้อมูลที่ชัดเจน เป็นธรรม และไม่ชวนให้เข้าใจผิด (Misleading) เพื่อให้ผู้บริโภคสามารถทำการตัดสินใจกู้ยืมเงินบนพื้นฐานข้อมูลที่ถูกต้องและครบถ้วน

6) มีความซับซ้อนเมื่อเกิดข้อพิพาทหรือต้องคืนสินค้า: บทความจาก Bloomberg ระบุถึงกรณีที่ผู้บริโภครายหนึ่งสั่งซื้อแหวนเพชรแท้ที่มีมูลค่าสูงผ่านช่องทางออนไลน์แต่กลับได้รับแหวนเพชรเทียมจึงส่งสินค้าคืนกลับไปยังผู้ขาย และเรียกร้องต่อบริษัท Affirm ซึ่งเป็นผู้ให้บริการ BNPL โดย Affirm ตอบกลับเพียงว่าบริษัทฯ เป็นเพียงผู้ให้บริการ BNPL ไม่มีความเกี่ยวข้องกับสินค้า คำสั่งซื้อ หรือการตอบคำถามเกี่ยวกับผู้ขาย Affirm จึงขอให้ผู้ซื้อติดต่อผู้ขายโดยตรง ในขณะเดียวกันผู้ขายเองก็ปฏิเสธว่าไม่ได้รับสินค้าที่ผู้ซื้อส่งกลับคืน ทำให้เกิดข้อพิพาทและต้องเข้าสู่กระบวนการพิสูจน์ที่ซับซ้อน ใช้เวลานาน อีกทั้งผู้บริโภครายนี้ได้อ้างว่าตนเองถูกลดคะแนนเครดิต (Credit score) ในระหว่างกระบวนการพิสูจน์ทำให้ได้รับผลกระทบในการขอสินเชื่อประเภทอื่น[25] ซึ่งกรณีนี้เป็นเพียงกรณีตัวอย่างที่เกิดขึ้นซึ่งผู้ให้บริการ BNPL ควรจะต้องนำบทเรียนในอดีตมาเรียนรู้เพื่อพัฒนาบริการให้สามารถแก้ไขปัญหาต่างๆ อย่างรวดเร็ว เป็นระบบ และเป็นธรรม เมื่อเกิดกรณีพิพาทระหว่างร้านค้าและผู้บริโภค

ข้อถกเถียงทั้ง 6 ประการที่เกิดขึ้นในประเทศพัฒนาแล้วที่ได้กล่าวมานี้สามารถนำมาเป็นบทเรียนของการพัฒนาตลาด BNPL ในประเทศอื่นๆ รวมถึงไทยได้ เพื่อลดความกังวลที่เกิดขึ้นจากฝั่งผู้บริโภคและร้านค้า รวมถึงความกังวลของภาครัฐต่อธุรกิจนี้ด้วย

BNPL ในประเทศไทย

ธุรกิจ BNPL ในประเทศไทย

แม้ธนาคารแห่งประเทศไทย (ธปท.) จะยังคงแสดงความกังวลต่อการใช้จ่ายเกินตัวของผู้บริโภคผ่านช่องทาง BNPL โดย เฉพาะเมื่อผู้ให้บริการทางการเงินจำนวนมากทั้งธนาคารพาณิชย์และนอนแบงก์เริ่มหันมาทำธุรกิจ BNPL มากขึ้น แต่ปัจจุบัน ธปท. ยังมองว่าความเสี่ยงที่ BNPL จะทำให้หนี้ครัวเรือนไทยในภาพรวมเพิ่มขึ้นยังมีอยู่ค่อนข้างจำกัด โดยการประมาณการจากรายงาน “Thailand Buy Now Pay Later Market Report 2022” ที่เผยแพร่โดย Research and Markets ณ ไตรมาสที่ 4 ปี 2564 คาดการณ์ขนาดธุรกรรม BNPL ในปี 2565 ว่าน่าจะอยู่ที่ประมาณ 5.5 ถึง 6.5 หมื่นล้านบาท ซึ่งคิดเป็นเพียงร้อยละ 0.4 ของหนี้ครัวเรือนรวม[26] อย่างไรก็ตาม ขนาดของตลาด BNPL ที่ประเมินโดย Research and Markets ในรายงานฉบับล่าสุด[27] ณ ไตรมาสที่ 3 ปี 2565 คาดว่าขนาดของอุตสาหกรรมการชำระเงินแบบ BNPL ในประเทศไทยปี 2565 น่าจะมีมูลค่าสูงถึงราว 2.98 พันล้านดอลลาร์สหรัฐ หรือประมาณ 1.01 แสนล้านบาท[28] และคาดว่าจะเติบโตเฉลี่ยร้อยละ 33 ต่อปีในตลอด 6 ปีข้างหน้า โดยในปี 2571 มูลค่าการใช้จ่ายแบบ BNPL ในไทยคาดว่าจะเติบโตไปถึง 1.65 หมื่นล้านดอลลาร์สหรัฐ หรือประมาณ 5.62 แสนล้านบาท[28]

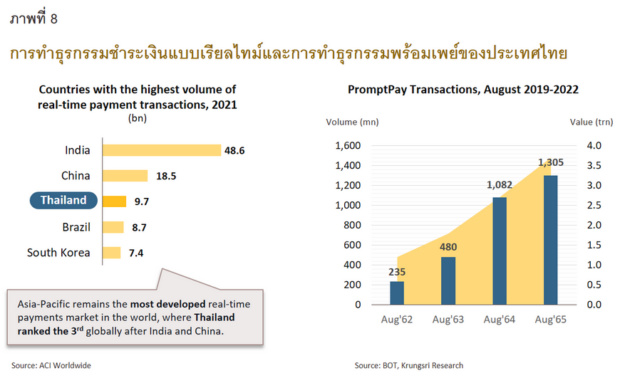

สำหรับประชาชนไทยแล้ว การใช้จ่ายผ่านช่องทางดิจิทัลเริ่มกลายเป็นส่วนหนึ่งของชีวิตประจำวัน โดยการศึกษาของ ACI Worldwide[29] พบว่าในปี 2564 ประเทศไทยมีปริมาณการทำธุรกรรมการชำระเงินแบบเรียลไทม์ (Real-time payment transactions) ประมาณ 9.7 พันล้านครั้ง มากที่สุดเป็นอันดับ 3 ของโลกรองจากประเทศอินเดียและจีน อย่างไรก็ตาม หากคิดเป็นจำนวนธุรกรรมต่อหัวแล้วพบว่าคนไทยทำธุรกรรมการชำระเงินแบบเรียลไทม์เฉลี่ยถึงคนละ 139 ครั้งต่อปี ในขณะที่อินเดียและจีนคิดเป็น 35 และ 13 ครั้งต่อคนต่อปีตามลำดับ ซึ่งนอกจากผลการศึกษานี้จะบ่งชี้ให้เห็นว่าผู้บริโภคชาวไทยนิยมทำธุรกรรมผ่านช่องทางออนไลน์แล้ว ยังสะท้อนว่าโครงสร้างพื้นฐานด้านดิจิทัลที่รองรับการทำธุรกรรมการชำระเงินแบบอิเล็กทรอนิกส์ในไทยยังมีความก้าวหน้าสูงอีกด้วย

ความพร้อมของผู้บริโภคชาวไทยและโครงสร้างพื้นฐานด้านการชำระเงินยังสะท้อนจากข้อมูลจำนวนธุรกรรมการโอนและชำระเงินผ่านบริการพร้อมเพย์ (PromptPay) ของ ธปท. ระหว่างปี 2562 ถึง 2565 ที่เติบโตเฉลี่ยถึงร้อยละ 77.1 ต่อปี ในขณะที่มูลค่าการทำธุรกรรมพร้อมเพย์ทั้งหมดเติบโตโดยเฉลี่ยร้อยละ 45.5 ต่อปี โดยจากข้อมูลล่าสุด ณ เดือนตุลาคม 2565[30] พบว่าปริมาณการทำธุรกรรมผ่านบริการพร้อมเพย์ทั่วประเทศมีมูลค่ารวมตลอดทั้งเดือนสูงถึง 3.7 ล้านล้านบาท (หรือเฉลี่ย 1.2 แสนล้านบาทต่อวัน) จากปริมาณการทำธุรกรรมทั้งสิ้นราว 1.4 พันล้านรายการ (หรือเฉลี่ย 44.8 ล้านรายการต่อวัน) และนอกจากปริมาณและมูลค่าธุรกรรมของบริการพร้อมเพย์จะเติบโตอย่างมากแล้ว จำนวนผู้ลงทะเบียนบัญชีพร้อมเพย์ ณ เดือนมิถุนายน 2564 ถึงมิถุนายน 2565 ก็เพิ่มสูงขึ้นจาก 57 ล้านบัญชีเป็น 70 ล้านบัญชี หรือเพิ่มขึ้นร้อยละ 22.1 ภายในเวลาเพียงหนึ่งปี[31] และนี่คือสิ่งสะท้อนได้อย่างชัดเจนว่า ผู้บริโภคกลุ่ม Digital first ได้เติบโตขึ้นอย่างมากในประเทศไทย

สภาพการแข่งขันธุรกิจ

ดังที่กล่าวมาแล้วว่าผู้บริโภคกลุ่ม Digital first เป็นลูกค้ากลุ่มสำคัญของตลาด BNPL ปัจจุบันสินเชื่อแบบ BNPL ได้ถูกนำเสนอแก่ผู้บริโภคอย่างแพร่หลายทั้งจากผู้ให้บริการที่อยู่ภายใต้การกำกับดูแลของ ธปท. และไม่ได้อยู่ภายใต้การกำกับดูแลของ ธปท. อาทิ Fintech หรือร้านค้าขนาดใหญ่เอง โดยบริษัท Atome ซึ่งเป็นผู้ให้บริการสินเชื่อ BNPL ในประเทศไทยที่มีสำนักงานใหญ่อยู่ในสิงคโปร์ได้ระบุว่า ครึ่งหนึ่งของผู้ใช้บริการ BNPL ผ่าน Atome เป็นชาว Gen Z และ Millennials ซึ่งก็นับได้ว่าเป็นคนกลุ่มใหญ่ในบรรดาผู้บริโภคกลุ่ม Digital First ทั้งหมดที่ใช้เทคโนโลยีดิจิทัลเป็นประจำ นอกจากนี้ Atome ยังได้ตอกย้ำถึงความสำเร็จของธุรกิจ BNPL ของบริษัทด้วยว่าตั้งแต่เริ่มเปิดดำเนินการในไทยมาเป็นเวลาหนึ่งปี (กันยายน 2564 ถึง กันยายน 2565) มูลค่ายอดขายรวม (Gross Merchandise Value) ของบริษัทก็พุ่งสูงเกินกว่า 1 พันล้านบาทแล้ว[32]

การเติบโตของ BNPL ส่งผลกระทบต่อธุรกิจธนาคารโดยเฉพาะกลุ่มผลิตภัณฑ์บัตรเครดิตและสินเชื่อส่วนบุคคลที่เป็นคู่แข่งโดยตรง เพราะในฝั่งผู้บริโภคนั้นอาจใช้จ่ายผ่านบริการ BNPL ซึ่งนับว่าเป็นผลิตภัณฑ์สินเชื่อประเภทหนึ่ง โดยที่มองข้ามผลิตภัณฑ์อย่างบัตรเครดิตและสินเชื่อส่วนบุคคลจากธนาคารไปได้โดยสิ้นเชิง ยกตัวอย่างกรณีที่บริษัท Fintech ผู้ให้บริการ BNPL เปิดรับการชำระเงินผ่านบัญชีธนาคาร ซึ่งผู้กู้สามารถโอนเงินให้แก่ Fintech ได้โดยตรงทำให้ไม่จำเป็นต้องจ่ายผ่านเครือข่ายบัตรเครดิตหรือบัตรเดบิต นอกจากนี้ในฝั่งผู้ขายก็มีร้านค้าจำนวนไม่น้อยที่สนับสนุน BNPL แบบที่ไม่ต้องใช้จ่ายผ่านเครือข่ายบัตรของธนาคาร เพราะร้านค้าสามารถเก็บข้อมูลผู้บริโภคได้โดยตรงจึงได้รู้จักผู้บริโภคมากขึ้นว่าลูกค้ากลุ่มใดมีความต้องการแบบใด และเมื่อร้านค้ามีข้อมูลผู้บริโภคอยู่ในมือมากขึ้นก็จะสามารถใช้โอกาสนี้ในการเพิ่มยอดขาย (Upselling) หรือขายพ่วง (Cross-selling) ได้อีกทางหนึ่ง

การแข่งขันกับบัตรเครดิตและสินเชื่อส่วนบุคคล

การแข่งขันของสินเชื่อเพื่อผู้บริโภค.. ฤาตลาดไทยจะคล้ายกับในต่างประเทศ

หากพิจารณาสินเชื่อเพื่อผู้บริโภคแบบไม่มีหลักทรัพย์ค้ำประกันประเภทต่างๆ จะพบว่าบริการ BNPL เป็นบริการทางการเงิน ณ จุดขาย (Point-of-sale financing หรือ POS financing) ที่เข้าช่วงชิงกลุ่มลูกค้าเดียวกับธุรกิจบัตรเครดิตและสินเชื่อส่วนบุคคล โดยสามารถเปรียบเทียบกับ ผลิตภัณฑ์ต่างๆ ได้จากตารางที่ 4 ดังนี้

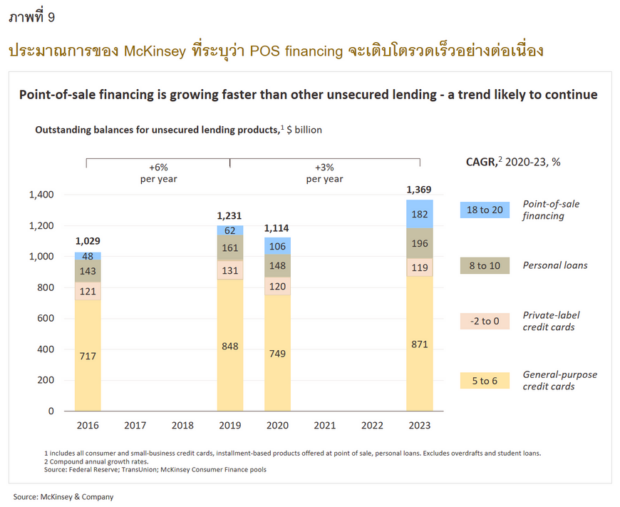

และเนื่องจาก BNPL เป็นบริการที่ค่อนข้างใหม่สำหรับประเทศไทยจึงยังไม่มีรายงานการศึกษาถึงผลกระทบของ BNPL ต่อตลาดบัตรเครดิตและสินเชื่อส่วนบุคคลในประเทศไทยออกมามากนัก การศึกษาในเชิงเปรียบเทียบส่วนใหญ่มักกล่าวถึงสภาพการแข่งขันของตลาด BNPL ในต่างประเทศ ซึ่งกำลังอยู่ใน “ขาขึ้น” โดยบทวิเคราะห์ของ McKinsey[33] ที่เปรียบเทียบสินเชื่อรายย่อยประเภทต่างๆ ระบุว่าสินเชื่อ ณ จุดขายหรือ POS financing กำลังมีบทบาทมากขึ้นและเติบโตสูงที่สุดในกลุ่มของสินเชื่อเพื่อผู้บริโภคแบบไม่มีหลักทรัพย์ค้ำประกันในสหรัฐอเมริกา โดยในปี 2562 (ก่อนเกิดการระบาดของโรคโควิด-19) สัดส่วนของสินเชื่อ ณ จุดขายอยู่ที่เพียงร้อยละ 7 ของยอดสินเชื่อที่ไม่มีหลักทรัพย์ค้ำประกันทั้งหมด ในขณะที่ปี 2566 มีการประเมินว่าสัดส่วนนี้จะเพิ่มขึ้นถึงร้อยละ 13-15 ของยอดสินเชื่อดังกล่าว หรือเพิ่มขึ้นถึง 2 เท่า ยิ่งไปกว่านั้นยังมีการประเมินว่า POS financing จะมีอัตราการเติบโตเฉลี่ยต่อปีแบบทบต้น (CAGR) ในช่วงปี 2563 ถึง 2566 ที่ร้อยละ 18-20 ในขณะที่ CAGR ของ personal loans และ credit cards จะอยู่ที่เพียงร้อยละ 8-10 และต่ำกว่าร้อยละ 6 ตามลำดับ (ภาพที่ 9)

เมื่อหันกลับมาดูประเทศไทย สภาพการแข่งขันของตลาดสินเชื่อที่ไม่มีหลักทรัพย์ค้ำประกันก็เริ่มคล้ายคลึงกับตลาดในต่างประเทศ โดยธนาคารและผู้ให้บริการทางการเงินอื่นๆ ที่มีบริการสินเชื่อแบบบัตรเครดิตและสินเชื่อส่วนบุคคลเริ่มได้รับผลกระทบจากการขยายตัวของ POS financing ที่เข้ามาช่วงชิงลูกค้าสินเชื่อรายย่อยบางส่วนไป และหากเปรียบเทียบกับสินเชื่ออื่นๆ ในกลุ่มเดียวกันแล้ว BNPL เป็นบริการสินเชื่อที่มีความสะดวก ง่าย รวดเร็ว ปราศจากพิธีรีตอง จึงสามารถเติบโตได้ดี ในขณะที่การยื่นสมัครสินเชื่อส่วนบุคคลหรือบัตรเครดิตของธนาคารในแบบดั้งเดิมนั้นต้องใช้เอกสารมากกว่า ยกตัวอย่างเช่น สำเนาบัตรประชาชน หนังสือรับรองรายได้ สลิปเงินเดือน รายการเดินบัญชี (Statement) และอื่นๆ ตามแต่ธนาคารกำหนด ผู้สมัครจะต้องเตรียมเอกสารให้ครบถ้วน จากนั้นจึงลงชื่อและรอการอนุมัติสินเชื่อ ซึ่งผู้ที่ไม่ได้เป็นมนุษย์เงินเดือน หรือมีสถานะเป็นเจ้าของกิจการก็อาจต้องใช้เอกสารที่มากกว่า อาทิ หนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) ที่แสดงรายได้ปีล่าสุด สำเนาการจดทะเบียนพาณิชย์หรือสำเนาหนังสือรับรองการจดทะเบียนนิติบุคคล (กรณีเจ้าของกิจการ) รายการเดินบัญชีที่ทางธนาคารเป็นผู้ออกให้ย้อนหลัง 3-6 เดือน ซึ่งมักมาจากบัญชีที่ใช้ในธุรกิจหรือบัญชีส่วนตัว นอกจากนี้ ในบางกรณี อาจกำหนดให้ผู้สมัครฝากเงินสดไว้ในบัญชีจำนวนหนึ่งไว้เป็นหลักประกันในการสมัครบัตรเครดิต โดยวงเงินที่ฝากจะเท่ากับวงเงินที่ได้รับอนุมัติสำหรับบัตรเครดิตนั้น

ปัจจุบันจะสังเกตเห็นได้ว่า ธนาคารและสถาบันการเงินหลายแห่งทั้งในไทยและในต่างประเทศเร่งปรับกลยุทธ์เพื่อแข่งขันกับ BNPL โดยนำเทคโนโลยีดิจิทัลมาใช้ในขั้นตอนการสมัครบัตรเครดิตและสินเชื่อส่วนบุคคลเพื่อเพิ่มความสะดวกรวดเร็ว อีกทั้งสถาบันการเงินบางรายก็กระโดดเข้ามาเป็นผู้เล่นในตลาด BNPL ด้วยตนเอง อาทิ ในประเทศอังกฤษธนาคาร NatWest ได้เริ่มให้บริการ BNPL โดยอนุญาตให้ผู้ซื้อชำระเงินเป็น 4 งวดแบบไม่คิดดอกเบี้ยและไม่มีค่าธรรมเนียม โดย NatWest ได้นำเสนอบริการ BNPL ผ่านการออกบัตรเสมือน (Virtual card) ที่สามารถเก็บไว้ใน Google Pay หรือ Apple Pay ซึ่งลูกค้าสามารถใช้บัตรนี้ในการซื้อสินค้าทั้งแบบออนไลน์และออฟไลน์จากห้างร้าน[34] คล้ายคลึงกับการผ่อน 0% ผ่านบัตรเครดิต

แม้ POS financing จะประสบความสำเร็จในการช่วงชิงส่วนแบ่งตลาดสินเชื่อรายย่อยจากกลุ่มบัตรเครดิตไปบ้าง แต่ธุรกิจสองประเภทนี้ก็ไม่จำเป็นต้องแข่งขันกันเองเสมอไป เพราะปัจจุบันมีการนำเสนอบริการสินเชื่อ BNPL แบบ “ลูกผสม” คือผู้ซื้อสามารถผูกบัตรเครดิตกับบัญชีสินเชื่อ BNPL ของตน เพื่อให้ผู้ซื้อได้รับความสะดวกในการชำระเงินแก่ผู้ให้บริการ BNPL โดยการตัดผ่านบัตรเครดิต และผู้ซื้อก็อาจได้ประโยชน์จากการยืดระยะเวลาการชำระเงินให้ยาวนานออกไปอีกต่อหนึ่งเพราะได้รวมระยะเวลาชำระของบัตรเครดิตด้วย

ทำนายอนาคต BNPL ในประเทศไทย

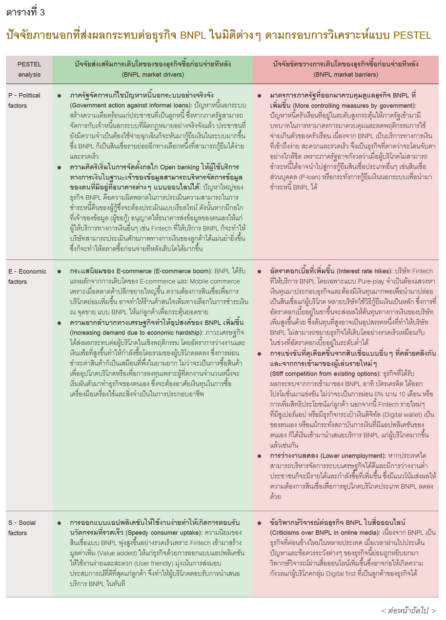

ธุรกิจ BNPL ในประเทศไทยจะเป็นอย่างไรต่อไปขึ้นอยู่กับแนวโน้มและทิศทางของสี่ปัจจัยหลัก ปัจจัยแรกคืออุปสงค์ของการกู้ยืมระยะสั้น ที่น่าจะยังคงสูงขึ้นตามพิษเศรษฐกิจที่ยังคงรุมเร้าอย่างต่อเนื่อง ปัจจัยที่สองคือสภาพการแข่งขันในตลาดของผลิตภัณฑ์สินเชื่อระยะสั้นอื่นๆ ที่เหมือนหรือคล้ายคลึงกัน ปัจจัยที่สามคือการมีโครงสร้างพื้นฐานการชำระเงินในรูปแบบดิจิทัลที่ได้รับการพัฒนาแล้วเป็นอย่างดี และการเข้าถึงแพลตฟอร์มการชำระเงินแบบดิจิทัลของผู้บริโภค ส่วนปัจจัยสุดท้ายที่มีความสำคัญต่อการเติบโตของตลาดคือความสามารถของผู้ให้บริการ BNPL ในการพัฒนาเทคโนโลยีหรือวิธีการประเมินศักยภาพในการชำระหนี้ของผู้กู้อย่างแม่นยำ ซึ่งยังคงเป็นความท้าทายต่อธุรกิจ BNPL ที่จะต้องหาวิธีบริหารจัดการความเสี่ยงประเภทนี้ต่อไป

1 อุปสงค์ของการกู้ยืมระยะสั้น

แม้สัดส่วนหนี้ครัวเรือนต่อจีดีพีล่าสุด ณ ไตรมาส 3 ปี 2565 จะอยู่ในระดับสูงถึงร้อยละ 86.8 ทำให้ ธปท. ต้องขอความร่วมมือจากภาคการเงินให้ปล่อยสินเชื่อใหม่อย่างมีคุณภาพและต้องไม่ให้ข้อมูลที่อาจกระตุ้นให้ครัวเรือนก่อหนี้ที่เกินตัว แต่ด้วยภาวะค่าครองชีพที่สูงในขณะที่เศรษฐกิจยังฟื้นตัวไม่เต็มที่ และด้วยการที่กลุ่มสถาบันการเงินและนอนแบงก์ต่างแข่งขันกันออกผลิตภัณฑ์ BNPL ย่อมสะท้อนให้เห็นถึงสัญญาณการเติบโตอย่างสูงของสินเชื่อรายย่อยโดยรวม และคาดว่าอุปสงค์ของ BNPL จะได้รับอานิสงส์จากความต้องการสินเชื่อรายย่อยในประเทศด้วย

2 การแข่งขันในธุรกิจ BNPL

โมเดลธุรกิจ BNPL ได้รับการพัฒนาจนมีความหลากหลายมากขึ้นเรื่อยๆ ทั้งในมิติของการพัฒนารูปแบบความร่วมมือกับร้านค้าและในมิติของการพัฒนาบริการสินเชื่อแก่ผู้บริโภคทั้งแบบออนไลน์และออฟไลน์ หรือแม้ในเรื่องการนำเสนอผลิตภัณฑ์สินเชื่อที่ดูราวกับว่า BNPL จะเข้ามา “ชน” กับบัตรเครดิตโดยตรง แต่ทว่าผู้ให้บริการ BNPL บางรายกลับจับมือกับบัตรเดรดิตและอนุญาตให้ผู้กู้ชำระเงินคืนโดยตัดบัตรเครดิตได้ พลวัตของการแข่งขันเช่นนี้เป็นไปอย่างไม่หยุดนิ่งจนกล่าวได้ว่า “ไม่มีมิตรแท้และศัตรูที่ถาวร”

ในประเทศไทย BNPL บางรูปแบบมีการคิดดอกเบี้ยคล้ายๆ กับบัตรเครดิต แต่เป็นการคิดดอกเบี้ยที่ตายตัวและโปร่งใสคือมีการแจ้งยอดผ่อนชำระเป็นจำนวนเงินที่ระบุตัวเลขอย่างชัดเจนไว้ล่วงหน้า ซึ่งทำให้เกิดการแย่งชิงลูกค้ากับธุรกิจบัตรเครดิต ในขณะที่บัตรเครดิตหลายแห่งก็ได้ออกโปรโมชั่นแบ่งจ่าย 3-10 งวดโดยปราศจากดอกเบี้ย เพื่อมาแข่งขันกับ BNPL โดยเฉพาะ นอกจากนี้ สินเชื่อ BNPL บางตัวก็มีความเป็น “ลูกผสม” คือมีการออก “บัตรผ่อนทีหลัง” ที่มีรูปแบบใกล้เคียงกับบัตรเครดิตหรือบัตรเดบิต และมีร้านค้าจำนวนมากที่เปิดรับชำระด้วยบัตรดังกล่าว ทำให้เกิดการขยายการใช้สินเชื่อประเภทนี้ออกไปในวงที่กว้างขึ้น ซึ่งค่อนข้างแตกต่างจาก BNPL ในยุคแรกที่ออกมาในรูปแบบเงินกู้ระยะสั้น ณ จุดขายเท่านั้น ที่ผู้ให้บริการต้องทำความตกลงกับร้านค้าล่วงหน้าเป็นรายๆ ไปจึงมีการใช้งานอยู่ในวงที่จำกัด กล่าวโดยสรุปคือ พัฒนาการของบริการ BNPL ที่มีหลายรูปแบบมากขึ้นจะสามารถส่งเสริมการเติบโตของธุรกิจได้ในอนาคต

3 การมีโครงสร้างพื้นฐานการชำระเงินแบบดิจิทัลและการเข้าถึงการจ่ายเงินแบบดิจิทัลที่ถูกพัฒนาแล้วอย่างดี

ประเทศไทยมีโครงสร้างพื้นฐานการชำระเงินแบบดิจิทัลที่มีความก้าวหน้าสูง และมีผู้บริโภคกลุ่ม Digital first ที่นิยมทำธุรกรรมผ่านช่องทางออนไลน์เป็นจำนวนมากจนติดอันดับ 3 ของโลกดังที่ได้กล่าวมาแล้วข้างต้น แสดงถึงความพร้อมของประเทศไทยในระดับสูงเมื่อเทียบกับประเทศอื่นๆ

4 ความสามารถในการประเมินศักยภาพการชำระหนี้คืนของผู้กู้อย่างแม่นยำ

ปัจจัยที่ดูเหมือนจะน่ากังวลที่สุดของอนาคตธุรกิจ BNPL ในประเทศไทยคือเรื่องการประเมินความสามารถในการชำระหนี้ของผู้บริโภค ด้วยปัญหาการชำระหนี้ของผู้บริโภคและสัดส่วนหนี้ครัวเรือนในประเทศและที่อยู่ในระดับสูง ประกอบกับโมเดลธุรกิจ BNPL ที่ผู้ให้บริการจะต้องพิจารณาปล่อยสินเชื่อแก่ลูกค้ารายใหม่ที่อาจยังไม่มีข้อมูลหรือมีข้อมูลไม่เพียงพอ การประเมินความสามารถในการชำระหนี้คืนเพื่ออนุมัติสินเชื่อจึงมีความเสี่ยงสูง เมื่อ BNPL มากับความเสี่ยงสูงเช่นนี้ ประกอบกับภาวะการแข่งขันในตลาดสินเชื่อที่ทวีความรุนแรงยิ่งขึ้น ผู้ให้บริการจึงต้องระมัดระวังในการปล่อยสินเชื่อและไม่ควรใช้ BNPL เป็นเครื่องมือในการขยายฐานลูกค้าโดยไม่คำนึงถึงความเสี่ยงต่อการผิดนัดชำระหนี้ของผู้บริโภค นี่จึงเป็นความท้าทายสำคัญของผู้ให้บริการ BNPL ว่าจะพัฒนาเทคโนโลยีใหม่หรือปรับใช้เทคโนโลยีเดิมที่มีอยู่แล้วอย่างไรในการคำนวณความสามารถในการชำระเงินคืนของผู้กู้ให้ได้อย่างแม่นยำในขั้นตอนการอนุมัติสินเชื่อ

ความท้าทายของธนาคารพาณิชย์

ความท้าทายของธนาคารพาณิชย์

ความท้าทายที่หนึ่ง BNPL จะพัฒนาผลิตภัณฑ์แบบ “ลูกผสม” และขยายตลาดมาแข่งกับบัตรเครดิตแบบดั้งเดิมโดยตรง

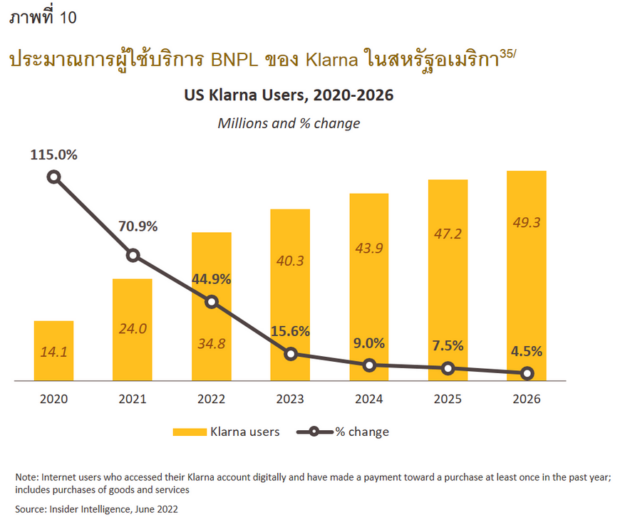

เมื่อพิจารณาบทเรียนจากต่างประเทศ แม้จำนวนผู้ใช้บริการ BNPL ของ Klarna ในสหรัฐฯ ได้เติบโตขึ้นอย่างก้าวกระโดดในปี 2563 ถึงร้อยละ 115 จากปีก่อนหน้า แต่การเพิ่มขึ้นนี้มีแนวโน้มที่จะชะลอตัวลงเรื่อยๆ ดังแสดงในภาพที่ 10 และคาดการณ์ว่าในปี 2566 ผู้ใช้บริการ BNPL ของ Klarna ในสหรัฐอเมริกาจะมีจำนวนถึง 40 ล้านคน เพิ่มขึ้นเพียงร้อยละ 15.6 เทียบกับปี 2565 แต่หลังจากนั้น คือในช่วงปี 2567 ถึง 2569 การเติบโตของผู้ใช้บริการจะต่ำกว่าร้อยละ 10 ต่อปี และมีแนวโน้มที่จะชะลอลงไปเรื่อยๆ

Klarna ได้ตระหนักถึงแนวโน้มการเปลี่ยนแปลงนี้ และปัจจุบันมีการนำเสนอบัตรพลาสติก (Physical card) ลักษณะคล้ายคลึงกับบัตรเครดิตภายใต้เงื่อนไขของการแบ่งชำระ 4 งวด (Pay-in-four) ที่ผู้ใช้สามารถใช้ซื้ออะไรจากร้านค้าใดก็ได้และไม่จำเป็นต้องใช้กับร้านค้าที่เป็นพันธมิตรกับบริษัท ซึ่งบริษัทที่ให้บริการ BNPL แบบ Pure-play อย่าง Affirm ก็นำเสนอสิ่งที่คล้ายคลึงกันคือมีการออกบัตรที่คล้ายกับบัตรเครดิตให้ลูกค้านำไปใช้จ่ายและแบ่งชำระได้ถึง 4 งวดโดยปราศจากดอกเบี้ย ซึ่งการออกผลิตภัณฑ์ ‘ลูกผสม’ ในลักษณะนี้อาจเป็นเหตุให้ผู้บริโภคบางส่วนเลิกใช้บัตรเครดิตและหันมาใช้บัตรผ่อนชำระของผู้ให้บริการ BNPL เหล่านี้แทน

ความท้าทายที่สอง ธนาคารอาจถูกลดบทบาทให้เป็นเพียงผู้ให้บริการทางการเงินแบบพื้นฐาน เข้าไม่ถึงข้อมูลลูกค้า และตกกระแสการพัฒนาเทคโนโลยีใหม่ๆ

เมื่อผู้บริโภคหันไปใช้บริการสินเชื่อ BNPL จากร้านค้าหรือ Fintech แทนที่จะใช้ผลิตภัณฑ์ของธนาคารอย่างบัตรเครดิต ธนาคารก็จะกลายสภาพเป็นเพียงผู้ให้บริการรับฝากจ่ายโอนแบบพื้นฐาน ซึ่งอาจทำให้ไม่สามารถเข้าถึงข้อมูลเชิงลึกและความต้องการของผู้บริโภค อาทิ รสนิยมและไลฟ์สไตล์การจับจ่ายใช้สอย ทำให้ธนาคารขาดโอกาสในการวิเคราะห์ข้อมูลที่แสดงถึงพฤติกรรมของผู้บริโภค เกิดความล่าช้าในการเข้าใจปัญหาหรือต่อยอดผลิตภัณฑ์ให้ตอบโจทย์ผู้บริโภค

ในขณะที่บริษัท Fintech และห้างร้านขนาดใหญ่ที่หันมามุ่งพัฒนาซูเปอร์แอปและบริการ BNPL ของตนเองย่อมเกิดความเชี่ยวชาญในการแก้ปัญหาให้แก่ลูกค้าสินเชื่อรายย่อย เกิดการพัฒนาฐานข้อมูลและสะสมองค์ความรู้ภายในองค์กรจนกระทั่งสามารถต่อยอดการพัฒนาเทคโนโลยีและยกระดับบริการให้สามารถตอบโจทย์ผู้บริโภคได้ตลอดเวลา ซึ่งหากธนาคารตามกระแสการพัฒนาด้านเทคโนโลยีเหล่านี้ไม่ทันก็อาจทำให้ต้องสูญเสียฐานลูกค้าบางส่วนไปในที่สุด

ความท้าทายที่สาม จากซื้อก่อนจ่ายทีหลัง (BNPL) สู่การเป็นหนี้เสีย (be ‘NPL’)

แม้ว่าธนาคารจะเลือกเข้ามาเป็นผู้ให้บริการ BNPL ด้วยตนเองและสามารถเข้าแข่งขันในธุรกิจนี้ได้ แต่ปัญหาหนี้ครัวเรือนในประเทศที่เพิ่มสูงขึ้นก็เป็นสิ่งที่น่ากังวล การที่ผู้บริโภคไม่สามารถชำระหนี้ได้ก็เป็นปัญหาใหญ่ของธุรกิจนี้เช่นเดียวกัน เพราะไม่ว่าบริการ BNPL จะถูกออกแบบมาให้ดูดีและน่าดึงดูดเพียงใด แก่นแท้ของบริการชนิดนี้ก็ยังเป็น ‘สินเชื่อแบบไม่มีหลักทรัพย์ค้ำประกัน’ ที่มาพร้อมความเสี่ยงและความต้องการให้ผู้กู้มีความรับผิดชอบในการผ่อนชำระ

โดยในกรณีของไทย จากข้อมูลตัวเลข ธปท. ณ สิ้นไตรมาส 3 ของปี 2565 ยอดสินเชื่อคงค้างของบริการบัตรเครดิตโดยรวมอยู่ที่ประมาณ 4.56 แสนล้านบาท และสินเชื่อส่วนบุคคลภายใต้การกำกับของ ธปท. (ที่ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) มียอดคงค้างอยู่ที่ประมาณ 5.86 แสนล้านบาท ทั้งนี้จากข้อมูลของเครดิตบูโร ณ สิ้นไตรมาส 3 ของปีเดียวกัน จำนวนลูกหนี้ที่อยู่ภายใต้เครดิตบูโรมีทั้งสิ้น 25 ล้านคน โดยเครดิตบูโรมองว่าหนี้เสียจากสินเชื่อรถยนต์และสินเชื่อบุคคลนั้นน่ากังวลที่สุด และในสินเชื่อส่วนบุคคลนี้กลุ่มที่มีปัญหาชำระหนี้ซึ่งก็คือกลุ่มหนี้เสีย (NPL) รวมกับกลุ่มหนี้กล่าวถึงเป็นพิเศษ (SM) จะมีสัดส่วนรวมกันสูงถึงร้อยละ 13.2 ซึ่งถือว่าเป็นระดับที่สูงและอาจเกิดปัญหาค้างผ่อนชำระเพิ่มขึ้นในอนาคต[36]

มุมมองวิจัยกรุงศรี: โอกาสของธนาคารพาณิชย์ เมื่อธุรกิจ BNPL เริ่ม “สร้างแลนด์มาร์ก” ในไทย

โอกาสของธนาคารพาณิชย์

สำหรับประเทศไทย ณ ปัจจุบัน การเข้ามาของธนาคารพาณิชย์ในธุรกิจ BNPL จะพบอยู่ 3 ลักษณะ คือ

1) เข้ามาเป็นผู้เล่นหนึ่งในตลาดสินเชื่อ BNPL โดยนำเสนอผลิตภัณฑ์ผ่านช่องทางของธนาคารเอง อาทิ ธนาคารกสิกรไทยมีบริการ ‘K Pay Later’ ธนาคารไทยพาณิชย์ก็มี ‘SCB PAY LATER’ ส่วนธนาคารแลนด์ แอนด์ เฮ้าส์ (LH Bank) ก็เตรียมนำเสนอแอปพลิเคชัน ‘LHB You’ ที่มีบริการ BNPL อยู่บนแพลตฟอร์มของธนาคาร[37] เป็นต้น ซึ่งการเข้ามาจับตลาด BNPL โดยธนาคารพาณิชย์ในลักษณะนี้อาจมีคุณค่าที่ส่งต่อให้ลูกค้า (Value proposition) ที่ต่างจาก Fintech ผู้ให้บริการ BNPL

2) ร่วมทุนหรือสร้างพันธมิตรทางธุรกิจกับบริษัท Fintech โดยร่วมกันพัฒนาระบบจัดการธุรกรรมทางการเงินและนำเสนอบริการ BNPL แก่ผู้บริโภคที่เป็นฐานลูกค้าเดิม เช่น ‘LINE BK’ ที่เกิดจากการร่วมทุนของธนาคารกสิกรไทยกับบริษัทไลน์ ทำให้มีฐานลูกค้าในประเทศไทยรวมกันถึงกว่า 60 ล้านราย[38] หรือแม้กระทั่งบริษัทที่แตกออกมาจากธนาคารไทยพาณิชย์ อย่างบริษัท คาร์ด เอกซ์ (CardX) ก็อยู่ในระหว่างจัดตั้งกิจการร่วมค้า (Joint Venture หรือ JV) กับบริษัทต่างประเทศในการให้บริการ BNPL บนแพลตฟอร์มอีคอมเมิร์ซ[39]

3) เป็นผู้ให้บริการทางการเงิน หรือให้บริการระบบธุรกรรมที่เกี่ยวข้อง (ระบบหลังบ้าน) แก่ร้านค้าหรือ Fintech ที่ปล่อยสินเชื่อ BNPL โดยธนาคารเองมิได้เข้ามาแข่งขันในตลาดโดยตรง ซึ่งเป็นอีกรูปแบบที่น่าสนใจเพราะในปัจจุบันผู้ให้บริการ BNPL ในประเทศไทยมีหลายกลุ่ม อาทิ

3.1 กลุ่ม BNPL Fintech มีบริษัท Atome จากสิงคโปร์ ที่เป็นผู้ให้บริการ BNPL แบบ Pure-play ปัจจุบันให้บริการบนแพลตฟอร์มของร้านค้า เช่น อโกด้า

3.2 กลุ่ม Online Merchant ที่กำลังพัฒนาสู่ซูเปอร์แอป อาทิเช่น 1) SPayLater ของบริษัทช้อปปี้ 2) LazPayLater ของบริษัทลาซาด้า 3) PayLater by Grab ของแกร็บ 4) Pay Next เงินติดมือ ของทรูมันนี่ เป็นต้น

3.3 กลุ่ม In-store Merchant ที่มีการเปิดหน้าร้านและให้บริการ BNPL สำหรับสินค้าในร้านของตน อาทิ ศรีสวัสดิ์ เดอะพาวเวอร์ ร้านขายเครื่องใช้ไฟฟ้าในเครือศรีสวัสดิ์ที่มุ่งเน้นการให้สินเชื่อ BNPL เป็นจุดขายหลัก หรือ SINGER x FN Living Space ซึ่งเป็นร้านค้าที่ขายทั้งเฟอร์นิเจอร์และเครื่องใช้ไฟฟ้าของซิงเกอร์และเอฟเอ็น

อย่างไรก็ตาม ธนาคารพาณิชย์ที่ต้องการเข้ามาจับตลาด BNPL เอง (ลักษณะที่ 1) จะต้องเป็นธนาคารที่มีความพร้อมและศักยภาพด้านไอทีสูง และมีฐานลูกค้าที่มากเพียงพอให้คุ้มค่าแก่การลงทุน มิเช่นนั้นการร่วมทุนหรือสร้างพันธมิตรทางธุรกิจกับ Fintech (ลักษณะที่ 2) ที่มีความเชี่ยวชาญสูงและมีเทคโนโลยีที่ยืดหยุ่น หรือการให้ บริการหลังบ้าน (ลักษณะที่ 3) ก็น่าจะเป็นทางเลือกที่ดีกว่า

และในปี 2566 เมื่อธนาคารพาณิชย์ สถาบันการเงินอื่นๆ ธุรกิจแพลตฟอร์ม และห้างร้านต่างๆ พร้อมใจกันลงสนาม “ซื้อก่อนจ่ายทีหลัง” จึงอาจสรุปได้ว่า ตลาด BNPL ในประเทศไทยนับจากนี้จะมีความคึกคักและเติบโตขึ้นอย่างก้าวกระโดดแน่นอน หากแต่ภายใต้ภาพมหภาคอันน่าตื่นตานั้น สิ่งที่น่าจะต้องจับตามองต่อไปก็คือ ผู้ให้บริการ BNPL รายใดบ้างที่จะสามารถปรับใช้บทเรียนจากต่างประเทศและก้าวขึ้นมาเติบโตในธุรกิจนี้ได้อย่างยั่งยืน

ที่มา ไทยพับลิก้า