ศูนย์วิจัยเศรษฐกิจและธุรกิจ (SCB EIC)ธนาคารไทยพาณิชย์ ปรับมุมมองเศรษฐกิจไทยปี 2567 โต 2.7% เพราะแรงส่งเศรษฐกิจแผ่วและภาคการผลิตฟื้นช้าจากปัญหาเชิงโครงสร้างภาคการผลิตไทย

SCB EIC ปรับลดประมาณการเศรษฐกิจไทยปี 2567 จากแรงส่งเศรษฐกิจแผ่วลงและภาคการผลิตฟื้นช้า

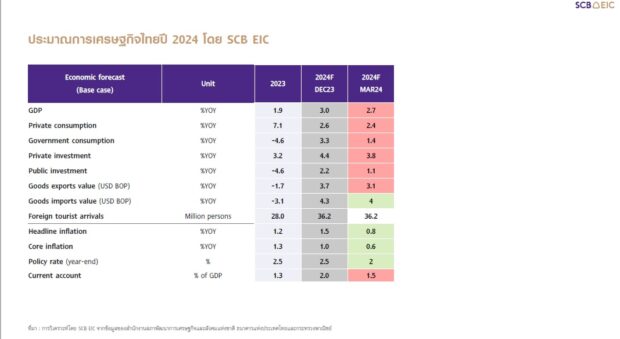

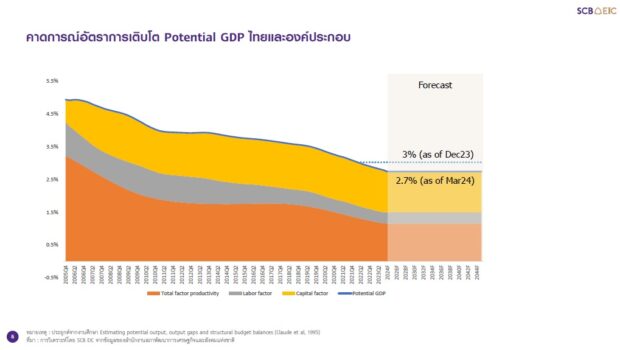

SCB EIC ปรับลดประมาณการเศรษฐกิจไทยปี 2567 จากแรงส่งเศรษฐกิจแผ่วลงและภาคการผลิตฟื้นช้า ข้อมูลเศรษฐกิจไทยในปี 2023 ที่ออกมาขยายตัวต่ำมากเหลือเพียง 1.9% เติบโตชะลอลงเทียบกับ 2.5% ในปี 2565 ส่งผลให้ระดับกิจกรรมเศรษฐกิจไทย ณ สิ้นปี 2566 ยังคงต่ำกว่าระดับก่อนวิกฤติโควิดประมาณ -0.4% สะท้อนการฟื้นตัวช้ากว่าที่ SCB EIC เคยประเมินไว้ ประเทศไทยจึงนับว่าเป็นประเทศที่ฟื้นกลับสู่ระดับก่อนวิกฤติโควิดช้ารั้งท้ายของโลก สำหรับปี 2567 SCB EIC ประเมินว่าเศรษฐกิจไทยจะขยายตัว 2.7% ต่ำลงจากประมาณการเดิม 3% (รูปที่ 1) แม้ภาพรวมเศรษฐกิจไทยในปี 2567 จะยังมีแนวโน้มฟื้นต่อเนื่องได้ในปีนี้จากแรงขับเคลื่อนหลักของเศรษฐกิจด้านอุปสงค์ที่กลับมาขยายตัวเร่งขึ้นในหลายองค์ประกอบ โดยเฉพาะการส่งออกและการลงทุนเอกชนที่มีแนวโน้มดีขึ้น เป็นแรงสนับสนุนเพิ่มเติมนอกจากการบริโภคภาคเอกชนและภาคการท่องเที่ยวและภาคบริการซึ่งเป็นแรงสนับสนุนหลักในปีก่อน แต่แรงส่งจากภาครัฐคาดว่าจะยังหดตัวต่อในไตรมาสแรกปีนี้จากความล่าช้าของการประกาศ พ.ร.บ. งบประมาณ ปี 2567

นอกจากนี้ เศรษฐกิจไทยยังมีปัญหาสินค้าคงคลังสะสมสูงจากปีก่อนที่จะยังไม่คลี่คลายได้เร็ว เนื่องจากไทยไม่สามารถปรับตัวเพื่อตอบสนองต่อการเปลี่ยนแปลงรูปแบบความต้องการสินค้าในโลกและห่วงโซ่อุปทานโลกที่เปลี่ยนไปได้ดีนัก นับเป็นปัจจัยสำคัญข้อหนึ่งที่ทำให้ภาคการผลิตอุตสาหกรรมของไทยยังคงมีแนวโน้มฟื้นตัวช้าต่อเนื่องมาในปีนี้ ไม่สอดคล้องกับเศรษฐกิจไทยด้านอุปสงค์ สะท้อนปัญหาเชิงโครงสร้างในภาคการผลิตไทยที่รุนแรงขึ้น

หากพิจารณาองค์ประกอบเศรษฐกิจด้านอุปสงค์ SCB EIC มองว่าส่วนใหญ่ปรับแย่ลงจากประมาณการครั้งก่อน

- การบริโภคภาคเอกชน จะยังขยายตัวได้ต่อเนื่องตามการฟื้นตัวของภาคบริการจากจำนวนนักท่องเที่ยวต่างชาติในปี 2567 ที่จะเร่งตัวจากนักท่องเที่ยวจีนเป็นหลัก จึงยังคงประมาณการจำนวนนักท่องเที่ยวต่างชาติที่ 36.2 ล้านคน รวมถึงการท่องเที่ยวในประเทศที่ยังเติบโตดี อย่างไรก็ดี ภาพรวมของการบริโภคภาคเอกชนในปีนี้ขยายตัวชะลอลงจากคาดการณ์ครั้งก่อนเล็กน้อยมาอยู่ที่ 2.4% ส่วนหนึ่งเป็นผลของฐานสูงในปีก่อน ขณะที่ครัวเรือนกลุ่มเปราะบางยังมีภาระหนี้สูงกดดันการใช้จ่ายในภาพรวมของประเทศ

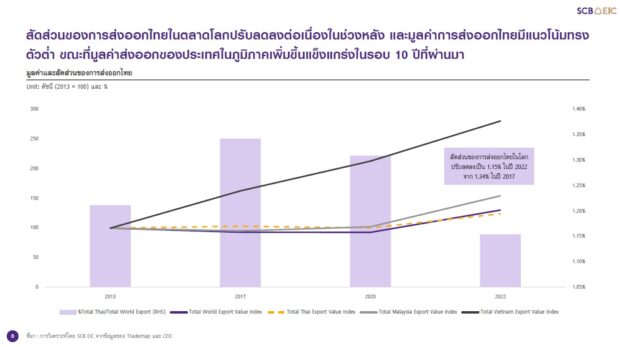

- มูลค่าการส่งออกสินค้า การส่งออกไทยยังมีแนวโน้มขยายตัว 3.1% ปรับลดลงจากประมาณการเดิมที่ 3.7% แม้การส่งออกไทยจะยังได้รับแรงสนับสนุนจากเศรษฐกิจโลกที่มีแนวโน้มขยายตัวต่อเนื่องจากปีก่อน โดยจะถูกขับเคลื่อนจากภาคการผลิตมากขึ้น ซึ่งเกี่ยวเนื่องกับการค้าระหว่างประเทศสูงกว่าภาคบริการ แต่ปริมาณการค้าโลกมีแนวโน้มขยายตัวต่ำกว่าที่คาดการณ์ไว้เดิม จากปัญหาการโจมตีเรือขนส่งสินค้าของกบฏฮูตีในบริเวณทะเลแดงและความแห้งแล้งในคลองปานามาที่เป็นเส้นทางขนส่งสินค้าทางเรือที่สำคัญของโลก ปัญหาการแบ่งขั้วทางเศรษฐกิจโลก และมาตรการกีดกันทางการค้าต่าง ๆ ที่ถูกนำมาใช้เพิ่มเติมนอกจากนี้ การส่งออกไทยยังได้รับผลกระทบจากปัจจัยเชิงโครงสร้างการผลิตโลกในระยะยาว โดยรูปแบบความต้องการสินค้าในโลกและห่วงโซ่อุปทานโลกที่เปลี่ยนไป ขณะที่ประเทศไทยไม่สามารถปรับตัวเพื่อตอบสนองต่อการเปลี่ยนแปลงดังกล่าวได้ดีนัก สะท้อนจากข้อมูลผลกระทบของความสามารถในการปรับตัวต่ออุปสงค์โลก (Adaptation effect index) ต่อการเปลี่ยนแปลงของสัดส่วนการครองตลาดโลก (Relative change of world market share) จัดทำโดย International Trade Centre พบว่า ดัชนีนี้ยังติดลบในหลายอุตสาหกรรมสำคัญของไทย โดยเฉพาะสินค้าอิเล็กทรอนิกส์และยานยนต์

- การลงทุนภาคเอกชน มีแนวโน้มขยายตัวได้ดีในปีนี้ที่ 3.8% ตามแนวโน้มการอนุมัติการลงทุนของสำนักงานคณะกรรมการส่งเสริมการลงทุน (Board of Investment) ที่สูงขึ้นมาก อย่างไรก็ดี การลงทุนภาคเอกชนจะขยายตัวลดลงจากประมาณการเดิมตามการส่งออกที่ฟื้นช้าลง รวมถึงภาคการผลิตที่ยังได้รับผลกระทบจากปัญหาสินค้าคงคลังสะสมสูง สอดคล้องกับความเชื่อมั่นทางธุรกิจในระยะข้างหน้าที่ยังกังวลด้านสภาพคล่อง ภาระดอกเบี้ย และต้นทุนการผลิตที่สูงขึ้น

- การบริโภคภาครัฐ มีแนวโน้มขยายตัวต่ำกว่าคาดการณ์เดิม เนื่องจากได้มีการเร่งรัดการเบิกจ่ายในช่วงไตรมาสแรกของปีงบประมาณ 2567 (ไตรมาส 4 ปี2566) ให้ระดับการใช้จ่ายค่อนข้างปกติไปแล้ว แม้เผชิญแรงกดดันจากการประกาศใช้ พ.ร.บ. งบประมาณ 2567 ที่ล่าช้า ส่งผลให้มีเม็ดเงินเบิกจ่ายในช่วงที่เหลือของปีงบประมาณ 2024 น้อยลงกว่าที่คาดไว้เดิม อย่างไรก็ดี การบริโภคภาครัฐยังมีแนวโน้มขยายตัวเร่งขึ้นจากปีก่อนหน้าตามกรอบงบประมาณประจำปีที่เป็นกรอบงบประจำสูงขึ้นและสามารถเบิกจ่ายได้ค่อนข้างปกติแม้เผชิญปัญหาความล่าช้าในการประกาศใช้ พ.ร.บ. งบประมาณปี 2567

- การลงทุนภาครัฐ มีแนวโน้มกลับมาขยายตัวได้เล็กน้อยในปีนี้ เนื่องจากคาดว่าหน่วยงานภาครัฐจะสามารถเร่งรัดการเบิกจ่ายงบลงทุนหลังจากการประกาศใช้ พ.ร.บ. งบประมาณปี 2567 ได้เร็วขึ้นกว่ากำหนดการเดิมเป็นช่วงต้นเดือน เม.ย. (สำนักงบประมาณเสนอ ครม. รับทราบ 27 ก.พ. 2567) ซึ่งนับว่าเป็นความล่าช้าน้อยกว่าที่คาดการณ์ไว้เดิมที่ปลายเดือน เม.ย. – พ.ค. ประกอบกับผลของปัจจัยฐานต่ำที่เกิดขึ้นจากการเบิกจ่ายงบลงทุนที่ต่ำมากในช่วงไตรมาส 4 ของปี 2566

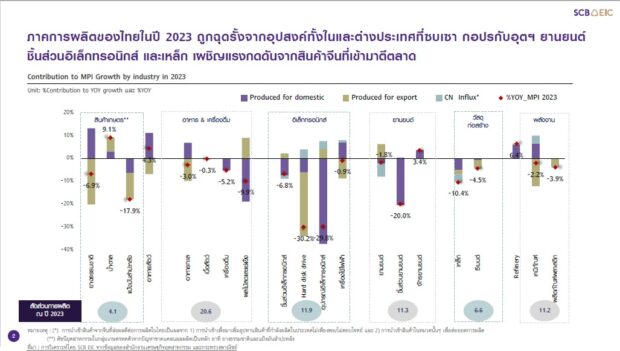

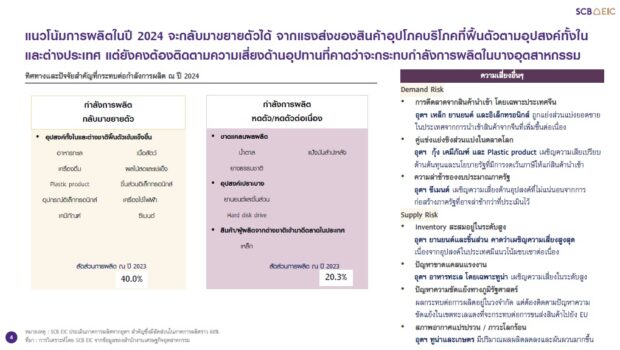

นอกจากแรงส่งด้านอุปสงค์ส่วนใหญ่ที่ลดลงทำให้เศรษฐกิจไทยในปี 2567 ฟื้นตัวได้ช้ากว่าที่เคยประเมินไว้ เศรษฐกิจไทยยังเผชิญปัญหาด้านอุปทานที่อ่อนแอ โดยในปี 2566 ภาคการผลิตอุตสาหกรรมของไทยหดตัวลงมาก สะท้อนจากดัชนีผลผลิตอุตสาหกรรมในปี 2566 ที่หดตัวถึง -5.1% เป็นผลจากอุปสงค์ทั้งในและต่างประเทศที่ซบเซา กอปรกับอุตสาหกรรมยานยนต์ ชิ้นส่วนอิเล็กทรอนิกส์ และเหล็กเผชิญแรงกดดันจากสินค้าจีนเข้ามาตีตลาด ส่งผลโดยตรงต่อการปรับลดการผลิตของอุตสาหกรรมในภาพรวม สำหรับในปี 2567 SCB EIC ประเมินว่าแม้ภาคการผลิตอุตสาหกรรมจะกลับมาขยายตัวได้จากแรงส่งของสินค้าอุปโภคบริโภคที่ฟื้นตัว แต่ยังมีแนวโน้มฟื้นช้า เนื่องจากหลายอุตสาหกรรมมีปัจจัยเสี่ยงด้านอุปสงค์และอุปทานกดดันรอบด้าน (รูปที่ 2) อาทิ

(1) ปัญหาการตีตลาดจากสินค้านำเข้า โดยเฉพาะประเทศจีนที่อุตสาหกรรมเหล็ก ยานยนต์ และอิเล็กทรอนิกส์ถูกแย่งส่วนแบ่งยอดขายในประเทศจากการนำเข้าสินค้าจากจีนที่เพิ่มขึ้นต่อเนื่อง

(2) ความต้องการจากต่างประเทศที่ฟื้นตัวช้าประกอบกับความสามารถในการแข่งขันด้านการส่งออกสินค้าของประเทศไทยในเวทีการค้าโลกที่ลดลง เช่น อุตสาหกรรมกุ้ง เคมีภัณฑ์ และพลาสติก ที่เผชิญความเสียเปรียบด้านต้นทุนและนโยบายรัฐที่มีการงดเว้นภาษีให้แก่สินค้านำเข้า สะท้อนจากการส่งออกไทยในช่วงทศวรรษที่ผ่านมาฟื้นเติบโตเพียงเล็กน้อยเท่านั้น อีกทั้ง สัดส่วนของการส่งออกไทยในตลาดโลกมีทิศทางปรับลดลงอย่างต่อเนื่องตั้งแต่ปี 2563 ขณะที่มูลค่าการส่งออกของประเทศอื่น ๆ ในภูมิภาคขยายแข็งแกร่ง ส่งผลให้มูลค่าการส่งออกไทยในปัจจุบันอยู่ในระดับที่ต่ำกว่าประเทศอื่น ๆ แม้ว่าในทศวรรษก่อนหน้ามูลค่าการส่งออกไทยจะสูงกว่าประเทศเหล่านั้นก็ตาม (รูปที่ 3)

(3) ความล่าช้าของงบประมาณภาครัฐ โดยอุตสาหกรรมซีเมนต์ เผชิญความเสี่ยงด้านอุปสงค์ที่ไม่แน่นอนจากการก่อสร้างภาครัฐที่อาจล่าช้ากว่าที่ประเมินไว้(4) สินค้าคงคลังสะสมในระดับสูง โดยเฉพาะอุตสาหกรรมยานยนต์และชิ้นส่วน คาดว่าเผชิญความเสี่ยงสูงสุด เนื่องจากอุปสงค์ในประเทศมีแนวโน้มซบเซาต่อเนื่องล้วนส่งผลต่อภาคการผลิตไทยให้ยังน่าห่วงทั้งในระยะสั้นและระยะยาว และ

(5) ปัญหาความขัดแย้งทางภูมิรัฐศาสตร์ แม้ปัจจุบันอาจมีผลกระทบการผลิตในวงจำกัด แต่ความขัดแย้งในเขตทะเลแดงที่อาจเพิ่มขึ้นจะกระทบต่อการขนส่งสินค้าส่งออกไปยังกลุ่มประเทศในยุโรป (รูปที่ 4)ศักยภาพเศรษฐกิจไทยต่ำลง สะท้อนปัจจัยเชิงโครงสร้างกระทบรุนแรงขึ้น

SCB EIC พบว่าศักยภาพเศรษฐกิจไทยในช่วงที่ผ่านมาปรับลดลงอย่างต่อเนื่อง เป็นผลจากปัจจัยเชิงโครงสร้างที่รุนแรงขึ้น โดยประมาณการศักยภาพเศรษฐกิจไทยในช่วงก่อนเกิดโควิด (ปี 2560 – 2562) พบว่าอยู่ที่ระดับ 3.4% ขณะที่การคาดการณ์ศักยภาพเศรษฐกิจไทยระยะยาว (ปี 2567-2588) จะเติบโตต่ำลงเหลือ 2.7% ปรับลดลงจาก 3% ที่เคยประเมินไว้ในเดือน ธ.ค. 2566 สาเหตุหลักมาจากผลิตภาพการผลิต (Total factor productivity) ของไทยลดลงมากขึ้น (รูปที่ 5) เกี่ยวโยงกับปัญหาเชิงโครงสร้างของภาคการผลิตไทยที่รุนแรงขึ้น จากการที่เศรษฐกิจไทยเชื่อมโยงกับเศรษฐกิจจีนและห่วงโซ่การผลิตจีนมากท่ามกลางกระแสภูมิรัฐศาสตร์โลก รวมถึงความสามารถของไทยในการปรับตัวเข้าสู่ห่วงโซ่การผลิตของโลกในระยะยาวและรูปแบบความต้องการสินค้าในตลาดโลกที่กำลังเปลี่ยนไปได้ช้า

สาเหตุที่ทำให้ศักยภาพเศรษฐกิจไทยในช่วงที่ผ่านมาปรับลดลงมาโดยตลอด แบ่งได้ 3 องค์ประกอบ ดังนี้

- ผลิตภาพการผลิต (Total factor productivity) เป็นปัจจัยหลักที่ทำให้ศักยภาพเศรษฐกิจไทยลดลงในช่วงที่ผ่านมา สะท้อนผลจากการลงทุนเทคโนโลยีและ R&D ต่ำ รวมถึง Labor reallocation ที่แย่ลง

- ปัจจัยทุน (Capital) ที่เติบโตชะลอลงมาจากการสะสมทุนในประเทศต่ำมานาน เป็นผลจากภาคเอกชนขาดความมั่นใจในการลงทุน ส่งผลให้การขยายตัวของปัจจัยทุนชะลอตัว และการลงทุนพัฒนาโครงสร้างพื้นฐานของไทย

ในด้านต่าง ๆ ให้ทั่วถึง - ปัจจัยแรงงาน (Labor) ปัจจุบันประเทศไทยมีปัญหาสังคมผู้สูงอายุ ทำให้สัดส่วนประชากรวัยทำงานลดลง ส่งผลต่อจำนวนแรงงาน นอกจากนี้ ผลิตภาพแรงงานไทยมีทักษะไม่ตรงกับความต้องการของตลาด และแรงงานมีฝีมือย้ายไปทำงานต่างประเทศ

นอกจากนี้แผลเป็นโควิด (Scarring effects) ยังส่งผลกระทบระยะยาวต่อองค์ประกอบของศักยภาพเศรษฐกิจไทย โดยเฉพาะผลิตภาพการผลิต อาทิ การออกจากตลาดแรงงานชั่วคราวและระบบการศึกษาถูกดิสรัปต์ในช่วงโควิด ส่งผลกระทบต่อการเคลื่อนย้ายแรงงาน (Labor reallocation) ค่าจ้างและผลิตภาพแรงงานในระยะยาว (รูปที่ 5) สอดคล้องกับผลศึกษาเชิงประจักษ์ของ IMF (25663) ในกลุ่มประเทศกำลังพัฒนาที่ได้รับผลกระทบรุนแรงกว่ากลุ่มประเทศเศรษฐกิจหลัก

มอง กนง. มีโอกาสปรับลดดอกเบี้ยในเดือน เม.ย. และ มิ.ย. เหลือ 2% สอดคล้อง Neutral rate ที่ต่ำลง

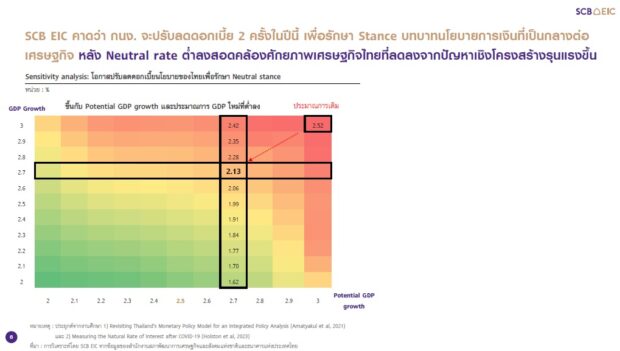

ศักยภาพการเติบโตของเศรษฐกิจไทยในระยะยาวต่ำลง ส่งผลให้ Neutral rate ของไทยต่ำลงสอดคล้องกัน โดย SCB EIC ประเมินว่า ศักยภาพการเติบโตของเศรษฐกิจไทยในระยะยาวจะปรับลดต่ำลงเหลือ 2.7% (เดิม 3%) ส่งผลให้ระดับอัตราดอกเบี้ยนโยบายที่เหมาะสมกับอัตราการเติบโตของเศรษฐกิจในระยะยาว (Neutral rate) ปรับลดต่ำลงสอดคล้องกัน โดย SCB EIC ได้ทำการประเมินหลังข้อมูลเศรษฐกิจไทยไตรมาส 4/2566 ออกมาล่าสุด พบว่า ค่าคาดการณ์ Neural rate ของไทยปรับลดลงมาอยู่ที่ราว 2.1% จากเดิม 2.5% (รูปที่ 6)

ด้วยสาเหตุนี้ SCB EIC จึงประเมินว่า กนง. จะปรับลดอัตราดอกเบี้ยนโยบายไทยลง 2 ครั้งในปีนี้ เพื่อรักษาบทบาทนโยบายการเงินที่เป็นกลางต่อเศรษฐกิจ เนื่องจากหากคำนึงถึงปัจจัยเชิงโครงสร้างที่มีนัยต่อระดับอัตราดอกเบี้ยที่เหมาะสมในปัจจุบัน พบว่า Neutral rate ของไทยปรับต่ำลงจากระดับเดิมที่ 2.5% แล้ว เพื่อเป็นการรักษา Stance เดิมของนโยบายการเงินที่ต้องการให้อัตราดอกเบี้ยนโยบายอยู่ในระดับที่เป็นกลางต่อเศรษฐกิจและช่วยสนับสนุนการขยายตัวของเศรษฐกิจในระยะยาวที่ต่ำลงได้อย่างยั่งยืน โดยอัตราดอกเบี้ยนโยบายของไทยจะสามารถทยอยปรับลดลงครั้งแรก 0.25% ในเดือน เม.ย. และจะปรับลดอีกครั้ง 0.25% ในรอบการประชุม มิ.ย. จากนั้นจะคงไว้ที่ระดับนี้ตลอดปี

สำหรับแนวโน้มเศรษฐกิจไทยปีนี้ที่คาดว่าจะเติบโตชะลอลงเหลือ 2.7% ใกล้เคียงศักยภาพเศรษฐกิจไทยในระยะยาวที่เติบโตต่ำลง ส่งผลให้ Output gap ยังไม่ติดลบ แต่สะท้อนภาพเศรษฐกิจไทยที่ฟื้นช้าจากปัญหาเชิงโครงสร้างในภาคการผลิตไทย ขณะที่อุปสงค์ในประเทศยังขยายตัวดีต่อเนื่อง การปรับลดดอกเบี้ยต่อเนื่องซึ่งมีผลผ่านการกระตุ้นอุปสงค์อาจไม่จำเป็น แต่เป็นเพียงการปรับฐานของอัตราดอกเบี้ยไทยในระยะยาวหลัง “Recalibrate” กลไกการทำนโยบายเพื่อตอบสนองต่อโครงสร้างเศรษฐกิจไทยที่เปลี่ยนแปลงไป สำหรับประมาณการอัตราเงินเฟ้อทั่วไปในปี 2567 คาดว่าจะต่ำกว่ากรอบเป้าหมายมาอยู่ที่ 0.8% (เดิม 1.5%) อัตราเงินเฟ้อพื้นฐานในปี 2567 คาดว่าจะปรับลดลงเช่นกันมาอยู่ที่ 0.6% (เดิม 0.8%) เป็นผลจากมาตรการลดค่าครองชีพด้านราคาพลังงานของภาครัฐที่คาดว่าจะยังคงมีอย่างต่อเนื่องตลอดปีนี้

SCB EIC ประเมินว่าแนวโน้มการปรับลดดอกเบี้ยนโยบาย 2 ครั้งในปีนี้ นอกจากจะเป็นการปรับให้บทบาทนโยบายการเงินยังคงเป็นกลางต่อเศรษฐกิจ (Neutral stance) ตามศักยภาพเศรษฐกิจไทยที่เติบโตต่ำลงจากปัญหาเชิงโครงสร้างที่สะสมมาและส่งผลรุนแรงขึ้นในระยะหลังแล้ว จะยังมีผลช่วยบรรเทาภาระหนี้สูงโดยเฉพาะกลุ่มธุรกิจและครัวเรือนเปราะบางที่ได้รับผลกระทบจากดอกเบี้ยขาขึ้นมากกว่ากลุ่มอื่น ๆ เพิ่มเติม รวมถึงช่วยเพิ่มปัจจัยบวกต่อความเชื่อมั่นทางเศรษฐกิจของไทยท่ามกลางแรงส่งภาครัฐที่จะยังคงติดขัดจากผลการประกาศใช้ พ.ร.บ.งบประมาณ ปี 2567 ล่าช้าราวครึ่งปีงบประมาณได้อีกทางหนึ่ง

บทวิเคราะห์โดย…https://www.scbeic.com/th/detail/product/gdp-010324